株式譲渡とは?メリットや手続きの流れと事業譲渡との違いなど徹底解説!

株式譲渡は、企業規模や業種を問わず幅広く採用されているM&Aスキーム(手法)です。本コラムでは株式譲渡を徹底解説します。主な内容は、事業譲渡との違い、手続きの流れ、メリットや注意点、発生する税金や節税方法、具体事例の紹介などです。

株式譲渡とは

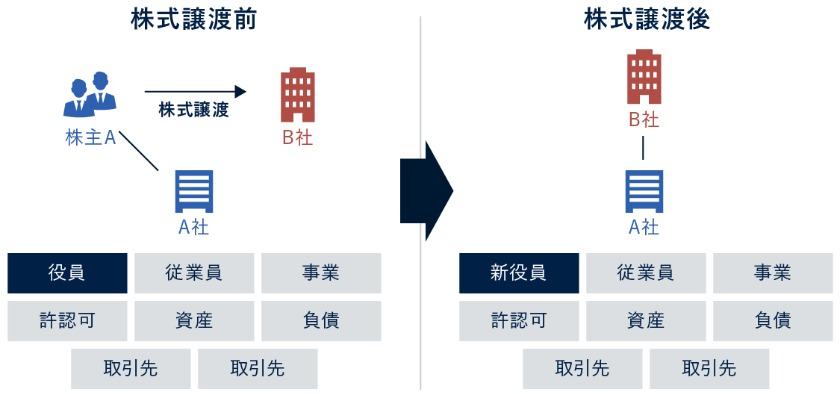

M&Aスキーム(手法)の株式譲渡とは、対象法人の株主から過半数の株式を買取った譲受側が、その法人の経営権を取得することです。他のM&Aスキームでは自社株式や債権などを対価にできるものもありますが、株式譲渡の対価は現金に限定されています。

中小法人の場合、オーナー経営者が全株式を所有していることが多いため、譲受側はオーナー経営者とのみ株式譲渡交渉を行えばよく、手続きは簡易的です。その分、成約までの期間も短い傾向があります。

株式譲渡と事業譲渡の違い

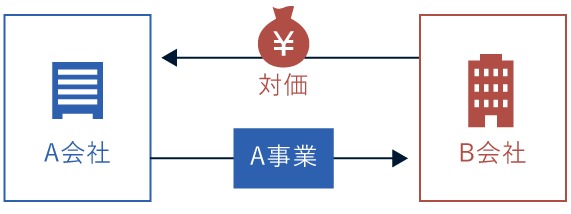

事業譲渡もM&Aでよく用いられるスキームの1つです。ここで、株式譲渡と事業譲渡を比較してみましょう。まず事業譲渡とは、対象法人が行っている事業の運営権を売買する取引です。したがって、対象法人の経営権は移転しません。まず、この点が事業譲渡と株式譲渡の違いです。

また事業譲渡では、どの資産や権利・義務などを売買するのか、1つずつ協議して決めます。株式譲渡は、譲受側が経営権の取得に伴って対象法人の持つ全てを承継するものです。これも事業譲渡と株式譲渡の違いになります。

この承継の仕方の違いを別の表現でいうと、事業譲渡は個別承継、株式譲渡は包括承継です。事業譲渡は、この特徴から、社員との労働契約や取引先との契約を譲渡対象にできません。それぞれ個別同意と新規契約手続きをしなくてはならず、このことも事業譲渡と株式譲渡の違いです。

以下の動画では、株式譲渡と事業譲渡について、比較解説をしています。ご参考までご覧ください。

株式譲渡の取引方法

株式譲渡の取引方法には以下の3種類があります。

- 相対取引

- 市場買付け

- TOB

それぞれの取引方法について説明します。

相対取引

相対取引とは、株主との個別交渉による株式譲渡の取引方法です。上場法人株式の場合であれば、株式市場を介さずに株主と直接取引することを意味します。

株式市場に流通していない非上場法人株式の場合は、相対取引しか株式譲渡の取引方法がありません。非上場法人株式が多くの株主に分散している場合は、それぞれと交渉を行わなくてはならず、譲受側は手間がかかります。

市場買付け

市場買付けは、文字どおり株式市場での株式買付け取引を意味します。上場法人株式限定の株式取引方法です。ただし、M&Aを目的に市場買付けで株式を買い集めることはほとんど行われません。

その理由は、第1には市場に流通している株式はそれほど多くないこと、第2には大量の市場買付けを行うと株価がどんどん高騰してしまうため予算感が持てないことなどです。また、一定数以上の上場法人株式の買付けは、TOBで行わなければならないという法令もあります。

TOB

TOB(Take Over Bidの略称)とは、株式公開買付けのことです。株式買取り側が、不特定多数の対象法人株主に対し、買取り価格・最低買取り株式数・買取り期間などを公告して売却株主を募集します。

対象が上場法人であれば、応募者が広く集まるように市場株価よりも買取り価格を高値にするのが一般的です。また、上場法人だけでなく非上場法人でもTOBは可能です。応募株式数が公告した最低買取り株式数を満たさなかった場合、TOBは中止にしてよいことにもなっています。

なお、対象法人経営陣の賛同を得て実施される友好的TOBと、対象法人経営陣の賛同を得ない、あるいは反対意思が表明されているにもかかわらず実施される敵対的TOBの2種類があり、後者の成功率はあまり高くはありません。

株式譲渡のメリット

ここでは、株式譲渡のメリットを確認しましょう。株式譲渡のメリットは、譲渡側・譲受側それぞれのメリットと、譲渡側・譲受側共通のメリットの3種類に分かれます。まずは、株式譲渡側のメリットです。

譲渡側のメリット

株式譲渡側の主なメリットは以下のとおりです。

- 経営の安定化と業績向上の期待

- 事業承継の実現

- 税金の抑制

- 独立性の維持

- 譲渡益の獲得

それぞれ、どのようなメリットであるか説明します。

経営の安定化と業績向上の期待

株式譲渡側のメリットの1つは、経営安定化と業績向上の期待です。譲受側が法人の場合、株式譲渡側はその子会社になります。一般的にM&Aの譲受側は会社規模が大きく資金力も豊富です。

子会社となった株式譲渡側は、親会社から資金面のバックアップを得られるため経営は安定するでしょう。また、資金以外の親会社の経営資源を活用したり、親会社と協業を行ったりすることで、今までは実現できなかった業績の向上も期待できます。

事業承継の実現

株式譲渡側が後継者不在だった場合、株式譲渡によって事業承継が実現するというメリットもあります。後継者が不在のままであれば、いつかは廃業しなければなりません。しかし、株式譲渡によって経営は譲受側に受継がれ、会社は存続します。

廃業であれば解雇される運命であった従業員の雇用は守られ、取引先の仕事もなくなりません。顧客にとっては、商品購入やサービス利用をそのまま継続できます。このように事業承継の実現によって、ステークホルダーに迷惑がかかりません。

以下の動画では、親族内事業承継とM&Aによる事業承継の比較解説をしています。ご参考までご覧ください。

税金の抑制

株式譲渡側が個人株主のケースでは、事業譲渡と比較して株式譲渡の方が譲渡益に対する税率が低いというメリットがあります。ただし、株式譲渡は個人対象の所得税であり、事業譲渡は法人対象の法人税であるため、単純な比較にはなりません。

具体的な税率ですが、2024(令和6)年4月現在、株式譲渡(個人株主の場合)は20.315%、事業譲渡は32%前後であり、税率の違いは明らかです。なお、株式譲渡の税金の詳細は後述しますので、そちらをご覧ください。

以下の動画では、株式譲渡における節税方法を解説しています。ご参考までご覧ください。

独立性の維持

株式譲渡を他のM&Aスキーム(手法)のうち事業譲渡・会社分割・合併と比較した場合、株式譲渡側の一定の独立性が保たれるという点がメリットです。事業譲渡・会社分割・合併における譲渡側は、譲受側の組織に統合されます。

一方、株式譲渡は株主・経営者が代わるだけで、法人組織は従来のままです。譲受側組織に統合されるわけではないため、独立性が保たれるといえます。

譲渡益の獲得

株式譲渡側は自社株式の譲渡により、譲渡益を得られることもメリットです。個人株主であれば自由使途の資金として、法人株主であれば自社の経営資金として用いられます。

また、株式譲渡の対価は現金に限定されているため、換金などの手間がかからないこともメリットです。仮に合併や会社分割などで対価を株式で受取り、後日、現金が必要になった場合、換金する手間がかかってしまいます。

譲受側のメリット

株式譲渡における譲受側の主なメリットは以下の2点です。

- 会社をそのまま取得できる

- 事業拡大や新規事業進出を即座に実現

それぞれ、どのようなメリットであるか説明します。

会社をそのまま取得できる

株式譲渡は包括承継であり、経営権の獲得によって対象法人の持つ全てを取得できることはメリットです。具体的には、以下のようなものが一挙に取得できます。

- 土地・建物

- 設備・機械・工場・事務所など

- 知的財産権

- 棚卸資産

- 取引先

- 顧客リスト

- 営業ネットワーク

- 従業員およびその取得資格

- 許認可

- ノウハウ

- 技術力

- 市場シェア

事業拡大や新規事業進出を即座に実現

株式譲渡を実施すれば、譲受側は事業拡大や新規事業進出をすぐに実現できることがメリットです。株式譲渡側が譲受側と同一事業の場合、株式譲渡の実施で事業規模が拡大します。株式譲渡側が譲受側の関連事業であれば、事業領域の拡大です。

また、株式譲渡側が譲受側とは異業種であれば、株式譲渡の実施で新規事業へ進出できます。いずれも自社単独では時間がかかるところを、株式譲渡により時間を節約して実現できるのです。

譲渡側・譲受側共通のメリット

株式譲渡側と譲受側の共通するメリットは、「手続きが他のM&Aスキームよりも簡易的」であることです。その理由を説明します。

手続きが他のM&Aスキームよりも簡易的

株式譲渡は、他のM&Aスキームと比較すると手続き面が簡易的であるというメリットがあります。一例として、ほとんどのM&Aスキームでは株主総会での承認決議が不可欠です。

しかし、取締役会が設置されている法人であれば、株主総会を開催せずに手続きを進められます。また、事業譲渡との比較では、転籍する従業員の同意や新規雇用契約の締結、取引先の同意や新規取引契約の締結といった手続きは、株式譲渡において発生しません。

株式譲渡のデメリット

株式譲渡にもデメリットがあります。譲渡側と譲受側では別々のデメリットです。まずは、株式譲渡側のデメリットから確認しましょう。

譲渡側のデメリット

株式譲渡側は以下のようなデメリットを被る場合があります。

- 少数株主が賛同しない可能性

- 多額の負債があると譲受側が見つからない

- 不採算部門があると譲渡価格が下がる

それぞれの内容を説明します。

少数株主が賛同しない可能性

中小法人では、元役員や元取引先などの少数株主がいるケースがあります。現在は事業に関わっていない存在であるため、自社株式を売却しようとする経営者の意向に沿わない行動を取るかもしれません。

また、所在や連絡先がわからず、アポイントすら取れない状態の場合もあります。いずれにしても、譲受側が全株式の取得を望んでいるケースで、すんなりと全株式を譲渡できないのはデメリットです。

多額の負債があると譲受側が見つからない

株式譲渡側の負債額が高いと、それを嫌って交渉相手が見つからないというデメリットがあります。株式譲渡は包括承継です。譲受側は、譲渡側の全てを承継します。したがって、株式譲渡側が抱えている負債をそのまま引継がねばなりません。

多額の負債を喜んで承継する譲受側はいませんから、負債の規模によっては手を上げる相手が出てこないでしょう。そのような場合、M&Aスキームを事業譲渡に切り換えると、負債を切り離した取引が可能になるため相手が見つかる可能性があります。

不採算部門があると譲渡価格が下がる

株式譲渡側に不採算部門があれば、その分、譲渡額は低くなってしまうでしょう。株式譲渡の対価は、法人全体の評価で決まります。不採算部門があれば、その分、評価が目減りするのは必然です。

対策としては、株式譲渡を決心したら不採算事業は早めに撤退したり、不採算部門を会社分割(新設分割)で切り離し評価を下げる要因をなくしたりといったものがあります。なお、会社分割した不採算部門は、事業を停止し廃業する方法がダメージを抑えられるでしょう。

譲受側のデメリット

株式譲渡における譲受側は、以下のようなデメリットを被るかもしれません。

- 合併や会社分割・事業譲渡よりもシナジー効果が出にくい

- 全株式を取得できないと手続きが増える

- 対価は現金しか用いられない

- 不要な非事業用資産や負債も承継する

- 簿外債務の承継リスク

それぞれの内容を説明します。

合併や会社分割・事業譲渡よりもシナジー効果が出にくい

株式譲渡は、譲渡側の組織をそのまま維持します。合併や会社分割・事業譲渡のように、組織の統合はしません。これは、譲渡側の独立性が保たれるというメリットをもたらします。

その反面、株式譲渡後の事業のシナジー効果という観点に立つと、独立性が保たれている分、組織統合した場合と比べてシナジー効果が出にくい、または高いシナジー効果を得にくいというデメリットとなるでしょう。

全株式を取得できないと手続きが増える

譲受側が全株式取得を目標としていながら、株式譲渡側に少数株主がいる場合、譲渡に応じない株主がいたり、所在不明で連絡がつかず交渉自体を行えなかったりなど、全株式を一度に取得できないことがあるでしょう。

株式譲渡に応じない少数株主に対しては、3分の2以上の株式を取得済みであれば、株主総会の特別決議でスクイーズアウト手続きを可決できます。スクイーズアウトとは、少数株式の強制買取りのことです。

所在不明の少数株主がいる場合は、別途、手続きを行うことで株式を買取れます。このように全株式の取得は可能ですが、通常の株式譲渡手続きとは別に手続きを行わなければなりません。

対価は現金しか用いられない

株式譲渡の対価は現金に限定されています。手持ち資金に余裕がなければ株式譲渡をあきらめるか、融資を受けて資金調達をしなければなりません。

合併や会社分割、株式交換や株式交付などのM&Aスキームは、自社株式や社債、新株予約権なども対価にできるため、必ずしも現金を必要としません。それらのM&Aスキームと株式譲渡を比べた場合、現金しか対価に使えないのはデメリットといえるでしょう。

不要な非事業用資産や負債も承継する

株式譲渡は包括承継であることから、株式譲渡側が有している不要な非事業用資産や負債なども譲受側は承継するしかなく、この点はデメリットといえるでしょう。

包括承継は、譲渡内容を選別できません。不要な資産や負債を承継したくないと強く思う場合は、譲渡内容の選別ができるM&Aスキームである事業譲渡に切り換えるという方法があります。

簿外債務の承継リスク

包括承継である株式譲渡は、簿外債務の承継も避けられません。簿外債務とは財務諸表に計上されていない債務のことで、具体的には以下のようなものです。

- 賞与引当金

- 退職給付引当金

- 未払い残業代

- 未払い社会保険料

- 買掛金

- リース債務

- 債務保証

- 訴訟による損害賠償支払いリスク

簿外債務が後日、発覚した場合、その金額規模次第では経営にダメージを与えます。株式譲渡側も簿外債務を把握していないことがあるため、その存在の有無をデューデリジェンス(株式譲渡側に行う経営状態の調査)で徹底して調べることが肝要です。

株式譲渡の手続き

ここでは、譲渡制限付き株式の譲渡を行うという前提で、株式譲渡の手続きを流れに沿って説明します。手続きの流れは以下のとおりです。

- 手続き1:株主による株式譲渡承認請求

- 手続き2:取締役会または株主総会での承認手続き

- 手続き3:法人から株主への決定内容通知

- 手続き4:株式譲渡契約の締結

- 手続き5:譲受側からの対価の支払い

- 手続き6:株主名簿の書換え

各手続きの内容を説明します。

手続き1:株主による株式譲渡承認請求

日本の中小法人では、ほとんどが株式に譲渡制限をつけています。それは、経営陣の関知なしに、自社の株式が第三者の手に渡ることを防ぐためです。

譲渡制限株式は、株主の一存だけでは譲渡できません。譲受側と株式譲渡契約を結ぶ前に、法人から承認を得る必要があります。その際に行う最初の手続きが、株主から法人に提出される株式譲渡承認請求書です。

手続き2:取締役会または株主総会での承認手続き

株主から株式譲渡承認請求が出された法人側は、請求を審議して承認の可否を決めなくてはなりません。この審議を行う機関は、取締役会設置法人であれば取締役会、取締役会非設置法人であれば株主総会です。

オーナー経営者が自社株式を譲渡する場合、承認の審議は形式的なものであり、取締役会であれ株主総会であれ承認は認められるでしょう。

株式譲渡を承認しない場合

株式譲渡を承認しない場合の手続きも紹介します。株主の株式譲渡を認めない場合は、法人が代わりに株式を買取るか、買取人を定め、その買取人が株主から株式を買取るか、法人と買取人が共同で買取るかのいずれかの対応が必要です。

どの対応を取るにしても、その決定は取締役会設置法人であれば取締役会、取締役会非設置法人であれば株主総会の決議によります。

手続き3:法人から株主への決定内容通知

株式譲渡承認可否の結論について、法人は株主に通知します。この通知は、株式譲渡承認請求日から2週間以内に行わなければなりません。2週間以内に通知しない場合は、自動的に株式譲渡を承認したことになります。なお、2週間以内という期間は、定款で変更が可能です。

手続き4:株式譲渡契約の締結

法人からの株式譲渡承認通知を受けた株主は、その旨を株式譲渡相手に伝えます。一般に、株主が株式譲渡請求をした時点で、株式譲渡交渉は条件合意に至っており、あとは株式譲渡契約書を締結するだけの状態です。

株式譲渡契約書は、譲受側が作成するケースがほとんどですが、締結前、慎重に株式譲渡契約書ドラフトの内容を確認しなければなりません。

契約書には、合意内容や対価の支払方法などに加えて表明保証や損害賠償といった条項も記載されているはずです。内容確認の際は、必ず弁護士も交えて行いましょう。

以下の動画では、M&A成約日当日の流れを解説しています。ご参考までご覧ください。

手続き5:譲受側からの対価の支払い

株式譲渡契約書締結後、契約書内に記載されたとおりの方法および期日に、譲受側は対価を支払わなければなりません。これをM&A用語ではクロージング(契約内容の履行)といいます。株式譲渡の効力が発生するためには、クロージングが欠かせません。

なお、株式譲渡側が株券発行法人であれば、クロージングとして譲受側に株券を交付します。

手続き6:株主名簿の書換え

2006(平成18)年の会社法施行以降、株券の発行は不要になりました。その場合、株式の所有者である株主の証明は、法人側が管理する株主名簿への記載が全てです。したがって、株式譲渡における譲受側は、法人に対し株主名簿の書換え請求を旧株主と共同で行います。

さらに、請求どおりに株主名簿が書換えされたかどうか確かめるために、法人に対し株主名簿記載事項証明書交付請求を行い、株主名簿記載事項証明書を受取って一連の手続きが完了です。

株式譲渡での税金

株式譲渡では、譲渡側に譲渡益が発生した場合、税金の対象となります。株主が個人と法人では課される税金が異なるため、それぞれ分けて税金の内容を確認しましょう。また、個人株主の場合の節税方法も合わせて紹介します。なお、各税金の内容は2024年4月現在のものです。

個人株主の税金

個人株主が株式譲渡益(税法上では株式譲渡所得という)を得た場合に、課される税金は分離課税です。株式譲渡諸所得は以下のように計算します。

- 株式譲渡所得=株式譲渡の対価-株式取得費用-M&A手数料

株式譲渡所得に対する税金の名目および税率は以下のとおりです。

- 所得税15%

- 復興特別所得税0.315%

- 住民税5%

復興特別所得税は、2037(令和19)年までの期間限定で課される税金です。

法人株主の税金

法人株主が株式譲渡益を得た場合に課される税金(法人税)は以下のとおりです。

- 法人住民税(都道府県民税・区市町村民税)

- 法人事業税

- 特別法人事業税

- 地方法人税

- 法人税

これらの税金の税率を累算すると32%前後です(実効税率)。資本金額や所在地の違いなどのため、全法人が一律の税率にはなりません。また、法人税は各法人の損益を通算した利益に課されるものです。通算結果がマイナスであれば、その年度は課税を受けません。

株式譲渡の際の節税方法

個人株主の場合、株式譲渡の対価を減額し、その減額した分の金額を株式譲渡後の退任時に、役員退職慰労金として支給を受けることで節税できます。役員退職慰労金は税法上、退職所得という区分になり分離課税です。

退職所得は控除額が高く、また税率は累進課税のため一定の金額までは株式譲渡所得も低い税率になります。

ただし、一定額を超えると株式譲渡所得よりも税率が高くなるため、役員退職慰労金として節税になる金額を細かくシミュレーションすることが必要です。役員退職慰労金で受取る金額を決める際は税理士に相談しましょう。

また、役員退職慰労金を支給する法人側も、その全額を損金に算入できるため、法人税の節税効果を得られます。

以下の動画では、M&A時の税金や節税方法を解説しています。ご参考までご覧ください。

株式譲渡における企業価値算定

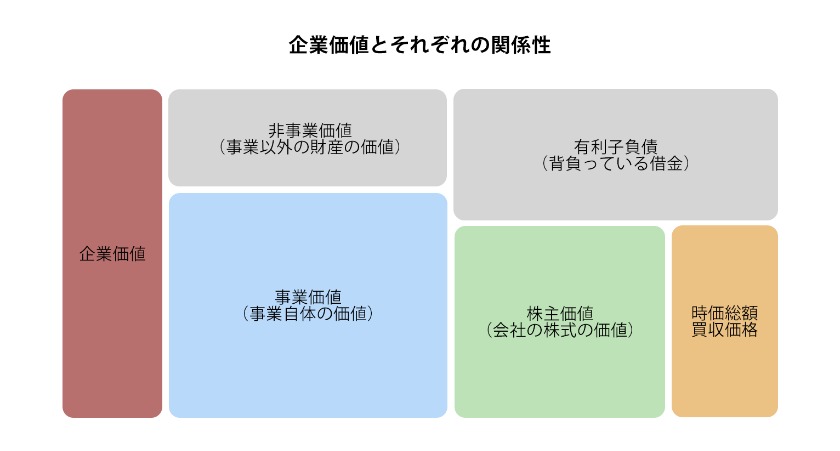

上の図は、企業価値とそれに関連する事業価値・株式価値(株主価値)との関係性を示したものです。計算式にまとめると以下のようになります。

- 事業価値+非事業用資産総額=企業価値=株式価値+有利子負債総額

- 上場企業の株式価値=時価総額=発行済み株式数×株価

上場企業は株式価値がすぐに算出できるため、企業価値も算定しやすくなっています。しかし、中小企業は時価総額を上場企業のように算出できません。したがって、事業価値や株式価値を見定めるための専門的な算出方法が必要です。

その専門的な算出方法には多くの種類があり、それらは以下の3体系に分類されます。

- コストアプローチ

- インカムアプローチ

- マーケットアプローチ

各アプローチの概要を説明します。

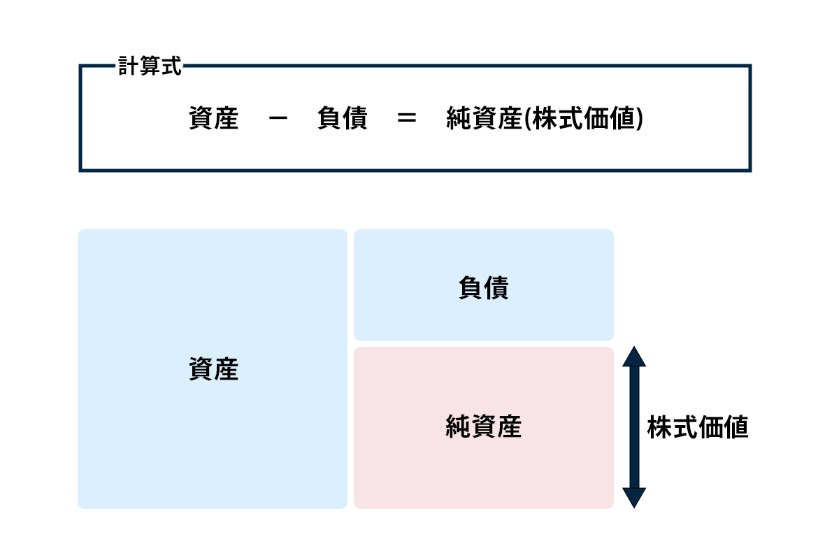

コストアプローチ

コストアプローチは、対象法人の純資産額を株式価値とみなす企業価値評価方法を分類しています。純資産額とは、資産総額から負債総額を減算した金額です。

簿価のまま算定を行う簿価純資産法や、資産と負債の含み益や含み損を勘案した時価純資産法などがあります。計算が簡易で客観性も高いのが特徴です。ただし、対象法人の「稼ぐ力」が評価対象に含まれていません。

インカムアプローチ

インカムアプローチは、対象法人の収益見込みを基にして事業価値を割り出す企業価値評価方法の分類です。代表格であるDCF(Discounted Cash Flowの略称)法は、株式譲渡や事業譲渡などのM&Aの現場でも、よく用いられています。

DCF法においては、対象法人の中期事業計画をベースに事業価値を割り出します。企業の稼ぐ力が反映された算出方法です。ただし、事業計画の的確性と計画策定者の恣意性という課題があります。

マーケットアプローチ

マーケットアプローチは、対象法人と類似している上場法人の財務情報を参照して事業価値を割り出す企業価値評価方法の分類です。「類似」とは、業種、ビジネスモデル、事業規模などの類似性を指しています。

上場法人の公表されている財務情報を用いるため、客観性に優れているのが特徴です。ただし、類似する法人が見つけられない場合は、評価不能という欠点があります。

以下の動画では、企業価値評価の3体系について解説しています。ご参考までご覧ください。

以下の動画では、企業評価レポートに関する解説をしています。ご参考までご覧ください。

株式譲渡の注意点

以下は、株式譲渡における注意点です。

- 従業員持株会が所有する株式の扱い

- 少数株主の所在

- 上場法人への規制

- 専門家を起用しない場合

- 特例有限会社

- 同族会社間での株式譲渡

- 非上場株式と上場株式の譲渡所得は損益通算不可(個人)

- 名義株

それぞれの内容を説明します。

従業員持株会が所有する株式の扱い

株式譲渡側が従業員持株会を導入している法人の注意点です。譲受側が全株式の取得を希望するのであれば、従業員持株会の所有する株式も対象になります。従業員持株会の所有する株式は、法人側で勝手に扱えません。これを譲受側に株式譲渡するには、以下のどちらかの対応が必要です。

- 従業員持株会の解散・清算手続きを行う

- 従業員持株会に加入している全従業員の承諾を得る

少数株主の所在

株式譲渡側法人において、元役員や元取引先などの少数株主の所在が不明の場合の注意点です。譲受側がそれら少数株主の株式取得も希望する場合、以下のどちらかの方法があります。

- 株主総会の特別決議でスクイーズアウト(株式強制買取り)手続きを可決する

- 裁判所に株式売却許可の申立てをする

株主総会の特別決議には3分の2以上の議決権が必要です。また、議決権9割以上を有する特別支配株主がいる場合は、取締役会の過半数の承認で強制買取りできます。

裁判所への申立てには、該当株主への催告や通知が未到達および配当金未受領の状態が5年以上、継続していることなどが条件です。

上場法人への規制

株式譲渡に関わる上場法人の場合、以下の規制に注意が必要です。

- TOB規制

- インサイダー取引規制

上場法人株式を3分の1以上、取得する場合には、必ずTOB(株式公開買付け)によって行わなければなりません。これがTOB規制です。

インサイダー取引規制では、上場法人の役員や従業員およびその関係者が、株価に影響があると予見される事実が公表される前に、その情報を知って株取引することを禁止しています。

専門家を起用しない場合

不動産業のような高額商品の売買を行っている法人の場合、その延長線上のノリで専門家を起用せずにM&Aを行ってしまう場合があります。

M&Aは、相手探し、企業価値評価、デューデリジェンス、各種資料や契約書の作成・チェックなど専門的な知識や経験が必要なものばかりです。M&Aに不慣れな場合は、専門家を起用するのが得策でしょう。

特例有限会社

2006年以前に設立された有限会社が、株式会社への移行手続きを行わず有限会社の商号のまま経営を続けているケースを特例有限会社といいます。特例有限会社は、法律上は株式会社としての扱いです。

また、定款に記載していなくても、特例有限会社の株式は譲渡制限があるものとも規定されており、その点に注意しなければなりません。

同族会社間での株式譲渡

同じ親族が経営している同族会社同士が株式譲渡のようなM&Aを行う場合、手続きや対価の決定などを適正な交渉も行わず、簡易に済ませてしまう傾向があります。後日、トラブルに発展する可能性が高いため、親族だからこそ適正な手続きを踏んでM&Aを実行すべきです。

非上場株式と上場株式の譲渡所得は損益通算不可(個人)

個人の株取引における注意点です。上場株式取引で生じた損益と、非上場株式取引で生じた損益は通算できない決まりとなっています。つまり、上場株式取引で損が出てしまい、非上場株式(自社株式)取引で譲渡益が出ても、それを通算して節税はできません。

名義株

名義株とは、実際の株主(出資者)と、株主名簿に記載されている人物が異なる(名義を貸している)株式のことです。

名義株が生じるのは、1990(平成2)年以前は取締役が最低7人必要だったり、破産歴のある人物が法人代表になれなかったり、相続税対策だったりなどが考えられます。名義株は株式譲渡のようなM&Aでは問題となるため、早期に株主名簿を正すことが肝要です。

株式譲渡の事例

ここでは、実際に行われた株式譲渡の事例として以下の3件を紹介します。

- リンネとランディックスの株式譲渡

- UNCOVER TRUTHとマイクロアドの株式譲渡

- タノムとインフォマートの株式譲渡

それぞれ、どのような株式譲渡であったのかを確認しましょう。

リンネとランディックスの株式譲渡

株式譲渡側 | 譲受側 | |

|---|---|---|

法人名 | リンネ | ランディックス |

所在地 | 東京都千代田区 | 東京都目黒区 |

事業内容 | 東京エリアの 中古マンションの 売買仲介および売買事業 | 不動産売買事業 不動産仲介事業 建築業者の紹介コンサル事業 |

売上高 | 非公開 | 150億1,700万円(連結) |

2024年4月、ランディックスは、株式譲渡によりリンネを完全子会社化しました。株式譲渡対価は公表されていません。ランディックスとしては、リンネの持つ不動産事業における高いIT技術に着目し、それをグループ全体の業績向上に活かすために子会社化を決めました。

UNCOVER TRUTHとマイクロアドの株式譲渡

株式譲渡側 | 譲受側 | |

|---|---|---|

法人名 | UNCOVER TRUTH | マイクロアド |

所在地 | 東京都新宿区 | 東京都渋谷区 |

事業内容 | CDPや各種マーケティングを 通じたデータの統合・分析・改善 コンサルティングサービス事業 | データプラットフォーム事業 |

売上高 | 4億3,291万円 | 128億6,800万円(連結) |

2024年4月、マイクロアドは、株式譲渡によりUNCOVER TRUTHを子会社化しました。取得対価は3億3,600万円、M&A仲介手数料は600万円でした。

マイクロアドは、以前からUNCOVER TRUTHの株式35.54%を所有していましたが、今回、他の複数の株主と株式譲渡取引を行い、71.46%の株式所有率に高めたものです。

マイクロアドとしてはPostCookie市場を見据え、UNCOVER TRUTHの持つ技術力が必要と判断し、子会社化を決めています。

タノムとインフォマートの株式譲渡

株式譲渡側 | 譲受側 | |

|---|---|---|

法人名 | タノム | インフォマート |

所在地 | 東京都渋谷区 | 東京都港区 |

事業内容 | WEBサービスの運営・開発事業 | BtoB(企業間電子商取引) プラットフォームの運営 |

売上高 | 1億1,600万円(連結) | 133億6,300万円(連結) |

2024年3月、インフォマートは、株式譲渡によりタノムを子会社化しました。取得対価は23億5,000万円、M&A仲介手数料は3,400万円でした。インフォマートは、以前からタノムの株式13.02%を所有していましたが、今回、他の複数の株主と株式譲渡取引を行い、97%の株式を取得しています。

インフォマートとタノムは、2021(令和3)年2月から資本業務提携を行っており、連携による相乗効果をより高めるために親子会社関係になることにしました。

株式譲渡のまとめ

株式譲渡は他のM&Aスキーム(手法)よりも簡易的とされています。しかし、手続き・企業価値評価・交渉・資料や契約書の作成と確認・デューデリジェンスなど専門的な知識と経験を必要とするものばかりです。

特にM&Aに不慣れな法人が株式譲渡に臨む場合は、専門家であるM&Aアドバイザーに業務委託することが、株式譲渡をスムーズに成約する得策となるでしょう。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短49日、平均7.0ヶ月のスピード成約(2024年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。