中小企業M&Aの動向と課題とは?活用の流れや注意点とメリットを解説!

現在、中小企業のM&Aは増加傾向にあります。本コラムでは、中小企業M&Aの動向や課題を分析しました。合わせて中小企業M&Aの活用の流れやメリット・デメリット、成功させるポイントや注意点、M&Aスキームや成功事例などを紹介しています。

目次

中小企業M&Aとは

独立行政法人中小企業基盤整備機構によれば、日本の中小企業数は全企業数の99.7%を占めています。また、中小企業で働く従業者数の比率は、68.8%です(2016年現在、小規模事業者含む)。

中小企業は、地域経済だけではなく日本経済全体に与える影響が大きいことを示しています。そのような存在の中小企業のM&Aについて、さまざまな角度から見てみましょう。

中小企業基本法による中小企業の定義

中小企業基本法第二条で定義されている中小企業とは以下のとおりです。定義内容の「資本金または出資総額」あるいは「常時働いている従業者数」のどちらかに合致していれば中小企業と見なされます。

業種 | 資本金または出資総額 | 常時働いている従業者数 |

|---|---|---|

製造業、建設業、運輸業 下記の3業種以外の業種 | 3億円以下 | 300人以下 |

卸売業 | 1億円以下 | 100人以下 |

サービス業 | 5,000万円以下 | 100人以下 |

小売業 | 5,000万円以下 | 50人以下 |

同法では、小規模企業者も定義しています。小規模企業者の条件は「常時働いている従業者数」のみで、内容は以下のとおりです。

- 製造業、建設業、運輸業、以下の3業種以外の業種:20人以下

- 卸売業、小売業、サービス業:5人以下

中小企業庁によると、日本の中小企業数3,578,176社のうち小規模企業数は3,048,390社で85.1%を占めています。従業者数は中小企業全体で32,201,032人のうち小規模企業が10,437,231人で、比率は32.4%です(2016年現在)。

中小企業M&Aの動向

日本経済新聞の報道によると、2022(令和4)年に日本企業が関わったM&A件数は4,304件で過去最高という動向でした。ただし、このM&A件数は、情報公開が義務化されている上場企業の発表を基にしたものです。

発表を実施していない中小企業などの非上場企業が実施しているM&A件数を含めると、もっと大きな数値動向になるでしょう。

中小企業M&Aは増加傾向

非上場企業間のM&Aは公表されないため、中小企業のM&A全体の件数は把握できません。そこで、その動向の一端をうかがえる情報として、公的機関である事業承継・引継ぎ支援センターが、中小企業から相談を受けM&Aが成約に至った件数の推移を見てみましょう。

- 2017(平成29)年度:687件

- 2018(平成30)年度:923件

- 2019(令和元)年度:1,176件

- 2020(令和2)年度:1,379件

- 2021(令和3)年度:1,514件

事業承継・引継ぎ支援センターに相談しM&Aによる事業承継を実施した中小企業は、5年間で220%超、増加しています。このことから、事業承継・引継ぎ支援センターが関わらない中小企業のM&Aも同様に増加動向であるといえるでしょう。

日本での中小企業M&Aにおける課題

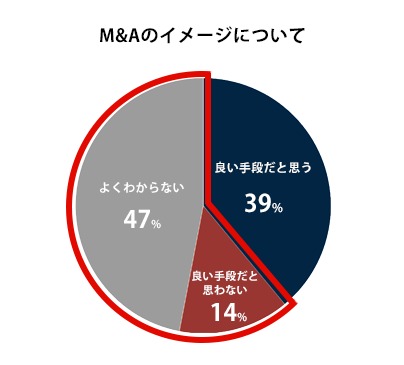

上の円グラフは、中小企業庁発行の「中小M&Aハンドブック」に掲載された、事業承継をM&Aで行うことへの中小企業経営者のアンケート結果です。

M&Aが広く浸透し、39%の中小企業経営者がM&Aを良い事業承継の手段だと答えているのに対し、その反対が14%、さらに「よくわからない」が半数近くの47%でした。

多くの中小企業経営者にとってM&Aは無縁なもの、あるいは遠い存在として過ごしてきたことから、急にM&Aのイメージを聞かれても「わからない」となってしまうのでしょう。

今後は特に、後継者不在の中小企業による事業承継でのM&Aを増やすための課題としては、国や関係機関によるM&Aの啓蒙活動が今以上に必要といえます。

中小M&A推進計画とは

中小企業庁では、2021年段階で中小企業M&Aは年間3~4千件ほど実施されている動向であるものの、潜在的な売却側の中小企業は約57万7千社だと推計しています。

そして中小企業庁は、今後、より多くの中小企業M&A実施を促すべく、2025(令和7)年度までに国および民間M&A支援機関が行う取り組み内容を「中小M&A推進計画」としてまとめました。中小M&A推進計画の骨子は以下の3点です。

- 中小企業M&Aの基盤づくり

- 超小規模・小規模M&Aの円滑化

- 中規模・大規模M&Aの円滑化

それぞれの骨子の具体的な方針を紹介します。

中小企業M&Aの基盤づくり

中小M&A推進計画における中小企業M&Aの基盤づくりの具体方針と対策内容は以下のとおりです。

- 公的機関である事業承継・引継ぎ支援センターなどによる企業健康診断の活用展開:事業承継診断の強化と企業価値評価ツールの提供

- 所在不明株主の株式買取り期間の短縮:産業競争力強化法の一部改正での活用

- M&A手法選択の幅を広げるための対応:許認可承継について情報の整理・提供の活用

- M&A支援機関登録制度の創設

- M&A仲介業者の自主規制団体(一般社団法人M&A仲介協会)の設立

- 中小M&Aガイドライン活用のための普及啓発継続

M&A支援機関登録制度創設とM&A仲介協会設立はすでに行われています。

超小規模・小規模M&Aの円滑化

中小M&A推進計画における超小規模・小規模M&Aの円滑化についての具体方針と対策内容は以下のとおりです。

- 事業承継・引継ぎ支援センター活用のため職員の人員強化、業務標準化

- 事業承継・引継ぎ支援センターとM&A支援機関の連携強化

- 事業承継・引継ぎ支援センターと士業専門家や人材紹介プラットフォーマーなどとの連携

- 創業支援機関と後継者人材バンクとの連携活用

- 事業承継・引継ぎ補助金における新類型(創業支援型)の創設、士業専門家活用費用や表明保証保険料の補助活用

中小企業の超小規模・小規模M&A向けでは、事業承継・引継ぎ支援センター活用のための役割と能力の強化、事業承継・引継ぎ補助金による支援が中心の施策となっています。

中規模・大規模M&Aの円滑化

中小M&A推進計画における中規模・大規模M&Aの円滑化についての具体方針と対策内容は以下のとおりです。

- 簡易的企業価値評価ツールの提供活用

- 中小PMIガイドラインの策定による活用

- よろず支援拠点やM&A支援機関によるPMI策定支援の活用

- 事業承継・引継ぎ補助金にてデューデリジェンスやセカンドオピニオン経費、M&A後の設備投資や販路開拓などの経費の補助活用

- 中小企業向けファンドによる支援の拡充活用

中小企業庁では、中小PMIガイドラインに関連して動画による中小PMIガイドライン講座も実施しています。なお、PMI(経営統合プロセス)の詳細は後述しますので、そちらをご覧ください。

中小企業M&Aで用いるスキーム(手法)

ここでは、中小企業のM&Aで活用される可能性のあるM&Aスキームとして、以下のものを取りあげます。

- 株式譲渡

- 事業譲渡

- 株式交換・株式交付

- 株式移転

- 会社分割

- 合併

それぞれの概要とメリット・デメリットを説明します。

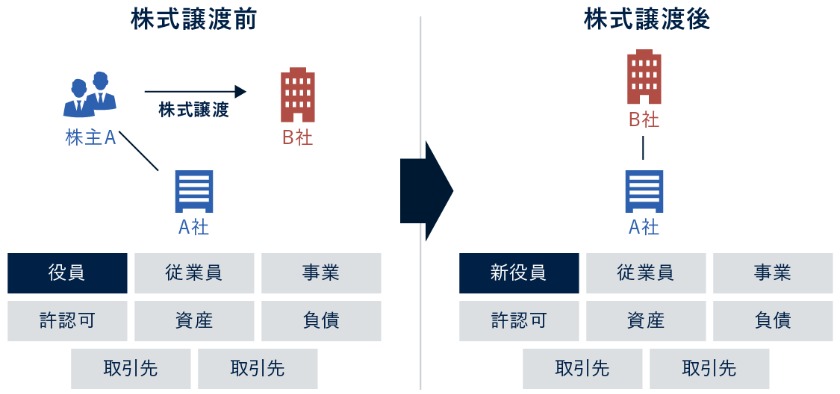

株式譲渡

株式譲渡は、対象企業の過半数の株式を買収することで経営権を取得するM&Aスキームです。通常は、株主総会で特別決議が可決できる3分の2以上の株式を取得します。また、株式譲渡の対価は現金のみです。

対象企業が上場企業の場合、株式市場での買付けやTOB(株式公開買付)などの方法もありますが、非上場の中小企業M&Aでは相対取引しかできません。相対取引とは、株主との直接の交渉・売買取引を意味します。

株式の売買だけでM&Aが成立する株式譲渡は、中小企業M&Aでも多用されているM&Aスキームです。

株式譲渡のメリット

中小企業M&Aにおける株式譲渡のメリットは以下の点です。

- 他のM&Aスキームに比べて手続き面が簡易

- 売却側の組織や人材はそのままであるため事業運営にM&Aの影響を受けない

- 包括承継であるため買収側は対象企業を丸ごと取得できる

- 売却側は対価を必ず現金で得られる

中小企業M&Aにおける包括承継とは、従業員、顧客や取引先、知的財産権や許認可など全て引継げることを意味します。

株式譲渡のデメリット

中小企業M&Aにおける株式譲渡のデメリット・注意点は以下の点です。

- オーナー経営者以外に少数株主がいる場合、その株式を買い集める手間がかかる(売却側)

- 少数株主が消息不明の場合、その株式を取得するための特別な手続きが生じる

- 包括承継では不要な資産、負債も引継いでしまう

- 包括承継では簿外債務を引継ぐリスクがある

- 買収側は対価用の現金調達が必要

偶発債務などの簿外債務がM&A後に発覚すると、買収側が経営的ダメージを被る場合があります。この対策として徹底的なデューデリジェンスが必要です。デューデリジェンスの詳細は後述します。

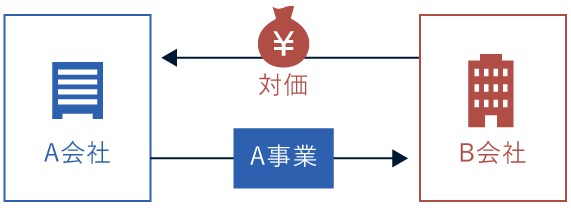

事業譲渡

事業譲渡とは、売却側が行う事業を買収側に譲渡するM&Aスキームです。事業のみの売買であり、法人格は売却側にそのまま残ります。事業に付随して必要となる資産や権利義務の売買は、1つずつ協議しての個別決定です。

したがって、事業譲渡はM&Aスキームの中で唯一の個別承継です。1度に譲渡する事業の数に制限はありません。事業譲渡の対価は必ず現金です。

事業譲渡のメリット

中小企業M&Aにおける事業譲渡のメリットは以下の点です。

- 売却側は事業の選択と集中を実施できる

- 売りたいものだけ、買いたいものだけを取引できる(合意は必要)

- 買収側は不要な資産や債務の引継ぎを防げる

- 売却側は対価を必ず現金で得られる

中小企業M&Aにおける事業の選択と集中とは、ノンコア事業を売却することで資金を得つつコア事業に経営リソースを集中させる経営戦略のことです。

事業譲渡のデメリット

中小企業M&Aにおける事業譲渡のデメリット・注意点は以下の点です。

- 手続き面が非常に煩雑

- 売却側には競業避止義務が生じる

- 買収側は許認可を引継げない

- 買収側は対価用の現金調達が必要

- 買収側に消費税が発生

個別承継では、取引先との契約、従業員との労働契約など全て個別に同意を得て再契約手続きをしなければなりません。競業避止義務とは、20年間、売却した事業と同一事業を買収側の所在地および隣接する市区町村で行えないことです。

以下の動画では、株式譲渡と事業譲渡を比較して解説しています。ご参考までご覧ください。

株式交換・株式交付

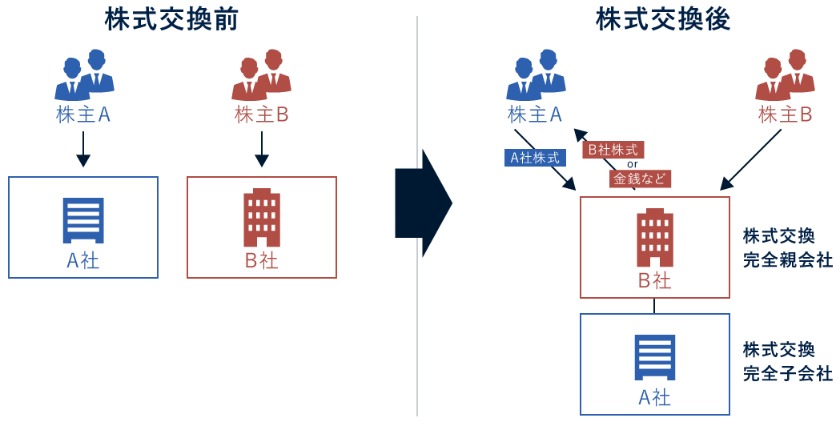

株式交換は、完全親子会社関係を構築するためのM&Aスキームです。以前の対価は買収側の自社株式に限定されていたため、株式交換と呼ばれました。現在は法改正により、自社株式以外に現金、社債、新株予約権などを対価にできます。株式交換も包括承継です。

株式交付は、売却側の全株式は取得しない株式交換を意味します。必ずしも売却側を完全子会社化する必要がないケースでも、株式交換と同じ手法・手続きでM&Aを行えるようにしたものです。

株式交換・株式交付のメリット

中小企業M&Aにおける株式交換・株式交付のメリットは以下の点です。

- 買収側は現金以外を対価にできる(現金の用意が不要)

- 買収側は包括承継のメリットがある(基本的に株式譲渡と同様)

- 3分の2以上の株式を取得すればスクイーズアウトにより少数株主の株式を強制買取りできる(株式交換)

- 株式が対価の場合、売却側株主は買収側(親会社)の株主になれる

株式交換・株式交付のデメリット

中小企業M&Aにおける株式交換・株式交付のデメリット・注意点は以下の点です。

- 対価が現金以外の場合、売却側は現金が必要になると換金の手間がかかる

- 対価が株式の場合、買収側の株主構成が変わる

- 買収側が上場企業で対価が株式の場合、株価下落のリスクがある

- 株式譲渡同様の包括承継のリスクがある

包括承継のリスクとは、不要な資産や負債の引継ぎ、偶発債務などの簿外債務を引継ぐ可能性のことです。

株式移転

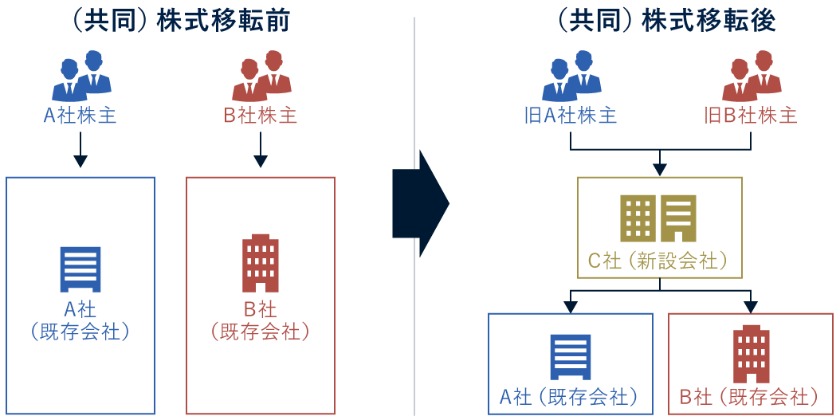

株式移転とは、新設企業が親会社となる株式交換のことです。既存企業1社が子会社となる単独株式移転と、複数の既存企業が同時に子会社となる共同株式移転があります。企業グループが、持株会社体制を構築する際に用いられるM&Aスキームです。

株式移転のメリット

中小企業M&Aにおける株式移転のメリットは、株式交換・株式交付のメリットと同じです。

株式移転のデメリット

中小企業M&Aにおける株式移転のデメリット・注意点は、株式交換・株式交付のデメリット・注意点と同じです。

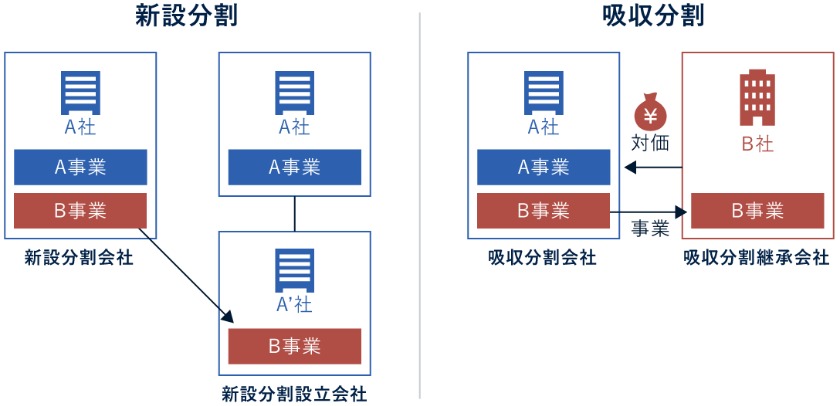

会社分割

会社分割とは、売却側の事業部を丸ごと買収側に譲渡するM&Aスキームです。会社分割は、事業を譲渡する点では事業譲渡と同じですが、包括承継であるため資産や権利義務などの個別手続きは発生しません。それらは自動的に譲渡されます。

ただし、一部の事業の許認可は、会社分割でも引継げないケースがあるため確認が必要です。会社分割の対価は、現金、自社株式、社債、新株予約権などのどれにでもできます。

会社分割のM&Aスキームとしての分類は、既存企業間で行われる吸収分割と、新設企業が買収側(承継会社)となる新設分割の2種類です。また、対価を売却側企業が受け取ることを分社型分割、売却側企業の株主が受け取ることを分割型分割といいます。

なお、新設分割では、新設企業には現金がないため、自社株式、社債、新株予約権などのいずれかが対価です。

会社分割のメリット

中小企業M&Aにおける会社分割のメリットは以下の点です。

- 買収側は自社株式を対価にすれば現金調達が不要

- 事業譲渡のような消費税は発生しない

- 包括承継であるため個別手続きが必要ない

- 許認可を引継げる(ただし一部の事業ではNG)

- 労働契約の再締結がないため人材流出を防ぎやすい

許認可を引継げない業種の一例としては、宅地建物取引業、貸金業、一般自動車運送事業、旅館業などです。

会社分割のデメリット

中小企業M&Aにおける会社分割のデメリット・注意点は以下の点です。

- 対価が現金以外の場合、売却側は現金が必要になると換金の手間がかかる

- 対価が株式の場合、買収側の株主構成が変わる

- 買収側が上場企業で対価が株式の場合、株価下落のリスクがある

- 売却側の譲渡事業部内に不要資産・負債があれば買収側はそれも引継ぐ

- 買収側は簿外債務の引継ぎリスクがある

包括承継特有のデメリット・注意点は、会社分割でも共通して見られます。

合併

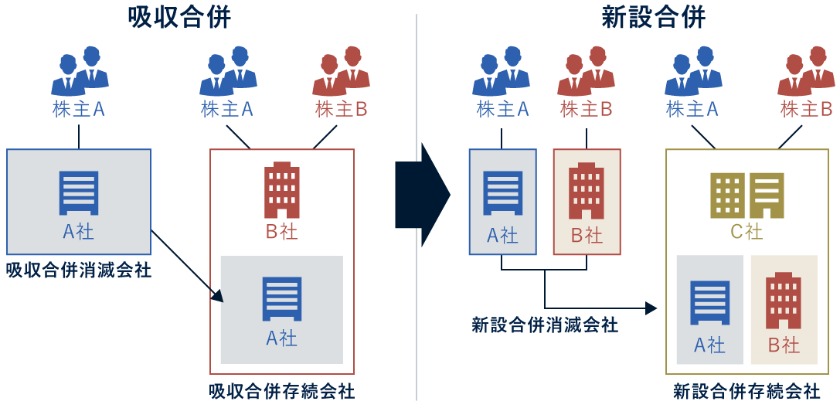

合併とは、複数の企業を1社に統合するM&Aスキームです。法人格が残る企業を存続会社、法人格がなくなる企業を消滅会社といいます。合併の対価は、現金、自社株式、社債、新株予約権などのいずれかです。

包括承継である合併は、存続会社が消滅会社の持っていた全てをそのまま引継ぎます。合併には2種類があり、1つは既存企業間で行われる吸収合併、もう1つは新設企業が存続会社となる新設合併です。新設合併の場合、対価は現金以外のいずれかとなります。

合併のメリット

中小企業M&Aにおける合併のメリットは以下の点です。

- 買収側は自社株式を対価にすれば現金調達が不要

- 会社組織ごと統合するためシナジー効果など経営上の効果が早期に実現しやすい

- 親子会社関係にならないため対等なM&Aを演出できる

合併も包括承継であるため、個別の承継手続きは発生しません。

合併のデメリット

中小企業M&Aにおける合併のデメリット・注意点は以下の点です。

- 対価が現金以外の場合、売却側は現金が必要になると換金の手間がかかる

- 対価が株式の場合、買収側の株主構成が変わる

- 買収側が上場企業で対価が株式の場合、株価下落のリスクがある

- 複数企業の組織の一体化による統合作業は現場の負担が大きい

- 同一業種の合併で取引先が重複していた場合、取引の総量が縮小される可能性がある

- 包括承継のデメリットがある

包括承継のデメリット・注意点とは、不要な資産や負債の承継、簿外債務の承継リスクのことです。

中小企業M&Aにおける売却目的

中小企業のM&Aが実施される際の主な売却の目的には以下のような動向があります。

- 事業承継の実現

- 従業員の雇用維持

- 経営の安定化と発展

- 売却益の獲得

- 経営者保証の解消

それぞれの動向を説明します。

事業承継の実現

中小企業M&Aの売却側の目的として、事業承継実現も動向の1つです。中小企業の経営課題には、後継者不在問題があります。帝国データバンクの調査では、2022年の日本の中小企業の後継者不在率は57.2%でした。減少傾向にあるというものの、まだまだ高い水準であり注意点です。

後継者不在のまま経営者が引退時期を迎えれば会社は廃業となってしまいます。この課題解決方法として、中小企業M&Aによる自社の売却で、買収側への事業承継が実現可能です。

従業員の雇用維持

中小企業M&Aによる自社の売却目的では、従業員の雇用維持も動向の1つです。後継者不在のまま会社が廃業となれば、従業員は解雇となります。解雇は、従業員とその家族も巻き込む大問題です。

この課題への対応として中小企業M&Aによる売却で廃業を免れれば、買収側により経営は継続されるため、従業員の雇用も維持されます。

経営の安定化と発展

中小企業M&Aによる売却目的には、自社の経営安定化と発展も動向の1つにあります。多くの中小企業では、財務の不安定さが共通した動向です。

この課題解決のために、会社規模が大きく財務基盤がしっかりしている相手に自社を売却すれば、資金面の心配がなくなり経営が安定化します。さらに、親会社の経営資源を用いたり協業したりすることで業績の向上も望めるでしょう。

売却益の獲得

中小企業M&Aによる売却の目的には、売却益獲得も動向の1つです。中小企業M&Aで得られる売却益は、引退する場合、老後の生活資金という課題に備えられます。

事業譲渡で経営を継続する場合や新規事業を起こしたい場合は、資金不足という課題を解決できるのが中小企業M&Aによる売却益です。

経営者保証の解消

中小企業M&Aによる売却目的は、経営者保証も動向の1つです。多くの中小企業では、会社が融資を受ける際、経営者個人が連帯保証人になっています。経営者の個人資産を担保に差し入れているケースもあるでしょう。

経営者保証は、精神的負担も含め長年の課題でした。事業譲渡、会社分割以外のM&Aスキームで自社を売却すれば、会社の負債は買収側が引継ぎます。そのため、経営者保証も解消され課題が解決する流れです。

中小企業M&Aの手続きと流れ(売却側)

中小企業のM&Aが実施される際の一般的な手続きの流れは以下のとおりです。

- M&Aの検討

- 中小企業M&Aの専門家に相談

- M&A仲介会社などと業務委託契約書の締結

- M&A戦略決め・企業価値評価

- 売却先選定

- 秘密保持契約締結・交渉開始

- トップ面談

- 基本合意書の取り交わし

- デューデリジェンス

- 最終条件交渉

- 最終契約書の締結

- クロージング

- 経営統合プロセス(買収側)

それぞれの手続きの流れについて説明します。

M&Aの検討

中小企業M&Aのプロセスの流れは、M&Aの検討から始まります。現在、自社が抱えている経営課題の解決手段として、M&Aが有効かどうかという検討です。

経営課題の内容が前章で挙げたような売却目的と合致するものであれば、M&Aのプロセスを前に進める流れになります。いずれにしろ、この時点でM&Aを実施する目的を明確にしておくことが肝要です。

中小企業M&Aの専門家に相談

中小企業M&Aを具体的に進める場合、あるいはM&Aに不慣れで情報収集をしたい場合などは、M&A仲介会社などの無料相談を活用します。ほとんどのM&A仲介会社で無料相談を受けつけており、業者の比較ということも含めて複数のM&A仲介会社に相談してみるのも手段の1つです。

秘密保持契約

自社のM&Aについて具体的な相談をする場合、決算内容や財務状況など会社の重要な経営情報を明かすことが必要です。その場合は、経営情報を伝える前に、必ずM&A仲介会社と秘密保持契約を締結します。

これは、万が一の情報漏えいが起きないようにするための必要な流れです。秘密保持契約は、経営情報だけではなく、M&Aを検討していること自体の情報漏れを防ぎます。

M&A仲介会社などと業務委託契約書の締結

次の流れは、無料相談を経て自社のM&A業務を任せられると思ったM&A仲介会社などと業務委託契約を結びます。M&A仲介会社との契約には以下に紹介する2つのタイプがあるため、どちらのタイプで業務を行っているのかもM&A仲介会社を選ぶ選択肢となるでしょう。

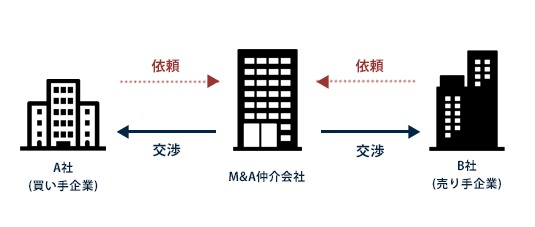

仲介契約

仲介契約の場合、M&A仲介会社は売却側・買収側の両方と契約します。両者の間をまさしく仲介するスタイルで業務を行うため、比較的、短期間で成約できやすい動向です。

ただし、成約のための調整過程で、M&Aの条件面についてある程度、妥協を提案されることが多いでしょう。中小企業M&Aでは、課題解決のために仲介契約を選ぶことが多いという動向です。

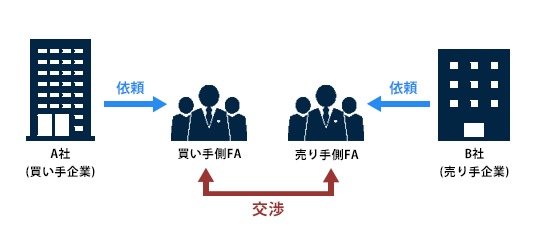

アドバイザリー契約

アドバイザリー契約では、M&A仲介会社は売却側・買収側のどちらかとだけ契約します。あくまでもクライアントの希望条件達成を課題として業務に当たるため、基本的に交渉で条件の妥協はしません。

M&Aが成約した場合は、希望どおりかそれに近い条件獲得が望めます。ただし、交渉は長引きやすく、両者が妥協しなければ決裂することもあるでしょう。

以下の動画では、アドバイザリー契約の解説をしています。ご参考までご覧ください。

M&A戦略決め・企業価値評価

M&A仲介会社との契約後は、M&A仲介会社からの提案を受け、M&A戦略や今後のスケジュールを策定する流れです。戦略決めに関連して行われるものとして、企業価値評価(バリュエーション)があります。

M&A仲介会社により自社の企業価値評価を受け、その結果を基にM&A交渉で提示する売却希望額を決める流れです。企業価値評価の詳細は後述します。

売却先選定

売却先候補はM&A仲介会社が探します。まず、ロングリストの提示を受け、そこからショートリストに絞り込む流れです。

- ロングリスト:大枠で条件に合致する十数社程度の売却先候補リスト

- ショートリスト:ロングリストから選定し3~5社程度に絞り込んだリスト

ショートリストでは売却先候補に優先順位をつけ、M&A仲介会社が交渉の打診をします。打診の際に用いられるのがノンネームシートです。これは、こちらの社名が特定されないように一定の情報は伏せたり、大まかな数値情報を記載したりしている企業概要書を意味します。

秘密保持契約締結・交渉開始

交渉の打診に応じる売却先候補が現れれば、両者の間で秘密保持契約を締結する流れです。お互いに自社の経営情報を開示することになるM&A交渉では、交渉開始に先立って秘密保持契約の締結は欠かせません。

秘密保持契約後、売却側は先方が必要とする経営情報を開示し、交渉が始まる流れとなります。

以下の動画では、秘密保持契約の解説をしています。ご参考までご覧ください。

トップ面談

トップ面談は、M&A交渉の過程で必ず行われる流れです。トップ面談で話す主な内容や目的は以下のようなものになります。

- M&Aを決断した背景

- これまでの経営ビジョン

- M&A後の方針

- 会社の特徴や社風、アピールポイント

- お互いの人物像の把握

トップ面談で条件交渉は行いません。あくまでも相互に相手を理解する場です。

以下の動画では、トップ面談とその後の流れを解説しています。ご参考までご覧ください。

基本合意書の取り交わし

M&Aの条件交渉が大枠でまとまると、基本合意書を取り交わします。基本合意書は法的拘束力を持たないことが注意点です。ただし、例外的に以下の条項には法的拘束力を持たせます。

- 秘密保持

- 売却側のデューデリジェンスへの協力

- 買収側の独占交渉権

買収側は独占交渉権により、基本合意書で定めた一定期間、第三者と売却側の交渉を排除できます。

デューデリジェンス

買収側は独占交渉権の期間中、売却側へのデューデリジェンスを実施します。デューデリジェンスは、会社経営をさまざまな分野に分け、それぞれの専門家を起用して調査することです。デューデリジェンスの目的は以下の3つがあります。

- 最終的な企業価値評価のための情報収集と内容確認

- 簿外債務の有無および内容の把握

- PMI(経営統合プロセス)計画策定に必要な情報収集

売却側は、調査担当者の求めに応じた資料提供、インタビュー対応などをしなければなりません。

以下の動画では、デューデリジェンスの解説をしています。ご参考までご覧ください。

最終条件交渉

デューデリジェンス後、最終条件交渉が行われます。買収側はデューデリジェンスで得た情報を基に改めて企業価値評価を行い、最終的な買収希望額を提示する流れです。

デューデリジェンスで問題が発覚していなければ基本合意書の数値が提示されるでしょう。デューデリジェンスで何らかの問題が生じていれば、基本合意書よりも金額が下げられることもあります。

最終契約書の締結

最終条件交渉で無事に合意に至れば、最終契約書を作成して締結しM&Aはここに成約します。最終契約書の作成・確認では弁護士の起用は欠かせません。なお、最終契約書とは便宜上の呼称です。実際の契約書のタイトルは、用いられるM&Aスキーム名が冠されます(株式交換契約書など)。

クロージング

クロージングとは、最終契約書の内容を履行することです。売却側は株式や資産の引き渡しなど、買収側は対価の支払いなどを行います。最終契約書を締結しても、M&Aはまだ効力を発生していません。クロージングを行って初めて、M&Aが効力を持ちます。

以下の動画では、M&A全体の流れを解説しています。ご参考までご覧ください。

経営統合プロセス(買収側)

売却側のM&A手続きの流れはクロージングまでですが、買収側はクロージング後、PMI(Post Merger Integration=経営統合プロセス)に移行します。買収側にとって、PMIは最重要の課題です。PMIがスムーズに進まなければM&Aは失敗に終わるかもしれません。

そうならないためには、PMI計画策定を念入りに行わなければなりません。中小企業庁では、中小企業M&Aの買収側に対し、PMIガイドラインおよび動画による講座を公開しています。ご参考まで以下にリンクを掲載します。

中小企業M&Aにおける企業価値評価

中小企業のM&A実施にあたって必ず行われるのが、企業価値評価です。企業価値評価のために、数々の専門的な算定方法が確立されていますが、それらは以下の3つの体系に分類されています。

- コストアプローチ

- インカムアプローチ

- マーケットアプローチ

それぞれの概要を説明します。

コストアプローチ

コストアプローチは、対象企業の純資産額を評価の基準とする企業価値評価方法の体系です。純資産額は、貸借対照表に載っている資産の総額から負債の総額を引算して算出します。コストアプローチの特徴は、計算が簡単であること、数値が客観的であることです。

ただし、簿価は過去の価値を示すものでM&Aには適しません。M&Aでコストアプローチを行う場合は、資産と負債を時価に換算して計算する時価純資産法が用いられます。ただし、対象企業の未来の価値=収益性が評価に含まれていないことが注意点です。

インカムアプローチ

インカムアプローチは、対象企業の未来の収益力を換算して行う企業価値評価方法の体系です。M&Aでは、特にDCF(Discounted Cash Flow)法が重用されています。

DCF法で用いるのは、対象企業の中期(5年程度)の事業計画です。事業計画の利益予測からキャッシュフローを割り出し、専門的な算定方法を用いて企業価値評価を行います。未来の収益力を勘案しているため、M&Aに適した企業価値評価方法です。

しかしながら、事業計画の予測の正確性や計画作成者の恣意性といった注意点があるため、算定の前に事業計画そのものの検証が必要となります。

マーケットアプローチ

マーケットアプローチは、対象企業と類似する上場企業やM&A取引を探し、それぞれの財務指標を参照して行う企業価値評価方法の体系です。算定では、財務諸表の数値に専門的な係数を用いて数値を導き出します。

類似する上場企業を参照する類似会社比較法と、類似するM&A取引を参照する類似取引比較法が代表的な手法です。

マーケットアプローチは、信頼できる客観性が担保された企業価値評価方法ですが、類似する上場企業、M&A取引が見つからないと算定そのものができません。中小企業M&Aでは、類似上場企業・M&A取引が見つかるかどうかが注意点です。

以下の動画では、企業価値評価の手法に関する解説をしています。ご参考までご覧ください。

売却側と買収側における金額認識の違い

企業価値評価は、簿価純資産法のような簡易な計算方法であるものを除いて、同じ手法を行ったとしても算定者によって結果が違う場合があります。また、算定結果が金額帯であった場合、売却側が高額の方で希望条件を考え、買収側は低額の方で希望条件を決めるでしょう。

M&Aの売買額は最終的には交渉で決まります。ただし、実情として交渉をリードするのは買収側になりがちです。したがって、自社に対する買収意欲が高い交渉相手を探すのも1つのポイントになるでしょう。

中小企業M&Aを成功させるには

ここでは、中小企業のM&Aを成功させるためのポイントを、売却側・買収側・両者の共通事項の3つに分けて説明します。まずは、売却側として中小企業M&Aを成功させるポイントです。

売却側のポイント

中小企業M&Aを売却側として成功させるポイントは以下の3点です。

- ステークホルダーの理解を得る

- 議決権の確保

- 有効に自社アピールを行う

それぞれの内容を説明します。

ステークホルダーの理解を得る

中小企業M&Aの売却側では、ステークホルダー(利害関係者)の理解を得ることが成功ポイントの1つです。中小企業M&Aの場合、株主はオーナー経営者であることがほとんどでしょう。

したがって、重要なステークホルダーは取引先と従業員です。M&A後、取引先が取引を打ち切ってきたり、従業員が離職したりしないように、M&A情報を開示する際には、慎重に丁寧な説明を行いましょう。

議決権の確保

中小企業M&Aの場合、買収側は少なくとも3分の2以上の株式を要求します。3分の2以上の議決権があれば、株主総会での特別決議が可決可能であり、スクイーズアウトを用いて少数株主の株式を強制買取りもできるからです。

もし、中小企業M&A売却側のオーナー経営者の所有株式が3分の2未満の場合には、他の株主の株式を買取って3分の2以上の議決権を確保しておけば、M&A交渉もスムーズに進みます。

有効に自社アピールを行う

中小企業M&Aの売却側としては、買収側の立場になって自社アピールを行うのが成功ポイントの1つになります。単に業績をアピールするのでは不十分です。

技術力、営業ネットワーク、ノウハウ、知的財産権、取引先・顧客リスト、人材などのうち、買収側が求めている要素は何であるかを推察し、ピンポイントのアピールをしましょう。そうすることによって買収側の評価が上がり、交渉で好条件を引き出せる可能性が高まります。

買収側のポイント

中小企業M&Aを成功させるために買収側として気をつけたいポイントは以下の点です。

- 予算の線引き

ポイントの内容を説明します。

予算の線引き

中小企業M&Aの買収側としては、予算を取り決めて買収先探しをします。その際、しゃくし定規に見かけの金額だけで判別をすると、良い買収先を見逃してしまうかもしれません。

一例としては、予算を超える売却側であったとしても、内部に売却できる資産や現金を留保していれば、買収後、それらを資金として使うことが可能です。予算を超える買収金額分と内部留保額が同等であれば、実質的には従来の予算で買収できる計算になります。

このような点も踏まえた買収先探しをする旨をM&A仲介会社に伝えておきましょう。

共通のポイント

中小企業M&Aを成功させるための売却側・買収側に共通するポイントは以下のとおりです。

- M&A戦略を厳守する

- 円滑なM&A交渉

- 適切に企業価値評価を実施する

- M&Aの専門家を活用する

それぞれのポイントを説明します。

M&A戦略を厳守する

中小企業M&Aの成功ポイントとなるのは、最初に取り決めたM&A戦略を厳守することです。例えば、なかなか有望な交渉相手が見つからない場合などにおいて、妥協して交渉相手を選定し交渉に入ってしまうケースがあります。

仮にM&Aが成約できたとしても、当初の目的が達成できるM&Aになるかどうかは難しいでしょう。あるいは、交渉に時間を費やしたものの結局、破談となることもあります。成功するM&Aを実現するには、M&A戦略からぶれないことです。

円滑なM&A交渉

M&Aに不慣れなことが多い中小企業の場合、いかに交渉を円滑に進められるかが成功を左右するポイントの1つとなるでしょう。そのためには、交渉を仲介、または代行してくれるM&A仲介会社の存在が欠かせません。自社に適するM&A仲介会社選びも重要なポイントです。

適切に企業価値評価を実施する

適切な企業価値評価の実施も、中小企業M&Aを成功させるポイントの1つです。本コラムでも紹介しましたが、企業価値評価方法には多くの種類があります。

その中には簡易な計算で評価を行えるものもありますが、本来、企業価値評価はそのような簡単な計算で算定できるものではありません。自分で簡易計算を行って安易に企業価値評価と捉えるのではなく、M&A仲介会社などの専門家に算定を任せ、適切な企業価値評価を得ましょう。

M&Aの専門家を活用する

中小企業M&Aの成功には、M&A専門家の活用が不可欠です。専門家という職業が成り立つのは、専門家でしか行えない業務があるからに他なりません。M&Aにおいても、各手続きやプロセスには専門的な知識や経験を要するものばかりです。

それらを自社だけで行うのは現実的ではありません。仮に行えたとしても通常業務への影響は甚大です。中小企業M&Aを進める際は、積極的にM&Aの専門家を活用しましょう。

中小企業M&Aの注意点

ここでは、中小企業M&Aにおける注意点を、売却側・買収側に分けて紹介します。まずは、売却側における中小企業M&Aの注意点です。

売却側

中小企業M&Aで売却側が注意すべき点には以下のようなものがあります。

- M&Aの目的を堅持する

- 人材流出の食い止め

- 資料提出時の対処法

- 簿外債務の把握

- コンプライアンス意識

- 交渉での誠実な対応

- 株券不発行会社への移行

- 株券問題時の対処

それぞれの注意点を説明します。

M&Aの目的を堅持する

中小企業M&A売却側の注意点の1つは、M&Aの目的を堅持することです。すぐに交渉相手が見つからない場合などに、いつしかM&Aをすることが目的にすり替わってしまい、当初の目的にはそぐわない相手と交渉を進めるケースが見受けられます。

そのようなケースでは結局、交渉が成立しないなど労力が無駄になってしまうでしょう。

人材流出の食い止め

中小企業M&A売却側の注意点には、人材流出の食い止めもあります。買収側が人材獲得を目的にM&Aを実施するケースもあるため、M&Aをきっかけに優秀な人材や多数の人材が流出する事態になると、M&Aが白紙に戻されかねません。

従業員にM&Aを告知する際には、買収側とも協力して丁寧に説明しましょう。

資料提出時の対処法

中小企業M&Aの売却側では、資料提出時の対処法も注意点です。買収側が実施するデューデリジェンスでは、それまでに開示していたもの以上の資料を求められることがあります。中には、通常、中小企業では作成していない資料もあるかもしれません。

事前にM&A仲介会社に相談し、作成できる資料は前もって用意しておきましょう。どうしても社内で作成が難しい場合には、理由も添えて誠実に説明してください。

簿外債務の把握

中小企業M&Aの売却側の注意点として、簿外債務があります。まず、財務をよく見せるために意図的に簿外債務を作ることは、絶対にやってはいけません。恐らくはデューデリジェンスで発覚し、M&Aが破談となるでしょう。

しかし、偶発債務などの簿外債務は、売却側自身も気づかないケースもあります。M&Aの実施を決断した時点で税理士や公認会計士に相談し、社内調査を行っておきましょう。

コンプライアンス意識

中小企業M&A売却側の注意点には、コンプライアンス(法令遵守)もあります。中小企業では、普段の経営において、あまりコンプライアンスを意識せず事業を行っているケースも少なくないのが実情です。

コンプライアンス意識が低いと、気づかずにコンプライアンス違反をしてしまっていることもあるでしょう。特に、M&Aの買収側が上場企業の場合、コンプライアンス違反には敏感です。理想としては、社内にコンプライアンスを管理する部署を設けることを検討しましょう。

交渉での誠実な対応

中小企業M&A売却側の注意点には、誠実な対応も含まれます。なるべくよい条件で会社を売ろうとして誇張した表現で会社の説明をしたり、都合のよいことばかり言うような態度をとったりすることは、かえって買収側の不信感を招きかねません。

特段に媚びを売る必要はありませんが、虚勢を張らずに誠実な態度で接することが好印象となり、交渉も円滑に進むでしょう。

株券不発行会社への移行

中小企業M&Aの売却側が株券発行会社の場合は、M&Aの前に株券不発行会社へ定款変更することをおすすめします。2004(平成16)年の法改正以前は株券発行が義務付けられていたため、該当する会社も多いでしょう。

株券発行会社のままで少数株主がいる場合、M&Aの際にトラブルが生じやすいものです。M&Aの実施を決断した場合は、無用なトラブルを避け事務的な負担も少なくなる株券不発行会社へ事前に変更しておきましょう。

株券問題時の対処

中小企業M&Aの売却側が株券発行会社のままM&Aを迎えてしまった場合には、注意点があります。まず、実際には株券を発行してこなかった場合、株主(オーナー経営者)は株券不所持の申し出をしなければなりません。

次に、株券は発行済みであるものの、オーナー経営者以外の少数株主において株券を紛失してしまっている場合、株券の再発行が必要です。ただし、この場合、株券の喪失手続きを行ってから株券の再発行が可能になります。そして、この手続きには1年かかることに留意しておきましょう。

買収側

中小企業M&Aの買収側が注意したいのは以下の4点です。

- 資金調達

- スケジュール変更への対応

- デューデリジェンス

- PMI計画の策定に注力

それぞれの注意点の内容を説明します。

資金調達

中小企業M&Aの買収側は、M&A実施の場合の資金繰りに注意が必要です。それは、M&A実施時だけでなくM&A後の資金繰りも考えておかなければならないからです。具体例としては以下のようなものがあります。

- 買収対価

- M&A仲介会社への手数料

- 消費税(事業譲渡で消費税課税資産を取得した場合)

- 不動産取得税、登録免許税(事業譲渡で不動産を取得した場合)

- 自社の運転資金

- 買収先の運転資金

特に運転資金は、これまでと違って2社分となるため慎重に資金繰り計画を立てましょう。

スケジュール変更への対応

中小企業M&Aの買収側としては、スケジュール調整に柔軟に対応する必要もあります。一般に中小企業M&Aは成約まで6カ月程度とされていますが、短ければ3カ月ですんだり、1年以上を要したりなど、それぞれの会社によってさまざまです。

M&Aの初期段階では、M&A仲介会社とともにM&Aのスケジューリングを行います。しかし、交渉相手が定まる時期によって、スケジュールは流動的なものです。そのため、スケジュール変更は起こるつもりで臨むとよいでしょう。

デューデリジェンス

中小企業M&Aの買収側として、念入りにデューデリジェンスを行うことも欠かせないポイントです。以下にデューデリジェンスでの目的を再掲します。

- 最終的な企業価値評価のための情報収集と内容確認

- 簿外債務の有無および内容の把握

- PMI(経営統合プロセス)計画策定に必要な情報収集

これらの目的に合致したデューデリジェンスを行うことで、適切な価額での買収、簿外債務リスクの回避、有益なPMI計画の策定が実現します。

PMI計画の策定に注力

中小企業M&Aの買収側にとって、M&Aの成約より重要ともいえるのがPMI(経営統合プロセス)です。PMIが円滑に行われなければ、想定したシナジー効果や業績の向上は望めません。PMIを成功させるには、念入りに策定されたPMI計画が必須です。

したがって、PMI計画策定はプロジェクトを立ち上げて行いましょう。具体的には、デューデリジェンス実施時期と並行してプロジェクトを開始し、デューデリジェンスで集めた情報も踏まえて、クロージングまでに計画を策定します。

中小企業M&Aでの課税内容

中小企業M&Aを株式譲渡、または事業譲渡で実施した場合、この2つのM&Aスキームの対価は現金に限定されているため、売却側に売却益が生じれば課税を受けます。ここでは、株式譲渡と事業譲渡それぞれの課税内容を確認しましょう。

株式譲渡

株式譲渡での課税内容は、株式の売却者が個人か法人かで異なるものです。まず、株主がオーナー経営者などの個人の場合、株式譲渡所得税が譲渡益に対して20.315%の分離課税となります(2023年10月現在)。譲渡所得の計算は以下のとおりです。

- 株式譲渡所得=株式譲渡対価-株式取得費-M&A仲介会社への手数料(消費税込)

税率の内訳は以下のとおりです。

- 所得税15%

- 住民税5%

- 復興特別所得税0.315%(2037年までの時限税)

一方、株主が法人の場合、株式譲渡益は法人税の対象です。ただし、法人税は会社全体の損益を通算した利益額に対して課されます。株式譲渡益単独に課されるものではありません。株式譲渡益の算定方法は個人の場合と同じです。

2023年10月現在、中小企業の法人税の実効税率は約31%です。実効税率とは、法人税、法人住民税、地方法人税、法人事業税、特別法人事業税の各税率を合算したものを指します。

事業譲渡

事業譲渡の売却側は法人です。株式譲渡益と同じ内容の法人税が、事業譲渡益に課されます。また、譲渡対象に消費税課税資産が含まれていた場合、買収側に消費税が発生します。

買収側は事業譲渡の対価支払い時に、消費税分を上乗せして売却側に渡さなければなりません。つまり、この消費税を税務署に納付するのは売却側が行います。消費税課税資産とは以下のとおりです。

- 土地以外の有形固定資産

- 無形固定資産

- 棚卸資産

- のれん

また、買収側が不動産を取得した場合には、不動産取得税と登録免許税も発生します。2023年10月現在、それぞれの税率は以下のとおりです。

- 不動産取得税:固定資産税評価額×3%

- 登録免許税:固定資産税評価額×1.3%

登録免許税は、宅地または建物を取得した場合です。

以下の動画では、M&A時の税金の解説をしています。ご参考までご覧ください。

中小企業M&Aの相談先

中小企業M&Aにおいて、その相談先となり得る機関には以下のようなものがあります。

- M&A仲介会社

- 金融機関

- 士業事務所

- 事業承継・引継ぎ支援センター

- 商工会・商工会議所

- M&Aマッチングサイト

それぞれの特徴を説明します。

M&A仲介会社

M&A仲介会社はM&Aの専門業者です。M&Aに不慣れな中小企業の相談先としておすすめします。ほとんどのM&A仲介会社が、無料相談を実施していることも好都合です。ただし、各M&A仲介会社には、それぞれ以下のような特徴があります。

- 大企業のM&Aを担当

- 大企業から中小企業のM&Aまで幅広く担当

- 中小企業のM&Aを中心に担当

- 中小企業や小規模事業者のM&Aに特化

- 特定の業種のM&Aに特化

相談先を決める際は、自社に適している業務内容のM&A仲介会社を選びましょう。

金融機関

銀行や証券会社などの金融機関もM&Aの仲介業務を行っています。金融機関の特徴は、支店間のネットワークによる顧客情報の共有により、M&A仲介会社とは違った案件情報を持っているかもしれない点です。また、M&Aの買収側の場合、買収資金の相談も合わせてできるメリットもあります。

なお、メガバンクや証券会社が扱うM&Aは、ほとんどが大企業のものです。中小企業M&Aの相談先としては、地方銀行や信用金庫などがよいでしょう。ただし、地方銀行や信用金庫の場合、全てがM&A仲介業務を行っているわけではありません。その点は注意しましょう。

士業事務所

M&Aのプロセスである企業価値評価やデューデリジェンス、契約書の作成・チェックなどには、税理士、公認会計士、弁護士などが関わります。そのこともあって、それらの士業事務所がM&A仲介業務に進出するケースが増えてきました。

また、顧問税理士がいる場合は、自社の経営状況をよく把握しているわけであり、M&Aの初期段階の相談先として有望でしょう。

ただし、M&A仲介業務については、全ての士業事務所が行っているわけではありません。M&A仲介業務を行っている士業事務所の場合も、どの程度の実績があるか確認して検討しましょう。

事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターは、中小企業庁の委託事業として各都道府県に設置されている公的機関です。中小企業の事業承継全般を専門に支援しています。後継者がいない中小企業が、M&Aなど第三者への事業承継を目指す際の相談も受けつけています。

ただし、事業承継・引継ぎ支援センター自体はM&A仲介業務を行いません。M&A仲介会社などの登録支援機関の紹介を行うだけです。

また、事業承継・引継ぎ支援センターの独自事業として後継者人材バンクがあります。後継者人材バンクは、事業承継による独立を目指す起業家と、後継者不在の中小企業をマッチングするサービスです。

商工会・商工会議所

中小企業にとって商工会・商工会議所は身近で経営相談ができるところであり、M&Aについても同様です。ただし、商工会・商工会議所に相談ができるのは、原則的には会員(有料)のみとなっています。

また、商工会・商工会議所はM&A仲介業務は行っていません。事業承継・引継ぎ支援センターと同様に、M&Aを行いたい場合は、連携するM&A仲介会社などの紹介を受けることになります。

M&Aマッチングサイト

M&Aマッチングサイトでは、インターネット上の専用サイトでM&Aの売却希望者、買収希望者を探して交渉ができるサービスを提供しています。現在、多くのM&Aマッチングサイトが運営されている状況です。

簡単な登録手続きで情報を検索できるサイトもあるため、中小企業M&Aの情報収集の場にもなります。手数料や使用方法、相手との交渉方法などは、各サイトによりシステムが異なるため、事前に内容を確認しましょう。

また、M&Aマッチングサイトの場合、基本的に交渉や手続きなどは当事者間で行うものです。別途、追加料金を払えば、M&Aアドバイザーのサポートが受けられるサイトもあります。

中小企業M&AにおけるM&A仲介会社の選び方

中小企業M&AでM&A仲介会社を活用する場合、どのように選べばよいかについて以下の3点を紹介します。

- 実績の確認

- 料金体系の分かりやすさ

- 担当アドバイザーとの相性

それぞれの内容を説明します。

実績の確認

M&A仲介会社選定のために実績を確認する場合は、以下の実績を確認して比較しましょう。

- 会社としてのM&A実績数

- よく取り扱っているM&Aの規模

- 担当してきたM&Aの業種

- 担当してきたM&Aの地域

M&Aの実績数が多いM&A仲介会社であったとしても、M&Aの規模や業種、地域が合致していないM&A仲介会社を選んでしまうと、M&Aが円滑に進められるかどうか不安があります。注意しましょう。

料金体系の分かりやすさ

M&A仲介会社の手数料は、場合によって以下のような複数種類の手数料が発生する場合があります。

- 着手金

- 月額報酬

- 中間報酬

- デューデリジェンス費用(買収側)

- 成功報酬

上記のうち、成功報酬以外の手数料は、仮にM&Aが不成立に終わった場合でも返金されません。現在、M&A仲介会社業界で広まっているのは、完全成功報酬制です。

完全成功報酬制では、M&Aが成約したときに支払う成功報酬以外の手数料は発生しません(デューデリジェンス費用は除く)。完全成功報酬制のようにシンプルで分かりやすい料金体系がおすすめです。

担当アドバイザーとの相性

会社の運命を直接任せるM&Aアドバイザーの人間性も、選定の条件になります。誠実さが感じられるのが一番です。また、M&Aは長丁場であるため、人間関係としての相性も影響します。その点も検討ポイントです。

ただし、M&A仲介会社自体を気に入っている場合は、遠慮せず担当アドバイザーの交代を申し出ましょう。

中小企業M&Aの成功事例

中小企業M&Aの成功事例として以下の2事例を紹介します。

- 塗装・印刷業のM&A事例

- 自動車整備業のM&A事例

それぞれ、どのようなM&Aであったのかを説明します。

塗装・印刷業のM&A事例

売却側 | 買収側 | |

|---|---|---|

法人名 | 真永 | 東洋ドライルーブ |

業種 | 塗装・印刷業 | 化学工業製品製造業 |

年商 | 3億円 | 40億円 |

所在地 | 静岡県焼津市 | 東京都世田谷区 |

真永は、さらなる事業拡大を理由にM&Aでの売却を決断しました。上場企業である東洋ドライルーブは、事業の成長を目的にM&Aでの買収を決めています。

自動車整備業のM&A事例

売却側 | 買収側 | |

|---|---|---|

法人名 | 小川モータース | シンユウ |

業種 | 自動車整備業 | 自動車小売・整備業 |

年商 | 8,000万円 | 数億円 |

所在地 | 徳島県三好市 | 徳島県徳島市 |

小川モータースの経営者の年齢は60代で、事業承継を理由にM&Aでの売却を決断しました。シンユウは、同業者の買収で事業が成長できると判断しM&Aを決めています。

以下の動画は、中小企業M&A成約後の当事者インタビューです(上記の事例とは関係ありません)。ご参考までご覧ください。

中小企業M&Aのまとめ

昨今、増加している中小企業M&Aは、主に後継者不在問題の解決が目的です。中小企業が積極的に売却側となってM&Aを実施しています。その一方で、M&Aという選択をせず廃業するケースもまだまだ少なくありません。

現在、中小企業M&Aを専門とするM&A仲介会社も増えており、そのほとんどが無料相談を受けつけています。廃業よりも多くのメリットが得られるM&Aを検討するため、M&A仲介会社の無料相談を活用してみましょう。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。