会社譲渡とは?メリット・デメリットや手続きの流れと事業譲渡との違いを解説!

会社譲渡はメリット・デメリットをよく把握したうえで実施するのが肝要です。本コラムでは、会社譲渡のメリット・デメリットの詳しい内容と事業譲渡や合併など他のM&A方法との違い、会社譲渡の手続きの流れや税金などを解説するとともに、実際の会社譲渡成功事例も紹介します。

目次

会社譲渡とは

会社譲渡とは、会社の経営権を他者に譲渡することです。中小企業のオーナー経営者が自社の経営権を譲渡するケースと、親会社が子会社の経営権を譲渡するケースがあります。

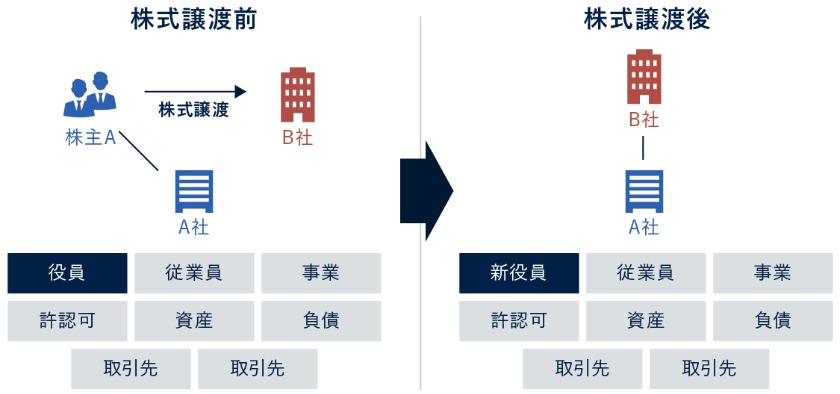

会社譲渡の具体的な方法は、オーナー経営者が保有する自社株式、または親会社が保有する子会社株式の、買収側への売却です。これを、M&Aスキーム(手法)名では「株式譲渡」といいます。なお、株式譲渡での対価は現金のみです。

会社譲渡の意味

株式会社における重要な決定事項は、株主総会で決議されます。一般的な議決は普通決議で行われ、これには過半数の賛成が必要です。したがって、会社譲渡では少なくとも過半数の株式が譲渡されます。

しかし、より重要な議題は特別決議で行われ、これには3分の2以上の賛成が必要です。つまり、経営者が安定した経営を行うためには、少なくとも3分の2以上の株式を保有している必要があります。

会社譲渡が増えている理由

中小企業の会社譲渡が増えている1番の理由は、後継者不足です。少子化により親の後を継ぐ経営者の子どもが減少し、社内にも後継者候補となる人材がいない中小企業は廃業の危機にさらされています。それを打破するために、M&Aによる事業承継が増えてきました。

また、成熟した業種では市場の伸びが期待できないため、大手企業による業界再編が行われます。中小企業の生き残り策として、そのような大手企業の傘下に入るケースもあります。

さらに、ベンチャー企業のイグジット戦略(投資回収手段)として会社譲渡が行われることもあり、会社譲渡増加の一因といえるでしょう。

会社譲渡に伴う関係者と資産の変化

ここでは、会社譲渡の実施によりどのような変化が起こるのか、以下の5項目について説明します。

- 経営者

- 株主

- 従業員や取引先

- 資産と負債

- 連帯保証や担保

それぞれ、どのような変化が起こるのか確認しましょう。

経営者

オーナー経営者は、会社譲渡により経営権を失います。会社譲渡後は、退任するか会社にとどまるかのどちらかです。退任の場合は、会社譲渡で得た対価で新たな事業を起こすケースと、そのままリタイア生活に入るケースに分かれます。

会社にとどまる場合は、経営の引継ぎや経営統合プロセスの補佐として一時的にとどまって退任するケースと、経営幹部のようなポジションで引き続き事業に携わるケースとに分かれるでしょう。

株主

中小企業のオーナー経営者は株主でもありますが、会社譲渡で株式を売却するため株主ではなくなります。親会社が子会社株式を売却した場合も同様です。中小企業で少数株主がいる場合、買収側から売却を求められ、それに応じれば株主ではなくなります。

仮に少数株主が株式売却を拒んでも、買収側が3分の2以上の株式を保有していればスクイーズアウト(少数株式の強制買取)の発動が可能であり、株式売却するしかないでしょう。

従業員や取引先

会社譲渡は株主・経営者が代わるだけであり、従業員や取引先の立場に変更は生じません。しかし、会社譲渡後、経営方針の見直し・刷新が行われた場合、従業員については労働条件や勤務地の変更、配置換え、取引先については取引内容の変更などが行われる可能性はあります。

ただし、変更内容は必ずしも悪いとは限らず、逆に従業員の待遇が良くなったり、取引の発注量が増えたりなども期待できるでしょう。

資産と負債

会社譲渡で代わるのは、株主・経営者です。会社が所有する資産、抱えている負債には何の変更も生じません。言い方を変えると、新たな株主・経営者に会社の持つ資産と負債は引継がれたことになります。

連帯保証や担保

会社譲渡後、連帯保証や担保は解消されます。中小企業では、融資を受ける際に経営者が連帯保証したり個人資産を担保に供したりすることが多いです。会社譲渡で経営権が買収側に移転した場合、借入金のような負債は買収側が引継ぎます。

元経営者が、その負債の連帯保証や個人資産を担保に差し入れたままでいるのは理屈に合いません。会社譲渡後、買収側および金融機関との協議を経て、連帯保証や担保は解消されます。

会社譲渡と他のM&A方法との違い

ここでは、会社譲渡と他のM&A方法との違いを確認します。違いを比較するM&A方法は以下のとおりです。

- 事業譲渡との違い

- 株式交換との違い

- 合併との違い

各M&A方法の概要と会社譲渡の違いについて説明します。

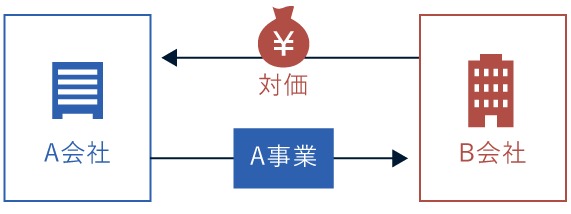

事業譲渡との違い

事業譲渡とは、売却側が行う事業の運営権を売買するM&A方法です。1つの事業に限らず複数の事業を同時に売買できます。売却側が行う全ての事業を売買したとしても、売却側の経営権に変更は生じません。会社の経営権を売買する会社譲渡と、事業譲渡の最大の違いはこの点です。

その他の違いとして、事業譲渡では、事業の運営権移転に伴って譲渡する資産や権利義務を1つずつ選別して決めます。取引先との契約や移籍する従業員との雇用契約は、個別に同意を得たうえで締結し直さなければなりません。さらに、事業譲渡では買収側に消費税が発生します。

以下の動画では、株式譲渡(会社譲渡)と事業譲渡の違いを比較し解説しています。ご参考までご覧ください。

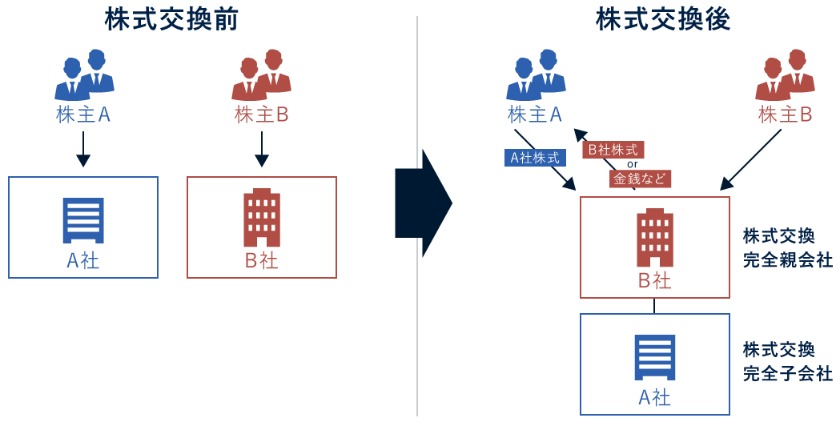

株式交換との違い

株式交換は、売却側を完全子会社にする前提で行われるM&A方法です。買収側が売却側の株式・経営権を取得する点では、株式交換と会社譲渡(株式譲渡)は同じですが、会社譲渡は完全子会社化が前提とは限らず、取得する株式数に規定はないことが違いです。

また、対価の内容にも違いがあります。会社譲渡の対価は現金のみですが、株式交換は現金以外に自社株式、社債、新株予約権などを対価にすることが可能です。

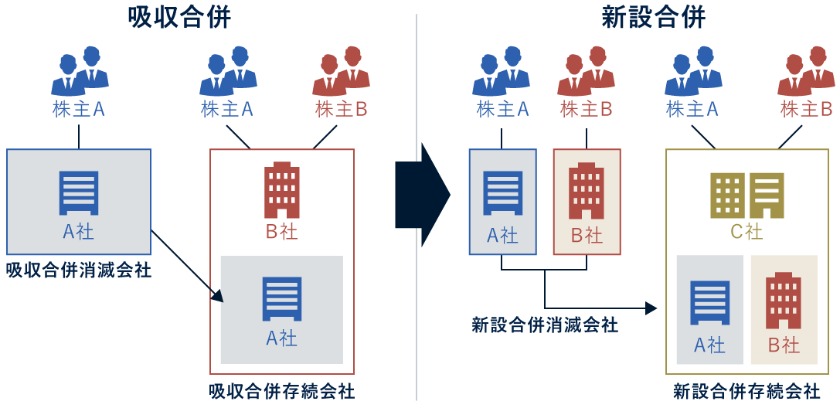

合併との違い

合併とは、複数の企業を1社に統合するM&A方法です。買収側が存続会社となり、売却側は吸収されて法人格を失い消滅します。会社譲渡では売却側が消滅することはありませんから、このことが合併と会社譲渡の最大の違いです。

また、対価の内容も違いがあります。合併では、株式交換と同様に対価を現金、自社株式、社債、新株予約権などのどれにすることも可能です。現金のみが対価である会社譲渡とは違います。

会社譲渡のメリット

ここでは、会社譲渡のメリットについて、売却側と買収側共通のメリット、売却側のメリット、買収側のメリットに分けて説明します。

売却側と買収側共通のメリット

会社譲渡における売却側と買収側に共通するメリットは、「簡易的な手続きで短期間の成約も可能」であることです。

簡易的な手続きで短期間の成約も可能

会社譲渡の手続きが簡易的で短期間での成約も多いことは、売却側にとっても買収側にとってもメリットです。会社譲渡は、株式の売買のみで成立します。会社譲渡における交渉内容は、株式をいくらで売買するかだけです。

また、2004(平成16)年の法改正で株券発行義務がなくなったため、多くの企業が株券不発行会社となり、会社譲渡において株券の引き渡しは生じません。株主名簿の書換えだけで手続きはすみます。

このように、会社譲渡では交渉内容や手続きが他のM&A方法に比べて簡便であり、短期間で成約しやすいことがメリットです。

売却側のメリット

会社譲渡の売却側の主なメリットは以下のとおりです。

- 事業承継の実現

- 財務の安定化と業績向上への期待

- 対価の獲得

- 経営者保証や担保の解消

それぞれのメリットの内容を説明します。

事業承継の実現

会社譲渡の売却側のメリットの1つは、事業承継の実現です。後継者不在の中小企業でも、会社譲渡することで買収側が新たな経営者(後継者)となり事業承継が実現します。

後継者不在のまま経営者の引退時期を迎えれば、会社は廃業するしかありません。廃業で従業員は解雇、取引先は仕事を失い、顧客はサービス利用や商品購入ができなくなるデメリットが生じます。会社譲渡によって会社は存続するため、廃業による悪影響が生じないことはメリットです。

財務の安定化と業績向上への期待

買収側が大手企業の場合、会社譲渡後、親会社から資金面のサポートを得られることから財務が安定し、より経営に集中できるメリットがあります。

また、資金面だけでなく親会社の経営資源の活用やグループ企業との協業により、シナジー効果の創出が期待できることもメリットです。シナジー効果が創出できれば、業績は大きく向上するでしょう。

対価の獲得

会社譲渡で対価を得られることも、売却側のメリットの1つです。会社譲渡(株式譲渡)の対価は現金になります。オーナー経営者であれば、それを資金に新会社設立も可能です。リタイア生活に入るのであれば、豊富な生活資金として使えます。

法人が子会社を売却したのであれば、対価を運転資金にできるため資金繰りに余裕が生じる点がメリットです。

経営者保証や担保の解消

会社譲渡によって、中小企業経営者に多い経営者保証や担保の差し入れが解消されるメリットがあります。中小企業が金融機関から融資を受ける際、経営者個人が連帯保証人になったり、経営者の個人資産を担保に差し入れたりするケースが多いです。

それらは、経営者にとって心理的な負担が大きくデメリットがあるものでした。会社譲渡では、負債は買収側が引継ぐため、元経営者の個人保証や担保差し入れは解消されます。心理的負担からの解放は大きなメリットです。

買収側のメリット

会社譲渡の買収側の主なメリットは以下のとおりです。

- 事業に影響を与えずM&Aを実施できる

- 事業の拡大

- 新規事業への進出

- 税制措置の活用

それぞれのメリットの内容を説明します。

事業に影響を与えずM&Aを実施できる

会社譲渡は、譲渡対象会社の事業に影響を与えないことがメリットの1つです。会社譲渡以外のM&A方法の中には、組織が統合されたり、組織再編による配置換えがあったり、大量に従業員が移籍してきたりなどが起こります。

それらの場合、一時的にではあるにせよ、事業が止まったり、普通に稼働するまでに時間を要したりなどのデメリットが生じるでしょう。しかし、会社譲渡は株主・経営者が代わるだけであるため、事業に悪影響を及ぼさないメリットがあります。

事業の拡大

会社譲渡側が買収側と同業者の場合、買収側には事業の拡大というメリットがあります。事業拡大は、さまざまな種類のメリットがあるものです。

一例を挙げると、売上規模が上がるメリット、人材が増員するメリット、営業エリアが拡張するメリット、事業所や工場など拠点が増大するメリット、シェア率が向上するメリット、新たなノウハウや技術を獲得できるメリットなどがあります。

新規事業への進出

会社譲渡側が買収側と異業種の場合、買収側は新規事業へ進出できるメリットがあります。しかも、それが瞬時に実現することもメリットです。通常、自社内で準備をして新規事業へ進出するには、予算、時間、手間がかかります。

また、進出後、必ず成功するとは限りません。しかし、すでに事業を軌道に乗せている他社を買収すれば、失敗するデメリットもなく新規事業へ瞬時に進出できるメリットを享受できます。

税制措置の活用

会社譲渡の買収側は、2021(令和3)年から始まった経営資源集約化税制のうちの、中小企業事業再編投資損失準備金制度を活用できるメリットがあります。

中小企業事業再編投資損失準備金制度とは、会社譲渡対価の7割以下の金額を5年間に渡って積み立て、その積立金を損金算入して節税できる制度です。ただし、6年後以降の5年間に同額を益金算入しなければなりません。

結果的に、5年間の課税繰り延べ措置を得られるメリットがあります。また、一定の手続きを経て認められないと制度の活用ができない点はデメリットです。

なお、2023(令和5)年12月現在、政府・与党では2024(令和6)年の税制改正に向け、損金算入額を対価の7割から全額に拡充する案が検討されています。

会社譲渡のデメリット

ここでは、会社譲渡で生じる可能性のあるデメリットについて、売却側のデメリットと買収側のデメリットに分けて紹介します。

売却側のデメリット

会社譲渡の売却側の主なデメリットは以下のとおりです。

- ロックアップ

- 不採算事業により売却額が下がる

- 売却益への課税

- 株式譲渡承認手続き(譲渡制限株式の場合)

それぞれのデメリットの内容を説明します。

ロックアップ

会社譲渡側のオーナー経営者は、ロックアップされるデメリットがあります。ロックアップとは、会社譲渡後の一定期間、引継ぎおよび事業運営と経営統合プロセスの補佐業務のために、元経営者を会社にとどまらせるというものです。

会社譲渡の条件にロックアップがある場合、新規事業立ち上げやリタイア生活をすぐには行えないというデメリットにつながります。

不採算事業により売却額が下がる

会社譲渡は包括承継であるため、不採算事業があれば、その分、企業価値評価は下がり、結果として売却額が下がるデメリットがあります。このデメリットを被らない方法としては、不採算事業を会社分割で切り離しておくとよいでしょう。

また、不採算事業以外に負債が多いと、やはり売却額が下がるデメリットが生じます。さらに、負債額が過大だと買収側が見つからないデメリットに直面するかもしれません。

売却益への課税

会社譲渡益は課税対象であることも、売却側のデメリットの1つです。税金以外にも、M&Aアドバイザーへの手数料支払いもあります。会社譲渡の対価を基にして何らかの資金計画を立てている場合、対価は満額使えないデメリットがあることを認識しておきましょう。

なお、課税内容のメリット・デメリットなどの詳細は後述します。

株式譲渡承認手続き(譲渡制限株式の場合)

ほとんどの中小企業は自社株式を譲渡制限株式にしており、そのために会社譲渡を実施するには、株式譲渡承認請求手続きを行わなければならないというデメリットがあります。

譲渡制限のない株式であれば株式譲渡承認請求手続きが生じないメリットはあるものの、中小企業が譲渡制限株式にしているのは、株式が自由に売買されて好意的ではない第三者に株式が渡らないようにするメリットのためです。この手続きはやむを得ないデメリットといえるでしょう。

買収側のデメリット

会社譲渡の買収側の主なデメリットは以下のとおりです。

- 不要な資産・負債が含まれるケースがある

- 簿外債務リスク

- 全株式を取得できない可能性

それぞれのデメリットの内容を説明します。

不要な資産・負債が含まれるケースがある

会社譲渡により、買収側は不要な資産や負債を承継してしまうデメリットがあります。会社譲渡は包括承継です。譲渡対象を選別できないデメリットがあります。そのため、買収側として望まない資産や負債を会社譲渡側が持っている場合、それを承継せざるを得ないことがデメリットです。

簿外債務リスク

買収側のデメリットには、簿外債務を承継してしまうリスクもあります。簿外債務は、後日、発覚した際に買収側が経営的ダメージを負う可能性のあるデメリットです。簿外債務は会社譲渡側も把握していないケースもあります。

このデメリットをできるだけ避けるためには、徹底したデューデリジェンス(会社譲渡側の経営状況の調査)を行うことです。デューデリジェンスのメリットや詳細は後述します。

全株式を取得できない可能性

会社譲渡側に少数株主がいて、会社譲渡に反対して株式売却を拒んだり、連絡がつかずに交渉自体を行えなかったりすると、買収側が望んでも全株式を取得できないデメリットがあります。

ただし、これらのデメリットは克服可能です。まず、少数株主の売却拒否のデメリットは、買収側が3分の2以上の株式を取得していれば、スクイーズアウトの方法を用いることで強制買取りできます。

所在不明株主のデメリットは、経営承継円滑化法の特例によって、1年以上、音信不通株主の株式買取り手続きが可能です。

会社譲渡手続きの流れ

ここでは、以下の順番で進んでいく会社譲渡手続きの流れを説明します。

- M&Aアドバイザーとの業務委託契約締結

- 企業価値評価

- 交渉相手探し

- 秘密保持契約締結・交渉開始

- トップ面談

- 基本合意書取り交わし

- デューデリジェンス

- 最終交渉

- 株式譲渡承認請求

- 譲渡承認機関による承認

- 株式譲渡承認通知

- 株式譲渡契約締結

- 株主名簿書換請求

- 株主名簿記載事項証明書交付請求

- クロージング

各手続きの流れの説明とともに、動画による解説も合わせてご覧ください。

M&Aアドバイザーとの業務委託契約締結

会社譲渡が成立するまでの一連の流れを円滑に進めるには、会社譲渡のメリット・デメリットなどを熟知している専門家のサポートを受けるのが得策です。したがって、会社譲渡の手続きの流れは、M&Aアドバイザーとの業務委託契約締結からスタートします。

多くのM&A仲介会社では正式契約前の無料相談を実施しており、それを活用してM&Aアドバイザーを選定しましょう。

以下の動画では、M&A仲介会社と契約する際の注意点を解説しています。ご参考までご覧ください。

企業価値評価

M&Aアドバイザーとの契約後の流れは、まず、自社の企業価値評価を実施します。企業価値評価は、M&Aアドバイザーや公認会計士に依頼して行うもので、自社の価値を金額に換算するものです。金融経済学の理論に基づく専門的な算定方法が用いられます。

企業価値評価の結果を踏まえて、後日の買収側との交渉において提示する会社譲渡希望額を決める流れです。なお、企業価値評価のメリット・デメリットなどの詳細は後述します。

以下の動画では、企業価値評価に関する解説をしています。ご参考までご覧ください。

交渉相手探し

企業価値評価と並行して行われる流れが、交渉相手探しです。交渉相手はM&Aアドバイザーが探します。M&Aアドバイザーは、多ければ十数社の候補を見つけてくるでしょう。

その中から具体的な交渉相手候補を数社に絞り込み、優先順位をつけます。M&Aアドバイザーは、その優先順位に沿って会社譲渡交渉の打診を行う流れです。

以下の動画では、交渉打診の際に用いられるノンネームシート(匿名の企業概要書)の解説をしています。ご参考までご覧ください。

秘密保持契約締結・交渉開始

会社譲渡交渉の打診に応じる相手が現れたら、秘密保持契約を締結し交渉を開始する流れです。交渉開始に先立って重要な経営に関する情報を開示するため、秘密保持契約は必ずその前に締結しなければなりません。

情報を開示するのは、交渉相手側も会社譲渡側に対する企業価値評価を実施する必要があるためです。なお、M&Aアドバイザーと契約している場合、交渉はM&Aアドバイザーを介して行われるため、当事者が直接交渉はしません。

以下の動画では、秘密保持契約に関する解説をしています。ご参考までご覧ください。

トップ面談

会社譲渡交渉の流れの中で、必ず実施されるのがトップ面談です。会社譲渡側と買収側の経営トップが、直接会って話をします。トップ面談で条件交渉は行いません。主に以下のテーマが話し合われます。

- 今までの経営方針

- 会社の特徴・社風

- 会社譲渡・買収を行う理由

- 会社譲渡後の自身の去就(会社譲渡側)

- 会社譲渡後の経営方針(買収側)

話をしながらお互いの人物像の把握も行います。

以下の動画では、トップ面談の解説をしています。ご参考までご覧ください。

基本合意書取り交わし

条件交渉が大筋で合意できた状況になったら、基本合意書を取り交わす流れです。基本合意書は合意内容を書面化したものですが、法的拘束力はなく会社譲渡が成約したわけではありません。また、例外的に以下の条項には法的拘束力を持たせます。

- 秘密保持

- 独占交渉権

- 会社譲渡側のデューデリジェンスへの協力

買収側の独占交渉権は、一定期間、第三者が会社譲渡側と交渉することを排除するものです。

デューデリジェンス

基本合意書の取り交わし後は、買収側によってデューデリジェンス(Due diligence)が行われる流れです。デューデリジェンスでは、士業などの専門家が起用され会社譲渡側の経営状況が細かく調査されます。

主な目的は、デューデリジェンス後に行う最終企業価値評価のための情報収集と簿外債務の有無の確認などです。

以下の動画では、デューデリジェンスの解説をしています。ご参考までご覧ください。

最終交渉

デューデリジェンス後、買収側では最終の企業価値評価を実施する流れです。最終交渉で提示する買収希望額を決めるために行われます。デューデリジェンスの結果が反映されるため、基本合意書に記した金額から変動する可能性は否定できません。

ただし、大きな問題が露呈していなければ、基本合意書から大きく金額がずれることはないでしょう。

株式譲渡承認請求

最終交渉で合意できれば、すぐにでも会社譲渡契約書(株式譲渡契約書)を締結できる状況です。しかしながら、日本の中小企業のほとんどは自社株式に譲渡制限を付けているため、株式譲渡契約締結前に株式譲渡承認請求手続きをしなければなりません。

手続きとしては、株式譲渡をしたい株主が、会社に対して株式譲渡承認請求書を提出する流れです。

譲渡承認機関による承認

株主から株式譲渡承認請求を受けた会社側は、承認機関で審議を行います。承認機関とは、取締役会設置会社であれば取締役会、取締役会非設置会社であれば株主総会です。

したがって、取締役会非設置会社では、臨時株主総会を招集・開催しなければならない流れとなります。取締役会では過半数の賛成で承認決議となり、株主総会では普通決議での承認です。

株式譲渡承認通知

株式譲渡承認を決議した場合、会社側は株主にその通知を行わなければなりません(非承認の場合も通知が必要)。ただし、中小企業の場合、オーナー経営者は取締役であり株主本人でもありますから、通知は形式的なものです。

また、株式譲渡承認請求から2週間以内に結果の通知を行わなかった場合は、自動的に承認したとみなされることになっています。

株式譲渡契約締結

会社側からの株式譲渡承認を受けて、株式譲渡契約書を締結する流れです。一般に株式譲渡契約書は、買収側が作成することが多いでしょう。

会社譲渡側としては、契約書のドラフトを弁護士とともにチェックし、必要があれば訂正や書換えの要望をM&Aアドバイザーを通して伝えます。契約書ドラフトの確認が終われば、締結手続きです。

株主名簿書換請求

株式譲渡契約の締結後は、株主名簿書換請求手続きを行う流れです。株主名簿書換請求手続きは、旧株主(会社譲渡側)と新株主(買収側)が連名で会社に対し行います。株主名簿書換請求を受けた会社側は、これに従い、株主名簿の書換えを行う流れです。

株主名簿記載事項証明書交付請求

新株主は、株主名簿が正確に書換えされたかどうか確認するために、会社に対し株主名簿記載事項証明書交付請求手続きを行います。手続きとしては、株主名簿記載事項証明書交付請求書の提出です。

株主名簿記載事項証明書交付請求を受けた会社側は、請求どおりに新株主に対し、株主名簿記載事項証明書を交付します。

クロージング

会社譲渡手続きの最後は、クロージングを行う流れです。クロージングとは、株式譲渡契約書に記載されている内容を履行することを意味します。

具体例としては、会社譲渡側であれば株式の引き渡し(株券発行会社の場合)、資産の引き渡し、各種名義変更手続きなど、買収側であれば対価の支払い、資産の受け取り、登記変更手続きなどです。

以下の動画では、会社譲渡を含めたM&Aの全体の流れについて解説しています。ご参考までご覧ください。

会社譲渡における企業価値評価

会社譲渡の際に実施される企業価値評価(バリュエーション)方法には、さまざまな種類があります。それらは3つの体系に分類でき、その体系の呼称は以下のとおりです。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

各アプローチの概要やメリット・デメリットなどを説明するとともに、簡易的に用いられることがある企業価値算定方法も紹介します。

コストアプローチ

コストアプローチに分類される算定方法は、純資産額を対象企業の株式価値(株主価値)とし、そこから企業価値を算出します。純資産額は資産総額から負債総額を引算した金額、株式価値に有利子負債総額を足算した結果が企業価値です。

コストアプローチは計算が簡単で数値に客観性があるメリットがあります。しかし、対象企業の収益力を評価に加えていない点はデメリットです。M&Aではあまり用いられません。

マーケットアプローチ

マーケットアプローチは、対象企業と業種や事業規模、ビジネスモデルなどが類似する上場企業を複数探し、それらの財務数値を用いて対象企業の企業価値を導き出す算定方法の分類です。

上場企業の公表されている数値には客観性というメリットがあります。しかし、類似する上場企業が見つからなければ企業価値評価そのものが行えない点がデメリットです。

インカムアプローチ

インカムアプローチは、対象企業の中期事業計画を用いて未来の収益力やキャッシュフローを予測して企業価値評価を算定する方法の分類です。

未来の収益力を評価する点は、会社譲渡のようなM&Aの際にメリットになります。ただし、中期事業計画の予測の不確かさや計画策定者の恣意性の懸念などがデメリットです。

以下の動画では、企業価値評価方法の3つの体系のメリット・デメリットなどを解説しています。ご参考までご覧ください。

簡易算定方法

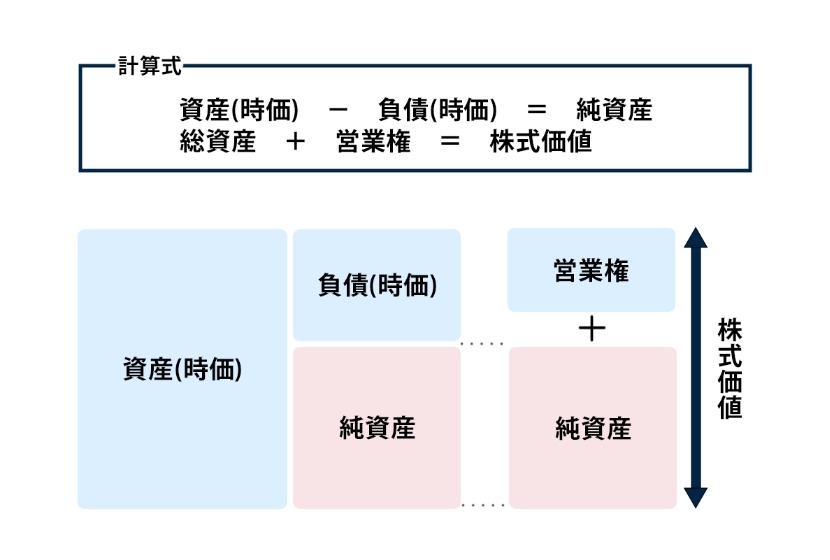

自社の企業価値評価を簡易的に算出したい場合の方法として年買法があります。年買法の計算式は上図のとおりです。図中の「営業権」は以下の計算式で求めます。

- 営業権=営業利益×3~5年分

営業利益の年数が変数になっているのは、対象企業の特殊性や希少性の違いを織り込むためです。なお、年買法は金融経済学の理論に基づいて確立された算定方法ではありません。あくまでも一時的に企業価値を把握したい時のみに用いられるものです。

以下の動画では、年買法の解説をしています。ご参考までご覧ください。

会社譲渡の税金

会社譲渡により譲渡益が生じた場合、売却側は課税を受けます。売却側が個人株主と法人株主では、それぞれの課税内容は異なるものです。そこで、個人株主と法人株主に分けて課税内容を説明します。

個人株主の税金

個人株主の株式譲渡所得(譲渡益)は以下のように計算します。

- 株式譲渡所得=株式譲渡対価-株式取得費用-手数料

手数料とはM&Aアドバイザーの手数料を意味します。この株式譲渡所得に対する税率は、2023年12月現在20.315%で内訳は以下のとおりです。

- 所得税15%

- 復興特別所得税0.315%

- 住民税5%

復興特別所得税は2037(令和19)年までの時限税です。

法人株主の税金

法人株主の株式譲渡益は法人税の対象です。株式譲渡益は個人株主と同じ計算式で求めます。法人税は全損益の通算結果への課税であるため、損益通算後の数値がマイナスであれば課税を受けません。法人税には以下の種類があります。

- 法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

- 地方法人税

これらの各法人税の税率を累算した実効税率は、中小企業の場合、約31%です(2023年12月現在)。

以下の動画では、会社譲渡を含めたM&Aでの税金について解説しています。ご参考までご覧ください。

会社譲渡の会計処理

ここでは、会社譲渡の際の会計処理を具体例で説明します。また、会社譲渡側が個人株主の場合、法人ではないため会計処理の必要は生じません。具体例の前提条件は以下のとおりです。

- 会社譲渡対価:2億円

- 売却側株式簿価:1億円

- M&Aアドバイザー手数料:1千万円

- デューデリジェンス費用:200万円

売却側の会計処理(法人株主の場合)

会社譲渡対価の会計処理は以下のとおりです。

借方 | 貸方 | ||

|---|---|---|---|

現預金 | 2億円 | 株式 | 1億円 |

株式売却益 | 1億円 |

M&Aアドバイザー手数料の会計処理は以下のとおりです。

借方 | 貸方 | ||

|---|---|---|---|

業務委託費 | 1千万円 | 現預金 | 1千万円 |

買収側の会計処理

買収側の会計処理では、M&Aアドバイザー手数料やデューデリジェンス費用は株式の取得費用に加えることになっています。

借方 | 貸方 | ||

|---|---|---|---|

子会社株式 | 2億1,200万円 | 現預金 | 2億1,200万円 |

会社譲渡の成功事例

ここでは、実際に行われた会社譲渡の成功事例として以下の3事例を紹介します。

- パシフィック通工によるあなぶきファシリティサービスへの会社譲渡

- 昭和テックスによるJR九州電気システムへの会社譲渡

- ホスピタルヘルスケアによるくすりの窓口への会社譲渡

各会社譲渡成功事例の具体的な内容を確認しましょう。

パシフィック通工によるあなぶきファシリティサービスへの会社譲渡

会社譲渡側 | 買収側 | |

|---|---|---|

法人名 | パシフィック通工 | あなぶきファシリティサービス |

所在地 | 神奈川県横浜市 | 香川県高松市 |

事業内容 | 消防用設備・弱電用設備の 施工・保守管理・機器販売 | 清掃管理、日常清掃、原状回復工事 給排水衛生設備保守・点検・工事 消防設備保守・点検・工事 防火対象物点検、指定管理事業 |

売上高 | 非公開 | 32億1,545万円 |

2023年12月、あなぶきハウジンググループのあなぶきファシリティサービスは、パシフィック通工の全株式を取得し完全子会社化しました。会社譲渡額は公表されていません。

西日本を中心に事業を行ってきたあなぶきファシリティサービスとしては、東日本におけるマンション・ビル管理事業が拡大することを受け、協業相手としてパシフィック通工の子会社化を決めました。

昭和テックスによるJR九州電気システムへの会社譲渡

会社譲渡側 | 買収側 | |

|---|---|---|

法人名 | 昭和テックス | JR九州電気システム |

所在地 | 福岡県古賀市 | 福岡県福岡市 |

事業内容 | 信号通信工事 レールめっき工事 鉄道信号保安装置用品の 設計・製造・販売 | 鉄道電気・建築設備工事 新幹線建設工事、発電事業 新幹線光ファイバ通信事業 情報通信事業 |

売上高 | 非公開 | 非公開 |

2023年12月、九州旅客鉄道(JR九州)の孫会社であるJR九州電気システムは、昭和テックスの全株式を取得し完全子会社化しました。会社譲渡額は公表されていません。

JR九州電気システムとしては、鉄道電気工事の分野において、施工から保守までを一貫して行える体制を取るために昭和テックスの子会社化を決めました。

ホスピタルヘルスケアによるくすりの窓口への会社譲渡

会社譲渡側 | 買収側 | |

|---|---|---|

法人名 | ホスピタルヘルスケア | くすりの窓口 |

所在地 | 東京都港区 | 東京都豊島区 |

事業内容 | 病院向けICTソリューション (スマートガイド)事業 | 薬局・医療向け ソリューションの提供 |

売上高 | 非公開 | 74億2,000万円(連結) |

2023年12月、くすりの窓口は、ホスピタルヘルスケアの全株式を取得し完全子会社化しました。会社譲渡額は公表されていません。

くすりの窓口としては、ホスピタルヘルスケアの完全子会社で人間ドック業界に特化したインターネットサービス、予約システムの提供、ホームページの制作・運営・サポートなどを行うEPARK人間ドックもグループ化するために、ホスピタルヘルスケアの子会社化を決めています。

会社譲渡のメリット・デメリットまとめ

会社譲渡にはデメリットもありますが、それを大きく上回るメリットを享受できます。会社譲渡のデメリットに注意しながらメリットを最大限、引き出すには、会社譲渡の手続きに精通した専門家であるM&Aアドバイザーに業務を依頼するのが得策です。

自社に適したM&Aアドバイザー選びには、M&A仲介会社各社が行っている無料相談の場を活用するとよいでしょう。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。