M&Aと事業承継の違いとは?事業承継型M&Aのメリットや注意点を解説!

事業承継は企業が存続するために不可欠であり、その方法は複数あります。M&Aも事業承継方法のひとつで、後継者問題を解決する有効な手段です。この記事では、M&Aと事業承継の違い、事業承継型M&Aのメリットや注意点を解説しています。

目次

事業承継とM&Aの違い

事業承継とは会社あるいは事業を現経営者から後継者へと引き継ぐ行為のことです。後継者へ引き継ぐものは経営権や資産だけでなく、負債や経営理念なども含まれます。

一方のM&Aは合併( Mergers )と買収( Acquisitions )の英語の頭文字をとった言葉で、複数の法人格を1つにしたり企業や事業を売買する行為の総称です。

事業承継では現経営者から後継者へ会社あるいは事業を引き継ぎますが、経営者の親族や自社の役員・従業員だけでなく、第三者である他社を後継者(引き継ぎ先)とすることもできます。

M&Aはその際に利用されるのものであり、事業承継手段のひとつです。

事業承継とは

事業承継とは、現在の経営者から後継者へと会社あるいは事業を引き継ぐことです。

会社あるいは事業が存続し将来的に成長・発展していくためには、適切なタイミングで事業承継を行う必要があります。

承継と継承の違い

承継と継承はどちらも「後継者が受け継ぐ」という意味では同じですが、なにを引き継ぐのかという点で大きく異なります。

「承継」は先代の地位や事業のほかに理念などの無形資産をすべて引き継ぐことを指しますが、一方の「継承」は会社の経営権や財産など有形財産を受け継ぐことです。

承継は先代が大切にしてきた理念などの抽象的かつ精神的なものを引き継ぐという要素が強いですが、継承の場合は土地や会社といった具体的なものを引き継ぐ意味合いが強いと違いがあります。

両者は厳格に使い分けが決められているわけではありませんが、現経営者から後継者へ引き継ぐ場合、法律上や税制上では「事業承継」が用いられており「事業承継」と表現するのが一般的です。

事業承継の構成要素

事業承継は、単に会社あるいは事業を後継者へ引き継げばよいというものではありません。事業承継の構成要素は3つあり、これらをすべて後継者へ引き継ぐ必要があります。

人の承継

「人の承継」は、現経営者のもつ経営権を後継者へ引き継ぐことを指し、後継者へ株式を譲渡して経営権を移転することです。

株式(議決権のあるもの)の過半数以上を譲渡すれば、後継者は株主総会における普通決議の単独決定が可能となり、2/3を超える株式(議決権のあるもの)を譲渡すれば後継者は特別決議での単独決定が可能です。

中小企業が行う事業承継の場合、一般的にすべての株式(議決権のあるもの)を後継者へ譲渡して経営権を移転させます。

資産の承継

事業承継で資産という場合、事業運営に必要となる以下が該当します。

- 株式: 現経営者やその親族などが保有する発行済み株式

- 事業用資産:不動産・設備・棚卸資産などの事業運営に必要な資産

- 資金: 運転資金(現金)や借入など

知的資産の承継

知的資産とは、会社の信用力や技術力・ノウハウなど目には見えない資産のことで、主に以下のようなものがあります。

知的資産は会社の利益や競争力強化に不可欠な要素であるため、しっかりと後継者へ引き継がなければなりません。

- 経営理念

- 技術力やノウハウ

- 会社(経営者)の信用力

- 取引先や顧客情報

- 特許などの知的財産権や許認可

事業承継問題とは

日本は国内企業の9割以上を中小企業が占めており、経済・雇用の両面で大きな役割を担っています。

そのため、国内および地域経済と雇用への影響を考えると、中小企業が事業承継により次の世代へと引き継がれることが重要です。

ですが、近年はさまざまな理由により事業承継できないケースが増えており、現状のままでは経済や社会を支えている雇用が失われ、大きな影響を及ぼすことが懸念されています。

そのような問題を「事業承継問題」と呼び、事業承継問題の解決は喫緊の課題です。

経営者が高齢化

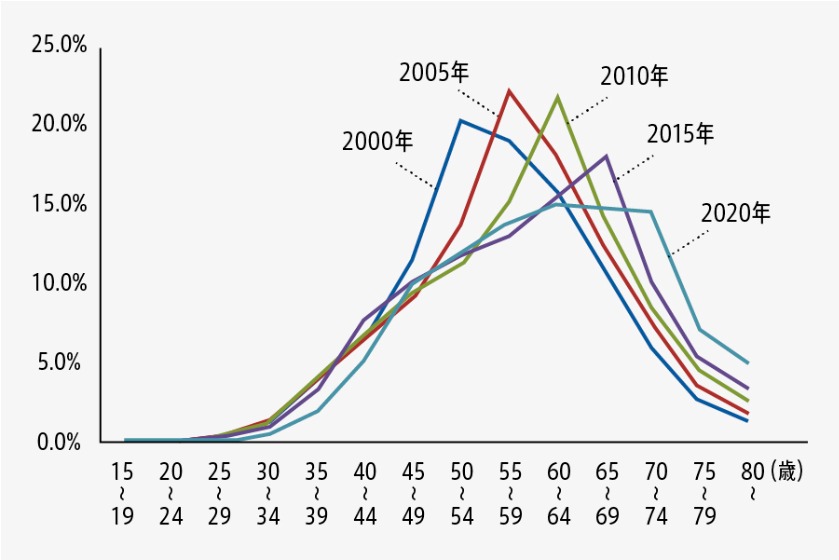

少子高齢化が加速する日本では中小企業経営者の高齢化が進み、中小企業は2025年までに一般的な引退年齢である70歳を迎える経営者が約245万人に達すると試算しています。

上のグラフを見てわかるように、2000年における経営者年齢のピークは50代ですが2020年は60~70代となり、この20年間で大幅に上昇しました。

この結果から、後継者不在など何らかの理由により、適切なタイミングで事業承継できていない中小企業が多いことがわかります。

後継者不足と黒字廃業

さらに、中小企業では後継者不在が問題となっており、中小企業によれば 2025年までに70歳を迎える経営者(約245万人)のうち、後継者不在である経営者は127万人と約半数に昇ります。

これは、国内企業の割合でみると、1/3の企業で後継者不在という深刻な状況です。このままでは国内および地域経済・社会の下支えとなる雇用が失われる可能性も考えられ、事業承継問題の解決は喫緊の課題となっています。

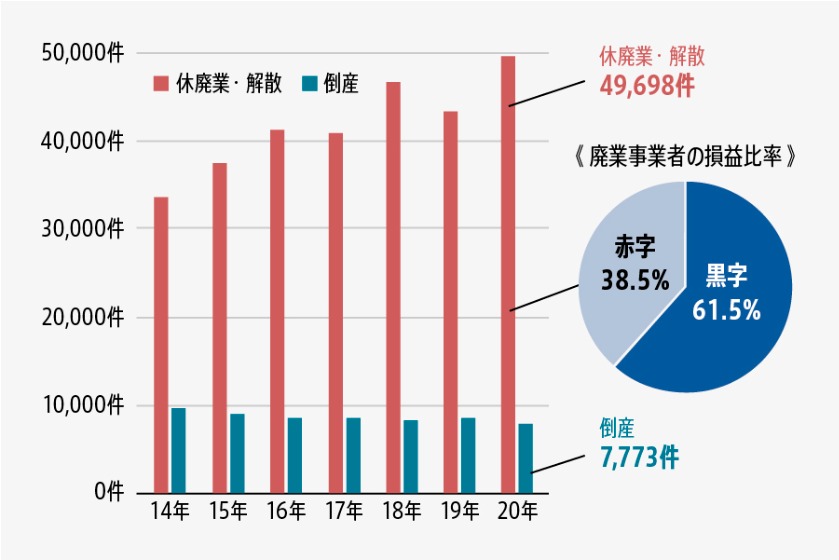

そのほか、黒字廃業が多いことも事業承継問題のひとつです。中小企業によると(上図)2020年の休廃業・解散件数は49,688件ですが、廃業を選択した事業者の約6割が黒字であることがわかります。

その理由の約4割は「事業承継の意向がない」というものですが、一方で「後継者不在」によるものが約2割となりました。

事業が引き継がれなければ、雇用だけでなく技術やノウハウなども失われてしまうため、国では事業承継を推進すべくさまざまな施策を行っています。

自社株の承継問題

中小企業が事業承継を行う弊害となりうるのが、自社株の承継にかかわる税金や取得資金です。

一般的に財務状態がよい企業ほど自社株の評価額は高くなるため、子などに相続する場合は相続税の負担が大きくなり、役員や従業員へ有償譲渡する場合は取得資金が高額になります。

株式の移転をせずに経営者(社長)を交代する方法もありますが、これでは事業を実質的に承継したことにはならず、意思決定を行う場合は前社長への確認を都度行わなければなりません。

また、事業承継後に株式が分散している場合、事業運営に支障をきたすことも考えられるため、後継者への株式移転は不可欠といえるものです。

中小企業の事業承継では、自社株にかかわる税負担や取得資金などについての事前対策や税制優遇制度の活用によって円滑に進めていくことができます。

事業承継の種類とメリットデメリットを比較

事業承継の方法は3種類あり、各方法は誰を後継者にするかが違います。また、メリットやデメリットも違うため、自社にあった方法を選択することが重要です。

親族内承継

親族内承継とは、経営者の子や親族が後継者となり会社(事業)を引き継ぐことです。中小企業にとっては馴染みのある事業承継方法で、多くの企業で用いられています。

メリット

子や親族が後継者となるため取引先や自社の従業員からの理解も得やすく、現経営者は後継者教育を早期から行うことができます。

また、株式や資産の承継は相続・贈与・有償譲渡などから選べる点もメリットです。

デメリット

まずデメリットとして挙げられるのは、後継者に経営者としての資質があるとは限らない点です。

後継者教育を早期から行えるとはいえ、実際に経営してみなければ能力がわからない部分も多いため、見極めが難しい面もあります。

そのほか、後継者候補に事業を引き継ぐ意思がない場合や、相続税などの負担から承継が難しいケースがあるのもデメリットといえるでしょう。

従業員等への承継(親族外承継)

親族外承継(従業員等への承継)とは、自社の役員や従業員が後継者となり会社(事業)を引き継ぐことです。

中小企業における事業承継での選択割合はそれほど高くありませんが、自社に優秀な従業員がいる場合は選択肢のひとつとなるでしょう。

メリット

最大のメリットは、自社の役員・従業員から後継者候補を選ぶため、資質や能力を見極めやすく適任者へ事業を引き継げることです。

また、役員・従業員が後継者候補となれば業務内容をよく把握しており、経営理念など他者へは伝えにくい部分が承継しやすいこともメリットとして挙げられます。

デメリット

親族外承継(従業員等への承継)で問題となりやすいのは、株式取得資金を用意しなければならない点と経営者の親族から反発を受ける可能性がある点です。

経営権の移転するためには、現経営者などが保有する会社の発行済み株式を後継者への譲渡が必要ですが、親族外承継(従業員等への承継)の場合は一般的に有償譲渡で行われます。

そのため、後継者候補は株式を買い取るための資金を用意しなければなりませんが、まとまった額となるので金融機関からの融資が必要なケースが多く、資金面がネックとなりやすいのが実情です。

また、経営者の親族から反発を受けてしまい、事業承継が行えない可能性もあります。

M&A

M&Aによる事業承継(事業承継型M&A)とは、他社(買い手企業)が後継者となり事業を引き継ぐ方法です。

事業承継型M&Aでは、一般的に株式譲渡スキームを用いて経営権を移転させます。

近年は、M&Aの認知度が向上したことや中小M&Aの支援体制も整ってきました。そのような背景から事業承継型M&Aが活用されるケースが増えており、事業承継の後継者は「脱ファミリー化」が進んでいます。

メリット

事業承継型M&Aは、M&A仲介会社などを介して承継先となる企業を探すため、後継者不在であっても活用できる点が大きなメリットです。

また、事業承継後は買い手企業の傘下となるため、自社(事業)のさらなる成長にも期待できます。

そのほか、現経営者は「創業者利潤」とも呼ばれる株式譲渡対価を受け取れる点もメリットのひとつです。

デメリット

事業承継型M&Aのデメリットは、必ずしも希望条件に合った承継先(買い手企業)がみつかるとは限らない点です。

事業承継を行うタイミングや業界動向によっては、承継先(買い手企業)がなかなかみつからない可能性もあります。

その他の対応方法

事業承継の主な方法は前述した3つですが、その他の対応方法としては以下の2つがあります。

IPO

IPOとは「株式公開」のことで、Initial Public Offeringの頭文字をとった言葉です。

株式公開はつまり「上場する」ということですが、その場合は上場前に株主の保有株式を売り出す方法か、株式を新規発行する方法によって行います。

IPOを行うことで認知度の向上につながるため、結果として優秀な後継者候補や企業がみつかりやすくなる点がメリットです。

その一方で、IPOを行うハードルは高く、上場までに数年程度はみておかなければならないため、事業承継目的の場合は必ずしも適しているとはいえません。

廃業

事業承継の手段ではありませんが、どうしても後継者候補がみつからない場合や経営者自身に事業存続の意思がない場合、廃業という選択をとることになります。

廃業した場合は自社の技術やノウハウなどはすべて失われ、従業員は解雇しなければならないため、できれば避けたい選択といえるでしょう。

事業承継型M&Aとは

事業承継型M&Aとは、他社を後継者として自社(事業)を引き継ぐ方法であり、後継者候補が経営者の周りにいない場合でも活用できます。

経営者がこれまで築き上げた会社(事業)を自社にふさわしい第三者へ引き継ぐため、後継者問題の有効な解決手段のひとつです。

後継者となる買い手企業は、自社より規模が大きいケースがほとんどなので、事業承継型M&A後は新たな事業展開ができたり、さらなる発展に期待できます。

事業承継型M&A件数が増加している理由

事業承継型M&Aの実施件数は右肩上がりで推移しており、帝国データバンクが行った調査によれば2022年に実施された中小企業の事業承継では、M&Aほか(買収や出向)によって行われた割合が20.3%となりました。

事業承継型M&Aの実施件数が増加している理由として考えられるのは、M&Aの認知度が向上してイメージ改善されつつあることや、支援体制の整備や事業承継税制の拡大により中小企業が実施しやすい環境が整ってきたことです。

特に国による支援体制が整ってきたことは、事業承継型M&A実施の大きな後押しとなっています。

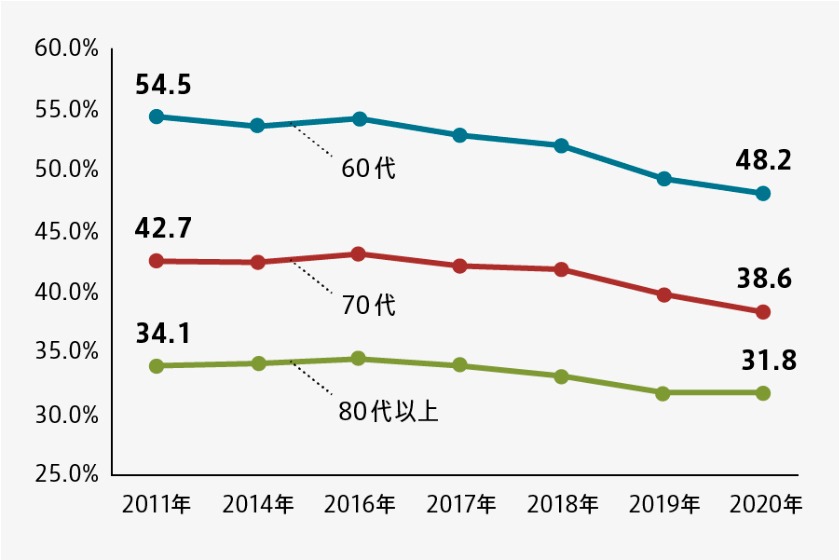

国内の中小企業における後継者不在率は、帝国データバンクの調査によれば2022年は57.2%で2011年の調査開始以降では初めて60%を下回りましたが、いまだに半数以上の中小企業が後継者問題を抱えている状況です。

政府による補助金

政府は経済活性化を目的として、事業承継や事業再編あるいは事業統合による新たな取組に対し、費用の一部を補助する「事業承継・引継ぎ補助金」という制度を設けています。

この制度には3類型があり、対象となる事業や要件、補助金の上限額は下表のとおりです。

| 経営革新事業 | 専門家活用事業 | 廃業・再チャレンジ事業 |

対象者 | M&Aや事業承継によって 経営革新にチャレンジする事業者 | 事業承継型M&Aでの譲渡側事業者 および譲受事業者 | 既存事業の廃業後に 新たな事業にチャレンジする事業者 |

対象となる費用 | ・人件費 ・設備投資 | ・支援業務委託費 ・セカンドオピニオン費用 ・デューデリジェンス費用 | ・廃業費用 ・在庫廃棄費用 など |

補助上限額 補助率 | ・補助上限:600万円 ・補助率:2/3 | 補助上限額:600万円 補助率:2/3 | 補助上限額:150万円 補助率:2/3 |

買収する会社の種類

事業承継型M&Aを行う場合、買い手側となるのは事業会社かファンドであるケースが多いです。それぞれどのような特徴があるのかを知っておくと、承継先を決める際に役立ちます。

事業会社

事業会社とは、営利を目的として事業を行う企業のことで、一般的に金融以外の企業を指します。

中小企業が事業承継型M&AあるいはM&Aを行う場合、買い手側は事業会社であるケースが多いです。

また、事業会社が買い手側となった場合、M&A後は買い手側企業が親会社、売り手企業はその傘下会社となり、親会社の経営方針に従い事業運営を行います。

ファンド

事業承継型M&AあるいはM&Aでファンドという場合、一般的には投資ファンドを指します。投資ファンドとは投資家から集めた資金を運用し、基準価額以上の利益を得ることが目的です。

投資ファンドがM&Aによる買収を行う場合はPEファンドであるケースが多く、株式非公開会社を取得して企業価値を向上させてから、IPOや株式売却により利益獲得を目指します。

事業承継型M&Aの手法

事業承継型M&Aを行う場合の使用スキームには、いくつかの選択肢があります。それぞれ違った特徴を持つので、自社の目的に合ったスキームを選択することが重要です。

株式譲渡

株式譲渡は議決権のある株式を譲渡することによって、経営権を移転させる手法です。

事業承継型M&Aの場合は、一般的に発行済みの全株式を承継先となる買い手企業へ譲渡します。

株式譲渡は株主構成が変わるだけなので表面的に目立った変化はなく、 従業員の雇用や取引先との関係も包括承継される点が大きなメリットです。

また、M&A後は買い手企業の傘下となるかたちで事業運営を行うこととなります。

事業譲渡

事業譲渡は、手掛けている事業の一部あるいは全部を買い手企業へ譲渡する方法です。譲渡対象は、当事会社間で協議して細かく決めることができます。

売り手企業にとっては不採算事業のみを切り離すケースなどに適しており、法人格を持たない個人事業主の場合は事業譲渡によって事業承継することが可能です。

一方の買い手企業は必要な資産や事業のみを取得でき、簿外債務の引き継ぎリスクを避けることができます。

株式譲渡と違って権利や義務は個別承継となるため、会社そのものを譲渡したい場合はあまり適していません。

会社分割

会社分割とは手掛けている事業の一部(または全部)を包括的に他社へ引き継ぐ手法です。新設分割と吸収分割の2種類があり、どちらの場合も対象事業の権利・義務が他社へ包括承継されます。

事業承継型M&Aで用いられるケースはあまり多くないですが、複数事業を行っている企業の場合は選択肢のひとつとなりうる手法です。

なお、新設分割と吸収分割の違いは権利義務を引き継ぐ会社を新設するか否かであり、吸収分割の場合は既存の他社、新設分割の場合は新設会社が引き継ぎます。

合併

合併とは、2社以上の企業を1つの法人格に統合する手法です。合併を行った場合、存続会社となる法人格のみを残し、消滅会社となる側の本人格は合併後に消滅します。

新設した会社が存続会社となる「新設合併」と、既存会社が存続会社となる「吸収合併」の2つがあり、実務において多く用いられるのは吸収合併です。

どちらの方式でも消滅会社の権利・義務は、すべて存続会社へと包括承継されるので、事業承継目的で活用することもできます。

事業承継型M&Aのメリット

事業承継型M&Aにはさまざまなメリットがあります。ここでは、売り手側の主なメリットをみていきましょう。

後継者問題を解決

近年は少子化などの影響もあり、事業承継を行うタイミングを迎えても、経営者の周りに後継者候補がいないというケースも少なくありません。

そのような後継者問題を抱える企業の場合、事業承継型M&Aを行うことで自社(事業)を存続させることができます。

また、幅広い範囲から後継者となる企業を探すため、M&A後のさらなる成長や発展に期待できる点も大きなメリットです。

創業者利益の獲得

中小企業が事業承継型M&Aを行う場合、株式譲渡を用いるケースがほとんどです。株式譲渡では、対価(現金)を株主が受け取ります。

中小企業の場合、オーナー経営者が全株式を保有しているケースも多く、まとまった額を得ることが可能です。

この利益は「創業者利益」と呼ばれるもので、引退後の生活費や新事業の立ち上げ費用など、自由に使うことができます。

取引先との関係性継続

長く付き合っている取引先がある場合、もし廃業という選択をすれば取引先へも大きな影響を与えかねませんが、事業承継型M&Aでは取引先との関係性も買い手へ引き継ぐことが可能です。

事業承継型M&Aで多く用いられる株式譲渡は包括承継スキームなので、取引先との契約も自動的に買い手へ引き継がれます。

従業員の雇用継続

中小企業が事業承継型M&Aを行う場合、多くの経営者が心配するのは従業員の雇用継続です。

ですが、事業承継型M&Aでは株式譲渡が一般的に用いられるため、従業員の雇用契約はそのまま買い手企業へ引き継がれます。

また、事業譲渡を用いる場合は個別承継となるため、M&A後に買い手企業と従業員が雇用契約を巻きなおすかたちとなりますが、雇用の継続は可能です。

個人保証からの解放

親族内承継などの場合、現経営者が負っている個人保証の引継ぎがネックとなるケースも少なくありません。

一方で事業承継型M&Aの場合、株式譲渡スキームでは原則として個人保証も買い手企業が引き継ぐかたちとなります。

ただし、注意点は自動的に個人保証が外れるわけではなく、借入先の金融機関などでの手続きが必要となることです。

その手続きが完了するまでは個人保証を負った状態となるため、その点を念頭におき準備を進めていくようにしましょう。

事業承継型M&Aのリスク

事業承継型M&Aには多くのメリットがありますが、少なからずリスクも存在します。そのため、事業承継型M&Aの実施を検討する際は、リスクも考慮して判断することが重要です。

譲渡先の企業との文化の違い

企業文化や社風は、それぞれの会社に根付いているものです。事業承継型M&Aは、多くの場合これまで面識のなかった企業同士が行います。

そのため、譲渡先との企業文化や社風の違いによって、従業員同士が混乱したり離職したりする可能性もある点はリスクのひとつです。

リスクを最小限にするためには、企業文化や社風の似ている企業を選ぶことや、事業承継型M&A後のPMIを丁寧に進めていく必要があります。

経営層や上司が変わってしまう

事業承継型M&A後、売り手企業は買い手企業の傘下となり事業運営を行いますが、その際に買い手企業から新しい代表や役員が選任されるケースもあります。

従業員にとって、自社の経営層や自身の上司が突然代わることは少なからず影響を受けるものです。

従業員のモチベショーン低下や離職につながることもあるので、事業承継型M&Aを行う目的や今後の運営体制などを丁寧に説明しておく必要があります。

社員の待遇が変わる

事業承継型M&Aでは、買い手企業の従業員の待遇(給与や退職金など)は原則維持されるかたちで交渉が進められるケースがほとんどです。

ですが、事業譲渡で雇用契約が巻きなおしになる場合などは、待遇は変わる可能性もあります。

もし従業員の待遇が悪化するようなことが離職につながるため、交渉段階から待遇や条件についてよく協議しておくことが重要です。

M&A成立までに時間が長くかかってしまう

M&Aが成立までの期間は、一般的に半年から一年程度はかかるといわれます。また、買い手候補がすぐにみつかるとは限らないため、その期間も考慮して計画を立てなければなりません。

事業承継型M&A成立までには時間がかかることを理解しておき、現経営者は事業承継を検討した早期から準備をしておくことが重要です。

M&A仲介会社の費用がかかってしまう

事業承継型M&Aの場合、中小企業ではM&A仲介会社に支援業務を依頼するケースが大半です。M&A仲介会社の料金体系はさまざまですが、成功報酬などの費用が当然かかります。

想定していた以上の費用が発生したという事態にならないよう、おおよその費用を事前に把握しておくことがポイントです。

完全成功報酬制とは

M&A仲介会社の料金体系によっては着手金や中間金がかかることもありますが、一般的にこれらはM&Aが成立しなくても返還されません。

一方、完全成功報酬制とは、M&Aが成立した場合のみ成功報酬が発生する料金体系です。

M&Aが成立しなかった場合は費用が発生しないので、負担をおさえて仲介業務を依頼したい場合は、完全成功報酬制のM&A仲介会社を活用するとよいでしょう。

売却価額が相場より低くなってしまう

M&Aの最終的な価額は、売り手側と買い手側の交渉によって決まります。価額交渉は売り手側企業の「企業価値」をベースに行われますが、必ずしも相場に近い価額で成立するわけではありません。

というのは、企業価値には将来の収益性や技術力・ノウハウ、リスクの有無や程度など、さまざまな要素が加味されるため、相場よりも高い価額で成立するケースもあればその逆もあります。

事業承継型M&Aの流れ

事業承継型M&Aは以下のような流れで進みます。使用スキームによって必要な手続きなどは多少変わりますが、大まかなフローは同じです。

目的の明確化

まずは、事業承継型M&Aの目的を明確にします。もちろん事業承継型M&Aを行う最大の目的は自社の存続ですが、それ以外に「従業員の雇用維持」「自社(事業)の発展」「創業者利益の獲得」などがあるはずです。

実施前はそれらのなかで最も優先したい事項はなにかを明確にします。目的の明確化は事業承継型M&Aのフローを進めていくうえで、交渉先選びや交渉時の条件譲歩などの判断基準となるため、よく検討しておくことがポイントです。

コンサルタントの選定

次は支援業務を依頼するコンサルタントを決めます。支援業務を行う専門家は多くの種類がありますが、中小企業の場合はM&A仲介会社へ依頼するケースがほとんどです。

コンサルタントの選定にあたっては、費用面(料金体系)やサポート範囲、得意とする業界や業種、支援実績などを総合的にみて判断するとよいでしょう。

また、担当アドバイザーとの相性も選定基準のひとつです。事業承継型M&Aを進めるうえでは自社の内情や経営者自身の思いなどをアドバイザーへ伝える必要があるため、信頼関係を築けるかどうかも判断基準のひとつといえます。

譲渡先企業の候補選定

次は、譲渡先企業の候補を選定します。担当アドバイザーが希望条件に見合った候補先を数社紹介されるので、そのなかから実際に交渉したい相手を選定するのが一般的なフローです。

また、この段階では互いの社名や詳細な事業内容が伏せた状態での資料(ノンネームシート)が提示されます。

詳細情報を互いに開示するのは当事者間で秘密保持契約が締結されたあとですが、これは情報漏洩を防ぐためです。

企業価値評価(バリュエーション)

実際の交渉に先駆け、自社の企業価値を算定しておきます。企業価値評価はバリュエーションとも呼ばれ、価額交渉時のベースとなるものです。

上場企業の場合は「株価×発行済みの株式総数=時価総額」となり、これが価額交渉のベースとなりますが、株式非公開会社は株式の市場価格がないため、まず基準となる株価を算定しなければなりません。

算定方法には、インカムアプローチ・コストアプローチ・マーケットアプローチの大きく3種類があり、そのなかから自社にあった方法で算定を行います。

- インカムアプローチ:対象企業における将来の収益性を指標とした算出方法

- コストアプローチ:対象企業の純資産価値を指標とした評価方法

- マーケットアプローチ:対象企業の事業内容・規模と類似した市場株価を指標をした評価方法

企業概要書の作成(IM)と提示

ノンネームシートの記載情報をもとに交渉したい相手先を選定したら、担当アドバイザーを介して交渉の打診を行います。

そして、相手先も交渉に前向きな場合は企業概要書(IM)を作成し、具体的な会社名や事業内容などの詳細情報を開示しますが、記載内容には財務情報や資産・負債、設備状況、雇用状況など秘密事項も多いです。

そのため、情報漏洩がないよう当事者間で秘密保持契約を締結してから開示します。

秘密保持契約の締結

秘密保持契約とは、知り得た情報を目的以外で使用しないこと、また第三者へ漏洩しないことを約束する契約です。

M&Aの場合は財務状況や事業内容だけでなく、独自技術や特許などに関する内容も企業概要書に記載しますが、もしM&A交渉へ進まなかったりM&A成立に至らなかった場合、企業価値を大きく損ねる要因となりかねません。

そのため、企業概要書を相手先へ提出する前に秘密保持契約を締結し、万一情報漏洩があった場合の損害賠償や秘密情報の定義範囲などを取り決めておきます。

トップ面談

トップ面談では、双方の経営者(オーナー)同士が経営理念や今後のビジョン、人間性などを互いに確認します。

M&A後ともに事業を行っていけるかを判断し、信頼関係を構築することがトップ面談の主な目的であるため、この場では価額などの具体的な交渉は行わないのが一般的です。

トップ面談によってM&A交渉を進めていく意向が互いにあれば、使用スキーム・価額・雇用継続などの条件について協議を行います。

基本合意書の締結

事業承継型M&Aの内容・条件・価額などについて大筋合意した段階で、基本合意書を作成して締結します。

基本合意書には合意時点での価額や条件などを記載しますが、法的拘束力はないため締結したからといって必ずM&Aが成立するわけではありません。

また、買い手側によって実施されるデューデリジェンスの結果によっては価額や条件に変更が生じる可能性もあります。

なお、基本合意書そのものには法的拘束力を持たせないのが一般的ですが、独占交渉権や秘密保持など一部事項に限り、法的拘束力を持たせるケースが多いです。

デューデリジェンス

デューデリジェンスとは、対象会社の状態を財務・法務・人事・ITなどさまざまな角度から調査することです。

M&Aの場合は買い手側が売り手側に対して行うケースが一般的で、買収によるリスクの有無や程度を調査して買収の可否を判断します。

各分野の調査は専門家によって行われ、どの分野を調査するかはケースによって違いますが、売り手側は協力を求められたら真摯に対応することが重要です。

最終契約の締結

デューデリジェンス後、買い手企業がM&Aによる譲受を決定したら、最終的な価額や条件などを交渉します。

この最終交渉にはデューデリジェンスの結果が反映されるため、基本合意締書に記載した諸条件に変更や追加が生じる場合もあることを予め理解しておくようにしましょう。

最終交渉した内容に互いが合意したら、最終契約を締結してM&Aが成立します。なお、最終契約書の記載事項はすべてが法的拘束力をもち、以降の破棄や変更は原則として認められません。

中小企業の事業承継型M&Aでは、従業員の雇用継続を希望条件としているケースが多いですが、事業承継後のトラブルがないよう締結前にしっかり内容を確認しておくことが重要です。

クロージング

クロージングとは、 譲渡対象企業(または事業)における経営権の移転させる手続きのことです。

必要手続きは使用スキームによって違いますが、事業承継型M&Aで多く用いられる株式譲渡の場合は、株式の受け渡しと対価の支払い、株主名簿の書き換えなどを行います。

クロージングを行うためには、最終契約で定めたクロージング条件を満たしていなければならないため、最終契約締結日から一定期間空けてスケジュールを立てることが一般的です。

また、クロージングをもって事業承継型M&Aのフローは完了となります。

PMI(統合プロセス)

PMI(統合プロセス)とは、経営面・業務面・意識面の3つを統合する工程を指し、本当の意味でM&Aが成功するかどうかはPMI(統合プロセス)にかかっているともいわれます。

PMI(統合プロセス)を行う目的は、M&Aによる効果やメリットを最大化することです。

経営ビジョン実現に向けた計画策定・業務体制の構築・システムの統合などさまざまな面から行うため、売り手・買い手が協力しなければPMI(統合プロセス)を進めていきます。

特に意識面の統合は難しいといわれており、丁寧に進めなければ離職や業務に支障をきたす要因にもなりかねません。

PMI(統合プロセス)はある程度長期で取り組む必要があり、スケジュールや内容は交渉時から話し合っておくことが重要です。

事業承継型M&Aを成功させるポイント

満足度の高い事業承継型M&Aを実現させるためには、どのような点を意識して進めればよいのでしょうか。最後に事業承継型M&Aを成功させるポイントを売り手側企業の視点から5つ紹介します。

専門家にアドバイスを求める

事業承継型M&Aを進めていくうえでは専門的な知識が必要となる場面も多く、スムーズに進めていくためには専門家のアドバイスが有用です。

M&A支援を専門に行う事業者には、M&A仲介会社とM&Aアドバイザリーとがあり、それぞれ違った強みを持っています。

M&A仲介会社

M&A仲介会社は売り手側・買い手側の間に立ち、中立的な立場からアドバイスや交渉サポートを行いM&A成立を目指します。

交渉先探しの段階から交渉・クロージングまでを一貫支援しているM&A仲介会社が多いので、後継者候補がいない場合もM&Aを行うことが可能です。

また、仲介方式は売り手・買い手双方と契約して報酬を得るビジネスモデルなので、M&Aアドバイザリーに比べると費用負担は軽くなります。

そのほか、当事会社間が折り合える条件を探しながら交渉を進めていくため、M&A成立までの期間も比較的短いケースが多いです。

M&Aアドバイザリー

M&AアドバイザリーもM&A仲介会社と同じくM&A支援を専門に行っていますが、異なる点はサポートを行う立ち位置です。

M&Aアドバイザリーは売り手側あるいは買い手側のどちらか片方とのみ契約し、依頼者の利益最大化できるようM&A成立を目指します。

そのため、交渉においては条件がなかなか折り合わず難航するケースもあり、M&A仲介会社に比べると費用も高くなる場合が多いです。

また、大型案件を中心に扱っている会社が多いため、中小企業の事業承継型M&Aには向かない場合もあります。

優先事項を必ず決めておく

事業承継型M&Aを行う場合、実施を検討する段階から希望する条件の優先順位を考えておくことが重要です。

従業員の雇用維持や高値での売却など、さまざまな希望条件が考えられますが、すべての希望条件を満たせる買い手が必ずみつかるわけではなく、譲歩が必要な場面もでてくるでしょう。

その際、希望条件に優先順位をつけておけば判断がしやすくなり、相手先探しや交渉をスムーズに進めることができます。

情報漏洩に気をつける

事業承継型M&Aでは、買い手候補企業に自社の情報を開示しなければなりませんが、そのなかには秘密情報も多く含まれます。

また、M&Aが成立するまでは譲渡を検討しているという事実が漏洩しないよう注意することも重要です。

どちらの場合も情報が漏洩すれば、従業員の離職や取引先との関係悪化、ノウハウ・技術の流出による競争力低下などにつながるおそれもあります。

第三者へ情報開示する場合は秘密保持契約を締結し、M&A成立までは情報共有する社内の人材を限定するなど、情報漏洩には十分注意することが必要です。

虚偽の申告などせずに誠実に対応する

企業概要書の作成時やM&A交渉中の回答などにおいて、自社が不利になるような情報・事実であっても開示が必要な場合は虚偽の申告はせず、誠実に対応することが重要です。

虚偽の申告をしても、デューデリジェンスやM&A成立後に発覚すれば、M&Aの白紙撤回だけでなく損害賠償請求がなされる可能性が高くなります。

早めのうちに準備しておく

事業承継型M&Aを成功させるためには、実施タイミングを逃さないことも重要です。事業承継を検討した初期段階から準備を進め、専門家に相談しておくとよい買い手先がみつかったときにM&A交渉を行うことができます。

どのような準備を進めればよいかわからないという場合は、専門家に相談すれば具体的なアドバイスが受けられるので、一度相談してみるのもよい方法です。

事業承継とM&Aのまとめ

後継者問題を抱える企業にとって、M&Aは事業承継を実現する有効な手段のひとつです。近年は国の支援体制や税制優遇措置などにより、中小企業にとって事業承継型M&Aが行いやすい環境が整いつつあります。

事業承継型M&Aは後継者問題が解決できるだけでなく、自社の成長や発展にも期待できる方法です。準備に早すぎるということはないので、事業承継を検討し始めたらM&Aも選択肢にいれてみてはいかがでしょうか。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。