M&Aのメリット・デメリットを売り手と買い手の視点から解説!

M&Aのメリット・デメリットを売り手と買い手に分け解説しました。また、M&Aのメリット・デメリットとして、各M&Aスキーム(手法)で起こるもの、従業員など各ステークホルダーに及ぼすもの、そして、M&Aの成功・失敗事例などを紹介しています。

目次

大企業がM&Aを行う理由

大企業が買い手となって行うM&Aが増えている要因は、人口減少に伴う国内市場のシュリンク傾向にあります。成長産業以外の国内市場は今後のシュリンクが見込まれる中、事業規模やシェアを拡大する手段としてM&Aを行っているのです。

また、外国企業を買収することで海外市場に進出し、業績を拡大しようとする動きも見られます。

中小企業がM&Aを行う理由

中小企業が売り手となって行うM&Aが増えている要因は、後継者不在問題にあります。帝国データバンクの「全国企業『後継者不在率』動向調査(2022)」によると、中小企業の後継者不在率は57.2%です。

減少傾向にあるとはいえ、多くの中小企業に後継者がおらず、そのまま経営者が引退時期を迎えれば廃業となります。それを回避するために中小企業による事業承継が目的のM&Aが増えているのです。

ベンチャー企業がM&Aを行う要因

ベンチャー企業が売り手となって行うM&Aが増えている要因は、イグジット戦略の変化にあります。イグジット戦略とは、投資資金の回収手段のことです。従来、日本ではIPO(Initial Public Offering、株式公開)によるイグジットを選択する傾向がありました。

しかし、現在ではIPOよりも難易度が低いM&Aによるイグジットを選ぶベンチャー企業が増えています。

M&Aにおける売り手のメリット

M&Aで売り手が得られるメリットには以下のようなものがあります。

- 事業の選択と集中

- 後継者難の解決

- 従業員の雇用継続

- 経営の安定化

- 対価を得られる

- 経営者保証解除

- 投資額回収までの時間短縮

各メリットの内容を確認しましょう。

事業の選択と集中

M&Aの売り手のメリットとして、事業の選択と集中の実現があります。経営戦略として事業の多角化を行ったものの、全ての事業が順調にはいかず、不振の事業が出てきてしまうこともあるものです。

その場合、不振の事業をM&Aで売却することにより、リソースを主力事業に集中できます。また、売却で得た対価も主力事業に投資できるため、一石二鳥です。

後継者難の解決

M&Aの売り手のメリットの1つは、後継者問題の解決です。後継者不在の中小企業が、M&Aで第三者(買い手)を後継者(新たな経営者)にすることで事業承継が実現し、後継者問題は解決します。会社は廃業を免れて存続するため、廃業手続きにかかる費用なども発生しません。

従業員の雇用継続

従業員の雇用継続も、M&Aで売り手が得られるメリットです。後継者不在で廃業する場合、従業員は解雇となります。そうなれば従業員は就職活動を行うわけですが、同じような待遇の仕事がすぐ見つかるとは限りません。

従業員の家族にとっても大きな問題です。しかし、M&Aで事業承継を実現することで廃業を免れるため、従業員の雇用も継続されます。

経営の安定化

M&Aで売り手が得られるメリットには、経営の安定化もあります。一般にM&Aの買い手は、企業規模も大きく資金力も豊富です。M&Aでそのグループ傘下となることで、グループ内のリソースやブランド力などを使えるようになります。

また、グループ内での協業もあり得るため、M&A以前に比べ経営は安定し、さらなる発展も望めるでしょう。

対価を得られる

M&Aの売り手は、対価を得られることもメリットの1つです。M&Aの対価は現金か買い手の株式などですが、中小企業が売り手の場合は多くが現金でしょう。

M&Aで獲得した対価は、新たな事業の立ち上げでも、老後の生活資金でも自由に使えます。また、事業譲渡で会社の経営を継続するのであれば、対価を運転資金にすることも可能です。

経営者保証解除

経営者保証の解除も、M&Aでの売り手の大きなメリットでしょう。中小企業が金融機関から融資を受ける際、多くは経営者の連帯保証(経営者保証)が求められます。株式譲渡などのM&Aスキーム(手法)の場合、債務は買い手に引き継がれるものです。

それにより、金融機関との連帯保証解除交渉も可能になり、基本的に経営者保証は解除されるでしょう。

投資額回収までの時間短縮

M&Aの売り手のメリットには、投資回収の時間短縮効果もあります。複数の事業を行っている場合、中小企業の規模では利益化するのに時間がかかってしまう事業もあるでしょう。

そのような場合に、M&Aスキームの事業譲渡によって、大手企業が取得したい事業を手放すことで、一定の利益を含めた金額を得られます。

M&Aにおける売り手のデメリット

M&Aで売り手が被る可能性のあるデメリットは以下のとおりです。

- 想定よりも安い対価

- 売却益への課税

- 買い手が見つからない可能性

- 取引先との関係悪化の懸念

- 経営に関する権限がなくなる

各デメリットの内容を説明します。

想定よりも安い対価

M&Aの売り手に起こり得るデメリットとして、想定よりも安い対価があります。

売り手の事業が現在、順調であったとしても、買い手が市場分析した結果、現状は一過性のもの、あるいは現在がピークで今後は下がっていくと判断された場合、売り手が想定していたよりも安い対価が提示されるでしょう。その理由は、買い手は将来見込める利益を重視するためです。

売却益への課税

M&Aの対価を現金で得た場合、売却益には課税を受けることもM&Aでの売り手のデメリットでしょう。M&Aの対価をすぐに使う予定がある場合、納税額分を計算に入れておかないと困ることになります。

なお、オーナー経営者個人が株式譲渡した場合の税率は20.315%(譲渡所得税)、法人が持つ株式を譲渡した場合、および事業譲渡した場合の税率は約30%(法人税の実効税率)です。ただし、法人税は他の損益と通算して課税されるため、通算結果が赤字であれば無税となります。

※税率は2023(令和5)年8月現在のものです。

買い手が見つからない可能性

買い手が見つからない可能性があることも、M&Aでの売り手のデメリットです。M&Aは運とタイミングに左右されるともいわれています。最適な買い手が見つかるかどうかは、確かに運要素もあるでしょう。

タイミングという点では、たとえば業界再編が始まった当初と、それがほぼ終わった段階を比べれば、圧倒的に前者が有利です。M&Aを検討する際は、業界の動向も見据えて判断しましょう。

取引先との関係悪化の懸念

M&Aでの売り手のデメリットとして、取引先との関係悪化も懸念されます。事業や会社を売却すれば、その後は新たな経営者の方針の下で、取引内容が見直されることもあるでしょう。

仮に取引内容が縮小された場合、反発した取引先は取引停止するかもしれません。また、取引先との契約内容にチェンジ・オブ・コントロール条項が含まれていると、M&Aを理由に契約の無効・停止措置が取られることもあります。

経営に関する権限がなくなる

株式譲渡や合併などのM&A後、売り手経営者が会社に残っても、経営の権限はありません。これもM&Aでの売り手のデメリットでしょう。株式譲渡であれば買い手の子会社になります。仮に社長として会社に残れても、経営は親会社の方針に従うしかありません。

合併の場合は買い手に吸収され法人格はなくなり、経営の権限もなくなります。経営の権限を保持したいのであれば、事業譲渡や会社分割で一部の事業を売却し、会社組織は手元に残すしかありません。

M&Aにおける買い手のメリット

M&Aで買い手が享受できるメリットは以下のとおりです。

- 時間の短縮

- 事業規模や商圏の拡大

- 多角化戦略の実現

- 特殊許認可の獲得

- 技術やノウハウなどの獲得

- ライバル企業のグループ化

- 外部環境変化への対処

- シナジー効果

- 税金対策

各メリットの内容を説明します。

時間の短縮

M&Aでの買い手のメリットの1つは、経営に費やす時間を短縮できることです。M&Aでは、売り手が長年かけて確立させた事業を取得できます。時間とともに手間も省けるわけです。

また、新規事業の場合、買い手が新たに立ち上げたとして、必ず成功するとは限りません。M&Aでは、すでに成功している状態の事業を時間を短縮して取得できるのです。

事業規模や商圏の拡大

M&Aで事業規模や商圏を拡大できることも、買い手のメリットの1つです。買い手が同業種の売り手をM&Aで取得した場合、事業規模は拡大しシェアも高められます。

売り手が、店舗網や取引網などが異なっている場合、商圏の拡張も実現可能です。また、事業規模の拡大は、規模の経済性が発揮されるため、さまざまなコスト削減効果も得られるでしょう。

多角化戦略の実現

M&Aでの買い手のメリットには、経営の多角化戦略実現もあります。M&Aで異業種や外国企業を買収すれば、新規事業や国外市場への進出が可能です。その結果、瞬時に経営の多角化戦略が実現できます。

特に、国外で会社を立ち上げて事業を伸ばす難易度は高いです。国内市場がシュリンク傾向にある日本企業の場合、M&Aでの国外進出は有効な手段といえるでしょう。

特殊許認可の獲得

特殊な許認可を獲得できることも、M&Aでの買い手のメリットです。産業廃棄物処理や航空、通信や放送、金融などの事業は、簡単に許認可を取得できません。場合によっては、新たな取得が規制されている許認可もあります。

それらの事業に進出したい場合、すでに許認可を取得し事業を行っている企業を事業譲渡以外のM&Aで買収すれば、基本的に許認可を引き継げるのです。

技術やノウハウなどの獲得

M&Aでは、売り手の技術やノウハウなどを獲得できることも買い手のメリットです。

M&Aでは、人材も獲得できます。人材が持つスキルや資格と合わせ、技術やノウハウなどの無形資産は買い手にとって重要な存在です。それらをまとめて獲得できるM&Aは、経営戦略上、欠かせない選択肢といえるでしょう。

ライバル企業のグループ化

ライバル企業をグループ化して業界再編を進められるのも、M&Aでの買い手のメリットです。市場で激しく競い合うライバル企業がいる場合、値引き合戦を引き起こし、自社の体力は消耗してしまいます。

そこで、ライバル企業をグループ化するという発想ができるのも、M&Aの特徴です。ライバル企業のグループ化は、事業規模やシェア、商圏の拡大も同時に実現しますから、この上ない競争力の強化となります。

外部環境変化への対処

M&Aによって、外部の環境変化に対処できるようになることも買い手のメリットです。現在、IT分野の進化は日進月歩であり、それに合わせて消費者のニーズが多様化し、ITを取り入れたサービスの提供が要求される場面などが増えてきました。

IT分野と異なる事業を行っている場合、自社での対応が難しいため、M&Aでそれらの技術を持つ会社を取り込めば、外部の環境変化に対処できるようになります。

シナジー効果

M&A後、シナジー効果が期待できるのも買い手のメリットです。シナジー効果(相乗効果)とは、M&A後、売り手と買い手が協業することによって、単純な売上高・利益の合算以上の実績を上げることを意味します。

別々に事業をやっていた企業が、同じ経営資本の下で協力して事業を行うことで、売上高や利益を以前よりも増やしたり、コストが削減できたりなどの効果が見込めるでしょう。

税金対策

M&Aの買い手は、税金対策ができる場合があることもメリットの1つです。売り手に繰越欠損金がある場合、M&Aスキームによっては買い手がそれを引き継げるため、節税効果を得られます。

また、合併、会社分割、株式交換、株式移転で要件を満たすと、売り手の資産を簿価で計上できるという税制上の優遇措置を得られるのです。

M&Aにおける買い手のデメリット

M&Aでの買い手のデメリットには以下のようなものがあります。

- 実態よりも高い金額で買収してしまう

- 対価調達に伴う負債の増大

- PMIの失敗

- 売り手企業従業員の流出

- 許認可を引き継げない場合がある

- 簿外債務を引き継ぐ可能性

- のれんの減損

各デメリットの内容を確認しましょう。

実態よりも高い金額で買収してしまう

M&Aでの買い手のデメリットとして、売り手が人気企業などの場合に、高く評価し過ぎて実態にそぐわない高額で買収してしまうことがあります。端的に言えば企業価値評価の見誤りです。

売り手の持つ技術やノウハウ、ブランド力や特許権などを高く評価し、M&A後のシナジー効果も大きく見込めると判断した場合、買収額に占めるのれん代の比率が上がり、結果として高額オファーをしてしまう危険性があります。

対価調達に伴う負債の増大

M&Aでの買い手は、買収資金調達のために負債が増えるというデメリットがあります。M&Aの対価が現金の場合、買い手が自己資金で賄えなければ、金融機関からの融資などで資金調達しなければなりません。

負債の増大は返済予定の圧迫となります。また、金融機関から追加融資が受けられなくなるなど、今後の資金繰り計画に悪影響を及ぼす可能性もあります。

PMIの失敗

M&Aの買い手には、M&A後のPMI(Post Merger Integration=経営統合プロセス)に失敗するリスクというデメリットがあります。

M&A後、買い手と売り手間において、業務や管理システムの統合、組織図の変更と従業員の再配置、規定類の見直しなどを行うのは必須です。このPMIに失敗すると想定したシナジー効果は生まれず、M&Aが失敗に終わるかもしれません。

売り手企業従業員の流出

売り手企業の従業員が流出することも、M&Aでの買い手にとってデメリットです。売り手企業の従業員の流出は2段階あります。まず、自社が売却されるのを知ったとき、不安や反発などを理由に離職するケースです。

次に、M&A後、PMIの過程で、買い手の社風や職場環境になじめず辞めていくことがあります。重要な人材や多数の従業員の流出は買い手にとって打撃です。注意して予防する必要があります。

許認可を引き継げない場合がある

買収した事業に必要な許認可を売り手から引き継げない場合、それはM&Aの買い手にとってデメリットです。M&Aのスキームで事業譲渡を選択した場合、許認可は引き継げません。

また、事業譲渡以外のM&Aスキームでは基本的に許認可を引き継げますが、業種によっては新たに許認可を得なければならないケースもあり、事前の確認が必要です。

簿外債務を引き継ぐ可能性

M&Aでは、買い手が簿外債務を引き継いでしまう可能性がデメリットになります。簿外債務とは、貸借対照表に記載されていない債務です。簿外債務の規模によっては、経営にダメージを受ける場合もあるでしょう。

簿外債務は、売り手が故意に粉飾するケースもありますが、売り手も気づいていないことがあります。事業譲渡以外のM&Aスキームは包括承継であるため、簿外債務の引き継ぎを防げません。徹底したデューデリジェンス(売り手企業の調査)を行い、簿外債務の有無や規模などの事前把握が肝要です。

のれんの減損

M&Aでの買い手にとって、M&A後、のれんを減損処理する可能性があることもデメリットです。のれんは、M&Aの買収額と売り手の純資産額との差額が該当します。売り手企業の将来の収益力に対する評価額と言ってもいいでしょう。

のれんは最長20年以内で減価償却します。しかし、減価償却期間中に計画どおりの収益が上がらない場合、のれんの資産としての価値が下がることになり、減損処理しなければなりません。のれんの減損処理は、会計上、特別損失を計上することになって決算に悪影響を及ぼします。

M&Aにおける買い手の注意点

買い手にとってM&Aの成約はゴールではありません。M&A成約後のPMI(経営統合プロセス)を円滑に進め、想定したとおりのシナジー効果を得るのが、買い手にとってのM&Aのゴールです。そのための注意点を説明します。

いかにPMIをうまく行うか

PMIを成功させるためには、入念にPMI計画を策定しなければなりません。クロージング(M&A契約書内容の履行)後すぐにPMIに移行するため、デューデリジェンス(買収監査)の時期と並行してPMI計画策定プロジェクトを立ち上げます。

デューデリジェンスは、PMI計画策定に必要な売り手企業の情報収集も目的の1つです。自社内だけでの計画策定に不安があれば、M&Aアドバイザーや経営コンサルティングなどのサポートを得るといいでしょう。

また、PMIに移行した際には、順調に進んでいるかどうかのモニタリングも重要です。必要に応じて計画の修正も検討しながら経過を観察します。このように、入念に準備したPMI計画を、丁寧に慎重に進めることでM&Aの失敗を抑えられるでしょう。

M&Aが従業員に及ぼすメリット・デメリット

M&Aが実施されて最も影響を受けるのは、働いている従業員でしょう。特に売り手企業の従業員の場合、合併、事業譲渡、会社分割などのM&Aスキームが行われると、買い手企業に転籍するため労働環境が様変わりします。

ここでは、M&Aの実施が、従業員にどのようなメリット・デメリットを及ぼすかについて確認しましょう。

M&Aが従業員に及ぼすメリット

売り手企業が後継者問題を抱えていた場合、M&Aにより廃業危機を脱し、その従業員の雇用継続が守られるというメリットがあります。また、売り手企業よりも買い手企業の方が規模が大きいのが一般的です。

そのため、買い手企業の方が待遇や福利厚生などが充実していることが多く、その恩恵を受けられるようになるのも、売り手側企業従業員のメリットです。

さらに、M&Aを機に規定などの見直しが図られるため、買い手側従業員も含めたメリットとして労働環境は向上するでしょう。社風の融合などもうまく進めば、双方の従業員が良い意味で競い合うことにより、個々のキャリアアップへとつながるというメリットもあります。

M&Aが従業員に及ぼすデメリット

M&A後のPMI(経営統合プロセス)では、売り手企業と買い手企業におけるさまざまなものが統合されます。ただし、統合といっても、買い手側のシステムや規定、制度などをベースに行われるのが一般的です。

結局、売り手側従業員は、買い手企業の制度に合わせることになるため、ストレスを感じたり、仕事以前の問題として、新しい制度に慣れるまでの手間や時間がかかったりなどのデメリットがあります。

M&Aが顧客に及ぼすメリット・デメリット

M&Aの実施は、顧客にも影響を及ぼすでしょう。M&Aを機に、経営方針や事業の運営方針が変わることはあり得ます。方針の変更は、顧客に提供するサービスや商品の変更となる場合もあり、顧客はダイレクトに影響を受けざるを得ません。

ここでは、M&Aの実施が、顧客に対してどのようなメリット・デメリットを及ぼすのか説明します。

M&Aが顧客に及ぼすメリット

売り手企業が後継者問題を抱えていた場合、M&Aによって廃業危機を脱します。廃業すれば、売り手企業が顧客に提供しているサービスや商品の供給は止まってしまうところでした。M&Aによって、サービスや商品の提供が維持されることは顧客にとってメリットです。

また、M&Aによって事業規模が拡大したことにより、コストダウンが実現しサービスや商品の価格を下げられるかもしれません。これも顧客のメリットです。そして、事業規模の拡大はサービスや商品のラインアップ増加にもつながります。これも顧客のメリットでしょう。

M&Aが顧客に及ぼすデメリット

M&Aが顧客に及ぼすデメリットは、企業が提供しているサービスや商品の内容変更、または停止です。M&A後、経営方針や事業の運営方針が見直されたことにより、提供しているサービスや商品内容の絞り込み、あるいは提供の中止が決められることがあります。

これまで利用してきたサービスや商品の内容が変わったり、利用できなくなったりするのは、顧客にとって大きなデメリットです。

M&Aが士業に及ぼすメリット

ここでは、M&Aが士業に及ぼす影響について考えます。M&Aが士業にデメリットを及ぼすとは考えにくいため、M&Aから受けるメリットだけを確認しましょう。士業の中から、弁護士、公認会計士、税理士を取りあげました。

弁護士のメリット

M&Aが実施されるとき、弁護士には以下の業務を依頼されるメリットがあります。

- 契約書の作成・チェック

- 法務デューデリジェンス

- 労務デューデリジェンス

弁護士は職業柄、法的な交渉事もよく行っているものです。その経験を活かし、M&Aでの交渉や仲介業務に進出している弁護士も見受けられます。

公認会計士のメリット

M&Aが実施されるとき、公認会計士には以下の業務を依頼されるメリットがあります。

- 企業価値評価(バリュエーション)

- 財務デューデリジェンス

- 税務デューデリジェンス

公認会計士は会計や財務の専門家です。その立場から会社経営に関連することとして、M&Aの仲介業務を行う公認会計士も増えてきました。

税理士のメリット

M&Aが実施されるとき、税理士には以下の業務を依頼されるメリットがあります。

- 税務デューデリジェンス

- 財務デューデリジェンス

- 企業価値評価(バリュエーション)

税理士は税務の専門家です。顧問税理士として多くの企業の経営に携わっており、身近なM&Aの相談相手となるケースも多いでしょう。その流れから、M&Aの仲介業務を行う税理士も少なくありません。

M&Aが金融機関に及ぼすメリット

ここでは、M&Aが金融機関に及ぼす影響について考えます。やはり、M&Aが金融機関にデメリットを及ぼすとは考えにくいため、メリットについて確認しましょう。金融機関がM&Aから受けるメリットは以下の3つです。

- 仲介手数料の獲得

- 貸倒れの防止

- 新たなビジネスモデルの創出

それぞれのメリットの内容を説明します。

仲介手数料の獲得

銀行や証券会社などの金融機関では、M&A仲介業を行っているところが多数あります。各支店の取引企業からM&Aの相談を受けることも多く、その際にM&Aの仲介業務を請け負えば、仲介手数料を得られることがメリットです。

また、M&Aの買い手側の仲介を請け負う場合に、買い手がM&A資金のために融資を申し込むことも考えられ、銀行の本業でもメリットがあります。

貸倒れの防止

銀行にとって、M&Aには貸倒れを防げるというメリットがあります。銀行の貸付先企業が、後継者不在であったり、経営の先行きに不安があったりする場合、貸倒れリスクが拭えません。

しかし、その企業が大手企業に買収されれば、後継者問題は解決し経営も安定化するため、貸倒れの懸念はなくなるでしょう。

新たなビジネスモデルの創出

信用金庫や地方銀行などにとっては、M&Aは新たなビジネスモデルの創出というメリットがあります。メガバンクや大手証券会社が扱うM&A案件は大手企業のものです。現在、圧倒的大多数の中小企業の多くは、後継者不在問題を抱えています。

信用金庫や地方銀行が、そのような中小企業のM&Aによる事業承継の仲介役を担うことで、本業とは別の新たなビジネスモデルが創出できるのです。

M&Aが行政や地域社会に及ぼすメリット・デメリット

M&Aは業績向上を狙って行われるものです。それが思惑どおりにいけば、地域経済の活性化が見込めます。そのように、M&Aが行政や地域社会にもたらすメリットを考えてみましょう。また、懸念されるデメリットも紹介します。

行政と地域社会のメリット

地域社会、地域経済にとってのM&Aのメリットの1つは、廃業の防止です。後継者不在企業が、M&Aによる事業承継を行うことで廃業を免れます。従業員の雇用は守られ、地域経済が落ち込むことはありません。

また、M&Aによって大手企業が進出してきた場合、新たに雇用が生まれるうえに行政の税収も増え、地域社会は大いに活性化するメリットが得られるでしょう。それまでは地域になかった商品やサービスを提供する企業が進出してきた場合は、地域住民の利便性が増すというメリットもあります。

行政と地域社会のデメリット

行政や地域社会にM&Aが及ぼすデメリットとしては、事務所の移転や一部事業の廃止などが懸念されます。M&A後の経営統合の結果、事務所が移転するとなれば転居できない従業員は職を失うでしょう。行政の税収も減り地域経済も落ち込むかもしれません。

同様に一部事業の廃止の場合、その商品やサービスなどを利用していた住民にとっては不便さが増すことがデメリットです。また、観光業が盛んな地域に工場が進出するといった、必ずしも地域にとって好まれない業種の進出もデメリットといえるでしょう。

M&Aスキーム(手法)ごとのメリット・デメリット

ここからは、M&Aスキームごとのメリット・デメリットを紹介します。取りあげるM&Aスキームは以下のとおりです。

- 事業譲渡

- 株式譲渡

- 株式交換・株式移転・株式交付

- 第三者割当増資

- 合併

- 会社分割

株式交換・株式移転・株式交付は個別のM&Aスキームですが、取引方法のベースは同じであるため、まとめてメリット・デメリットを紹介します。

事業譲渡のメリット・デメリット

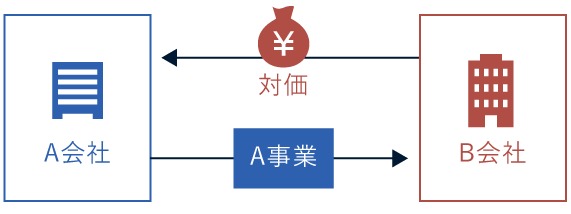

事業譲渡とは、売り手が行っている事業の一部または全部を買い手に譲渡するM&Aスキームです。譲渡する資産や権利義務、取引先との契約や従業員などは、売り手と買い手が協議して個別に決めます。

事業譲渡は、M&Aスキームの中で唯一の個別承継であることが特徴です。また、事業譲渡の対価は現金のみとなっています。

事業譲渡のメリット

事業譲渡のメリットは、個別承継であるため売り手は売りたいものを、買い手は不要なものを選別できることです。ただし、相手の同意は得なければなりません。事業譲渡以外の他のM&Aスキームは包括承継であるため、買い手は簿外債務を引き継ぐ可能性があります。

しかし、事業譲渡にはその心配が要りません。また、売り手は対価を必ず現金で受け取れます。たとえば、対価が買い手の株式だと換金の手間がかかりますが、事業譲渡ではそれもありません。

事業譲渡のデメリット

事業譲渡のデメリットは、個別承継であるため買い手が許認可を引き継げないことです。また、取引先との契約や転籍してくる従業員との労働契約は、それぞれ個別に同意を取り、締結し直す必要があります。この手間もデメリットです。

買い手の場合、譲渡対象に消費税課税資産が含まれていると、消費税が発生します。さらに、登録免許税や不動産取得税も発生しますが、他のM&Aスキームではこれらの課税は受けません。この点も事業譲渡のデメリットです。

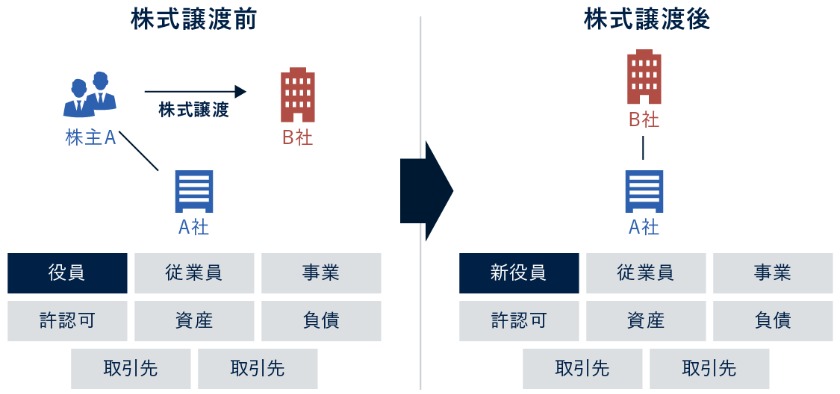

株式譲渡のメリット・デメリット

株式譲渡とは、対象企業の株式の過半数を買い手が買収することで、その経営権を取得するM&Aスキームです。上図で分かるとおり、株式譲渡の結果で変わるのは株主だけとなります。

買い手(新たな株主)は会社を丸ごと取得するため、株式譲渡は包括承継です。また、株式譲渡の対価も現金のみで支払われます。

株式譲渡のメリット

株式譲渡のメリットの1つは、株式の受け渡しで取引が完了するため、手続きが簡便であることです。対外的には株主が代わるだけであるため、許認可などにも影響はなく、株式譲渡を実施しても事業活動に支障は出ません。

売り手の独立性が保たれていることもメリットといえるでしょう。また、事業譲渡と同じで対価は現金で支払われるため、換金などの手間は発生しません。

株式譲渡のデメリット

株式譲渡のデメリットは、包括承継であるため簿外債務を引き継ぐ可能性があることです。簿外債務とは貸借対照表に記載されていない債務であり、売り手側も認識していないことがあります。M&A後、簿外債務が発覚すると、その金額規模によっては買い手の経営にダメージを及ぼすかもしれません。

買い手は経営を安定させるため全株式を取得したいところですが、多数の少数株主に株式が分散していると全株式を取得できない可能性があることもデメリットです。また、株式譲渡による子会社化は独立性が高い反面、経営統合が進めづらいともいわれています。

以下の動画では、事業譲渡と株式譲渡の違いを説明しています。ご参考までご覧ください。

株式交換・株式移転・株式交付のメリット・デメリット

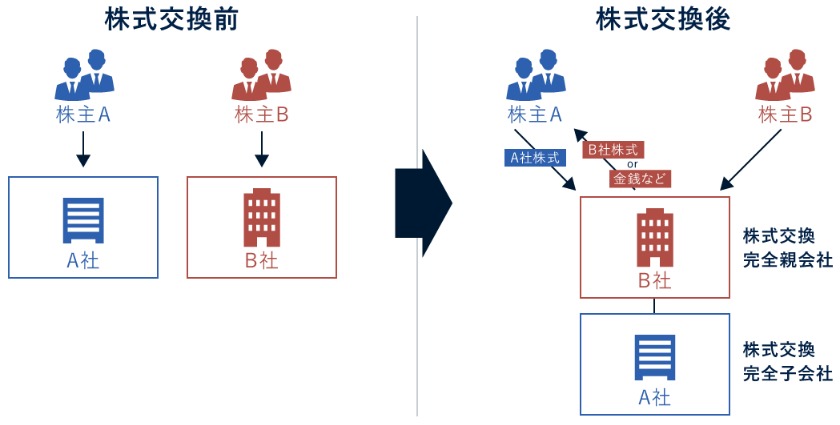

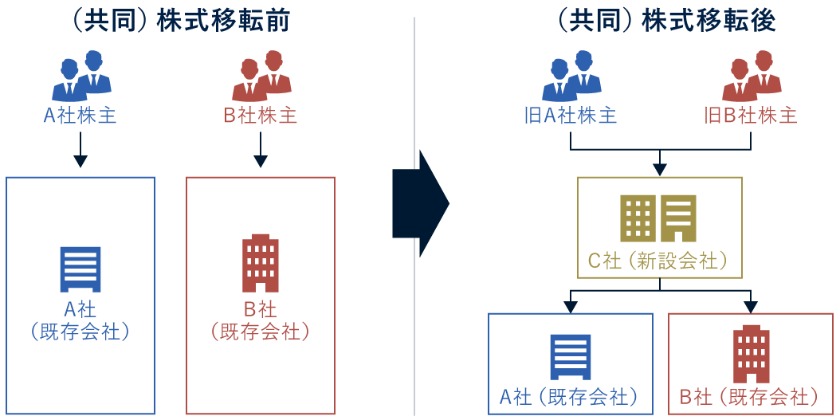

株式交換とは、買い手企業と売り手企業が完全親子会社関係になることを前提にして行われるM&Aスキームです(上側の図を参照)。

以前は、買い手が売り手の全株式を取得するための対価が、買い手の株式に限定されていたため、株式交換という呼称になりました。現在は、株式の他に社債や新株予約権、現金などを対価にできます。

株式移転とは、新設企業が完全親会社となる前提で行われるM&Aスキームです(下側の図を参照)。企業グループが、持株会社体制を構築する際に用いられます。

株式移転も以前の対価は親会社の株式に限定されていましたが、現在は、株式交換と同様に社債や新株予約権、現金などが可能です。

株式交付は、買い手企業が売り手企業の全株式は取得せずに子会社化するM&Aスキームです。株式交換は全株式取得が前提条件ですが、それが取り払われました。

ただし、株式交換では合同会社も親会社(買い手)になれますが、株式交付では株式会社に限定されています。株式交付は、2019(令和元)年の会社法改正で新たに導入された制度です。

株式交換・株式移転・株式交付のメリット

株式交換・株式移転・株式交付に共通するメリットは、現金以外を対価にできることです。買い手は、M&Aのために現金を調達する必要がなく、資金繰りに負担がかかりません。対価を自社株式にした場合、売り手企業の株主は新たに親会社の株主になれることもメリットの1つでしょう。

株式交換・株式移転・株式交付は包括承継です。許認可などはそのまま子会社側に保持され、M&A実施による事業活動への支障はありません。売り手の会社組織はそのままであるため、独立性が保たれるメリットもあります。

会社法の定めにより、株式交換・株式移転・株式交付は組織再編行為です。適格要件を満たした組織再編行為は、税制上の優遇措置も得られます。これも、株式交換・株式移転・株式交付のメリットです。

株式交換・株式移転・株式交付のデメリット

株式交換・株式移転・株式交付は包括承継であるため、簿外債務を引き継ぐかもしれないことがデメリットの1つです。子会社の独立性が保たれているため、経営統合が進めにくい点もデメリットでしょう。

買い手が対価を株式にした場合は、親会社側の株主構成が変わることもデメリットです。また、買い手が上場企業で対価を株式にした場合、新株の大量発行は株価の下落を招く恐れがあることもデメリットになります。

第三者割当増資のメリット・デメリット

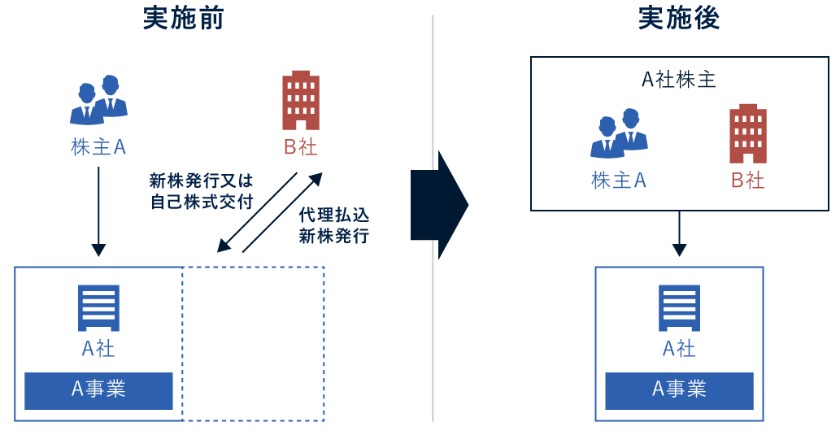

第三者割当増資とは、特定の第三者に株式を割り当て、その株式を引き受けた第三者から出資を受けるM&Aスキームです。

第三者割当増資は、資金調達を目的とするケース、出資者との関係強化を目的とするケース、出資者による子会社化の手段とするケースがあります。第三者割当増資で出資者に渡される株式は、新規に発行するか、企業が持つ自己株式です。

第三者割当増資のメリット

第三者割当増資のメリットの1つは、取締役会決議で手続きが進められるため手早く資金調達できることです。特定の第三者を最初から決めておいて実施できることもメリットといえます。

また、出資者と親子会社関係になる場合も、スピーディーに行えるM&Aスキームといえるでしょう。出資であるため返済義務は生じず、課税を受けないこともメリットの1つです。

第三者割当増資のデメリット

第三者割当増資で増資した企業側のデメリットには、既存株主の持株比率が低下することが挙げられます。増資で資本金額が1,000万円超になると消費税の免除待遇がなくなり、1億円以上になると法人税の軽減税率は非適用となり納税額が上がることもデメリットです。

第三者割当増資で出資した側のデメリットは、M&Aとして考えた場合、既存株主が存在するため、株式譲渡のように一度に全株式を取得できないことが挙げられます。また、最終的に全株式を取得する場合、株式譲渡よりも多額の資金を要することもデメリットです。

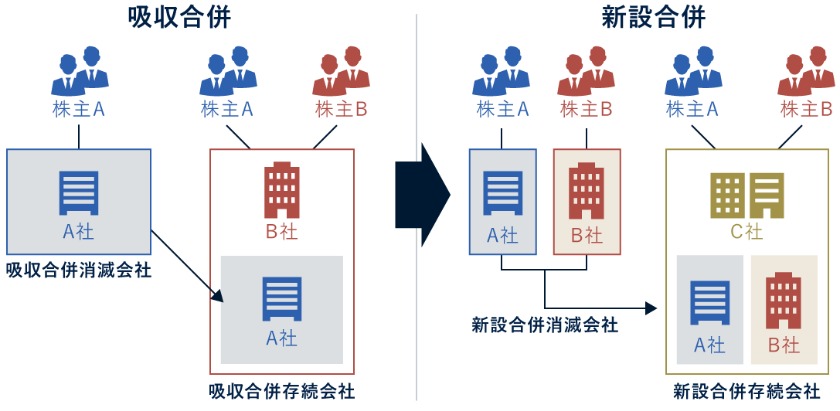

合併のメリット・デメリット

合併とは、複数の企業を1社に統合するM&Aスキームです。合併は会社法の定めにより、組織再編行為とされています。合併で法人格が残る企業が存続会社、吸収されて法人格が失われる企業が消滅会社です。

合併には2種類があります。既存企業間で行われるのが吸収合併、新設企業が存続会社となるのが新設合併です。合併では、対価を現金、株式、社債、新株予約権などから選べます。ただし、新設合併の場合、新設企業に現金はないため、それ以外が対価の選択肢です。

合併のメリット

合併のメリットの1つは、現金以外を対価にできることです。M&Aのために資金調達する必要がありません。合併は包括承継であるため、消滅会社が保持していた資産、許認可、権利義務などを全てまとめて承継します。合併では組織が1つに統合されるため、経営統合を進めやすい点もメリットです。

また、親子会社関係になるM&Aと比較して、対等な立場でM&Aが行われたイメージをアピールしやすいこともメリットでしょう。さらに、組織再編行為の1つである合併は、適格要件を満たせば税制上の優遇措置を得られるメリットもあります。

合併のデメリット

合併のデメリットの1つは、包括承継のために簿外債務を引き継ぐ可能性があることです。株式を対価にした場合、存続会社の株主構成が変わること、株価が下落する可能性があることもデメリットになります。

合併は複数の企業が統合されるため、PMI(経営統合プロセス)における現場の負担が大きいこともデメリットでしょう。同業者による合併の場合、万が一、取引先が重複していると取引規模が集約され、結果的に以前の合計値よりも取引量が縮小してしまう可能性があることもデメリットです。

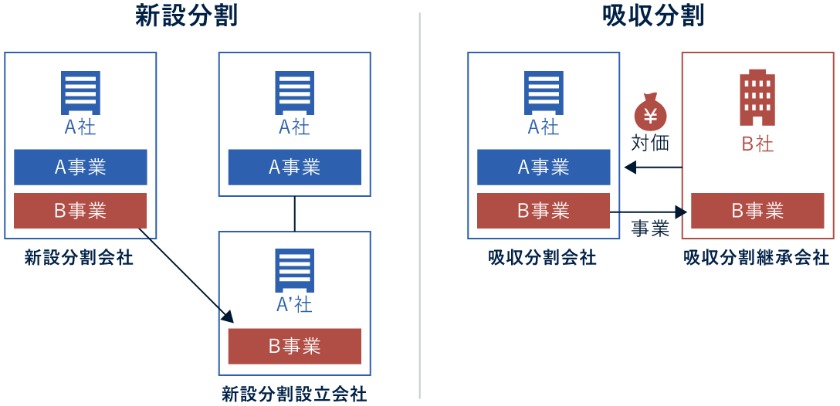

会社分割のメリット・デメリット

会社分割とは、売り手企業(分割会社)の行う事業の一部または全部を、買い手企業(承継会社)が事業部組織ごと包括承継するM&Aスキームです。会社分割の対価は、現金、株式、社債、新株予約権などから選べます。

会社分割には2種類があり、1つは既存企業間で行われる吸収分割、もう1つは新設企業が承継会社となる新設分割です。なお、新設分割では、新設企業に現金はないため、それ以外が対価の選択肢になります。

また、会社分割で対価を受け取る相手は、分割会社自身か分割会社の株主かのどちらかです。分割会社自身が対価を受け取る場合の呼称が分社型分割、株主が対価を受け取る場合は分割型分割といいます。会社法の定めにより、会社分割も組織再編行為です。

会社分割のメリット

会社分割のメリットの1つは、現金以外を対価にできるため、資金調達の必要がないことです。包括承継であるため、事業譲渡のような個別承継手続きが発生せず、簡便に手続きを進められます。許認可を引き継げる点もメリットです。

ただし、一部の業種では会社分割で許認可を引き継げないため、事前に確認しましょう。売り手の事業部を買い手が丸ごと吸収するため、M&A後のシナジー効果が得やすいのもメリットです。また、会社分割は組織再編行為であるため、適格要件を満たせば税制上の優遇措置を得られます。

会社分割のデメリット

会社分割のデメリットの1つは、包括承継であるため不要な資産や債務も引き継ぐことです。株式を対価とした場合は、株主構成が変わること、株価が下落するリスクがあることもデメリットになります。

また、事業部が丸ごと承継会社の組織に加わるため、PMI(経営統合プロセス)での現場の負担は大きいものです。これはPMIの結果を左右する可能性もあり、この点もデメリットです。

基本合意書のメリット

基本合意書とは、M&Aの交渉を進めてきた売り手と買い手が、大筋で条件に合意した際に取り交わす書面です。ただし、基本合意書には基本的にM&Aに関する法的拘束力はありません。あくまでも、合意内容を売り手・買い手の双方が確認するために作成されます。

したがって、基本合意書を取り交わしても、M&Aはまだ成立していない状態です。それでも、基本合意書を取り交わすのは理由があります。いくつかの条項には例外的に法的拘束力を持たせるなど、基本合意書に記載される内容にメリットがあるからです。

基本合意書を取り交わすメリット

基本合意書を取り交わすメリットには以下のようなものがあります。

- 精神的拘束性

- 独占交渉権

- スケジュール確立

- 買収価額上限の確定

- 買い手交渉力の強化

それぞれのメリットの内容を説明します。

精神的拘束性

売り手と買い手がM&Aの条件に大筋で合意したのは事実であり、それが書面化されることによって、法的拘束力はなくても精神的な拘束性は持つと考えられています。

実際、基本合意書には、M&Aスキームや対価など合意した具体的な内容が列挙されるため、M&A成約に向け現実味を帯びた状態といえるでしょう。

独占交渉権

基本合意書の中で例外的に法的拘束力を持つものの1つが「独占交渉権」です。独占交渉権とは、基本合意書に示した一定期間(通常1~2カ月程度)、買い手側が売り手側に対し独占して交渉する権利を意味します。

売り手は、基本合意書に記載された期間、他の買い手候補との交渉が行えません。仮に期間内に第三者と交渉して、そちらとM&Aの契約をした場合、損害賠償請求の対象となります。買い手は、この期間内にデューデリジェンス (売り手企業の経営調査) を済ませ、最終交渉を行う流れです。

スケジュール確立

基本合意書に記載される条項には、「今後のスケジュール」もあります。絶対的な決定事項ではありませんが、デューデリジェンスの期間、最終交渉の日程、契約予定日、基本合意書の有効期限などの日取りが明示されることで、残りのスケジュールが確立するでしょう。

M&Aの契約日からクロージング(契約内容の履行)までは日にちを空けることも多く、その日程でクロージングの準備を行うスケジュールも明らかになります。

買収価額上限の確定

M&Aの基本合意書には、合意した「対価」または「対価の値幅」が記載されます。最終的な対価は、デューデリジェンスの結果を受けて最終交渉の場で決まるものです。

しかし、基本合意書に記載することによって、売り手としては売却額の目安、買い手としては買収額の上限が決まり、予算が確定します。

買い手交渉力の強化

上場企業が関わるM&Aの場合、基本合意書を取り交わした段階で事実を公表することがあります。基本合意後にM&Aが破談になることもありますが、その場合、周囲が考えるのは「売り手側にデューデリジェンスで何か問題が出た」でしょう。

そのような風聞は売り手側企業にとって悪影響となるため、よりM&Aを成約させようという心理状態になります。その結果、買い手の求める条件に譲歩しやすくなる、つまり、買い手の交渉力強化につながるのです。

M&A成功事例・失敗事例

ここでは、M&Aのメリット・デメリットをより把握するために実際の事例を確認しましょう。以下の順に紹介します。

- 大企業のM&A成功事例

- 大企業のM&A失敗事例

- 中小企業のM&A成功事例

- 中小企業のM&A失敗事例

大企業のM&A成功事例

大企業のM&A成功事例として、以下の企業を取りあげます。

- ニデック

- コロワイド

- ソニーグループ

- オイシックス・ラ・大地

- SHIFT

各社が行ったM&Aの変遷を振り返ります。

ニデック

京都府京都市のニデック(旧日本電産)は、精密小型モータ、車載および家電・商業・産業用モータ、機器装置、電子・光学部品その他の開発、製造、販売を行っている企業です。

1973(昭和48)年に資本金2,000万円で設立されましたが、2023(令和5)年9月現在の資本金は877億8,400万円、グループ会社は世界中で約300社となっています。

ニデックは、日本でも有数のM&Aに積極的な企業です。1984(昭和59)年、トリン(アメリカ)の軸流ファン部門の買収に始まり、2023年までに72件のM&Aを成功させています。

コロワイド

神奈川県横浜市のコロワイドは、飲食店の経営、各種食料品の仕入販売および加工販売、煙草・酒類の販売、カラオケルームの経営などを行っている企業です。

1963(昭和38)年設立のコロワイドは、1999(平成11)年の上場後、かっぱ寿司や牛角、大戸屋など数多くの飲食店チェーンをM&Aで子会社化してきました。2023年9月現在、コロワイドがこれまで成功させたM&Aは34件にも及んでいます。また、資本金は279億500万円です。

ソニーグループ

東京都港区のソニーグループは、ゲーム&ネットワークサービス、音楽、映画、エンタテインメント・テクノロジー&サービス、イメージング&センシング・ソリューション、金融およびその他の事業を行っている企業グループの持株会社です。

1946(昭和21)年に設立されたときは、テープレコーダーの製造・販売を行う会社でした。ソニーグループの2023年9月現在の資本金は8,804億円、子会社は全世界に43社あります。ソニーグループがこれまで成功させたM&Aは7件ですが、いずれも大型のM&Aでグループを拡大させました。

オイシックス・ラ・大地

東京都品川区のオイシックス・ラ・大地は、ウェブサイトやカタログによる一般消費者への有機野菜、特別栽培農産物、無添加加工食品など安全性に配慮した食品・食材の販売を行っている企業です。

オイシックス・ラ・大地は、2000(平成12)年に設立されたオイシックスと1975(昭和50)年に設立された大地を守る会が、2017(平成29)年に経営統合され誕生しました。

オイシックス・ラ・大地の2023年9月現在の資本金は33億9,500万円、連結子会社は13社、関連会社は5社です。オイシックス・ラ・大地がこれまでに行ったM&Aは、経営統合前のものも含めて7件成功させています。

SHIFT

東京都港区のSHIFTは、ソフトウエアの品質保証、テスト事業を行っている企業です。2005(平成17)年設立のSHIFTは、2014(平成26)年に上場後、積極的にM&Aを行っています。

2023年5月時点のSHIFTの資本金は1,000万円(資本剰余金166億8,400万円)、2023年9月現在のグループ会社数は26社です。SHIFTが、これまでに成功させてきたM&A件数は26件となっています。

大企業のM&A失敗事例

大企業でもM&Aに失敗してしまうこともあります。以下の企業の事例を見てみましょう。

- セブン&アイ・ホールディングス

- LIXIL

- 日本郵政

- ディー・エヌ・エー

- マイクロソフト

各社のM&Aの内容を振り返ります。

セブン&アイ・ホールディングス

東京都千代田区のセブン&アイ・ホールディングス(以下セブン&アイ)は、セブンイレブンやイトーヨーカドーなどの小売チェーンの運営などを行う企業グループの持株会社です。

セブン&アイは、2006(平成18)年にミレニアムリテイリング(当時の西武とそごうの持株会社)を完全子会社化し、百貨店事業にも進出しました。65.45%分の株式取得に現金で1,311億円、残りの株式はセブン&アイ:ミレニアムリテイリング=1:0.61の比率で株式交換しています。

2009(平成21)年にはミレニアムリテイリングと西武、そごうを合併させ、そごう・西武が誕生しました。しかし、2019(令和元)年からのコロナ禍で、そごう・西武は赤字経営に転落したままです。

そのため、2023年9月、セブン&アイは海外の投資ファンドに8,500万円でそごう・西武の株式を譲渡しました。この株式譲渡に関連し、個別決算で1,457 億円の特別損失計上を発表しています。

LIXIL

東京都品川区のLIXILは、洗面台やトイレ、浴槽などの水回り製品と建材製品などを開発・販売している企業です。LIXILは、2015(平成27)年にドイツのグローエを309億円で子会社化しました。

グローエは、水栓器具などを取り扱う企業で複数の子会社も存在します。LIXILがグローエを買収した直後、グローエの中国の子会社ジョウユウにおける不正会計が発覚しました。ジョウユウはすぐに破産手続きが取られたものの、LIXILはその後3年間で330億円の損失が出てしまったのです。

日本郵政

東京都千代田区の日本郵政は、郵便事業や銀行事業、保険事業などを行うグループの持株会社です。2015年、日本郵政は、オーストラリアの物流大手であるToll Holdings Limited(以下トール)を約6,200億円で完全子会社化しました。

しかし、トールの業績は上がらず、日本郵政はのれんの減損処理などの影響で2017年3月期決算で4,003億円の特別損失を計上するに至っています。

そして、日本郵政は、2021(令和3)年にトールのエクスプレス事業をオーストラリアの投資ファンドに約7億円で売却しました。この売却に伴い、連結ベースで674億円の特別損失が計上されています。

ディー・エヌ・エー

東京都渋谷区のディー・エヌ・エーは、グループとしてゲーム、ライブストリーミング、スポーツ・まちづくり、ヘルスケア・メディカル、オートモーティブ、Eコマースその他の事業を行っている企業です。

ディー・エヌ・エーは2014(平成26)年、10種のキュレーションサイトを運営するペロリとiemoの2社を総額50億円で買収しました。ディー・エヌ・エーの目的はキュレーションサイト運営事業への参入です。しかし、買収したキュレーションサイトで問題が発覚します。

問題の内容は、他社記事の盗用、医療系サイトに専門家の監修がない、信ぴょう性が疑われる記事の内容などでした。その結果、炎上騒動に発展し、ディー・エヌ・エーは全キュレーションサイトを閉鎖し謝罪会見を行うに至っています。

マイクロソフト

アメリカのマイクロソフトは、ソフトウエアおよびクラウドサービス、デバイスの営業・マーケティングなどの事業を行っている会社です。

マイクロソフトは、2014(平成26)年、フィンランドの通信事業および携帯電話販売会社ノキアの携帯端末事業を約7,488億円(当時の為替レート)で買収しました。マイクロソフトの目的は、遅れを取っていたスマートフォン事業のテコ入れです。

しかし、結局、スマートフォン事業の遅れを取り戻すには至りませんでした。そして、マイクロソフトは、2015(平成27)年に7,800人を解雇して事業部を解体し、約9,120億円(当時の為替レート)の評価損を計上しています。

中小企業のM&A成功事例

中小企業のM&A成功事例として以下の2件を取りあげます。

- シンユウと小川モータースのM&A

- クナイホールディングスと宇部塗装工業のM&A

M&Aの具体的な内容を確認します。

シンユウと小川モータースのM&A

次は、シンユウと小川モータースの間で成立したM&Aの紹介です。譲受企業のシンユウは、徳島県徳島市で自動車(新車・中古車)の販売や自社工場による自動車整備全般を行っています。設立して約27年、非上場企業で売上高は数億円です。

譲渡企業の小川モータースは、徳島県三好市で自動車整備業を中心に自動車販売業も行っています。設立して72年、売上高8,000万円の中小企業です。代表者の年齢が60代である小川モータースのM&Aの目的は、事業承継にありました。

一方、シンユウのM&Aの目的は事業の成長です。譲渡企業として申し分のない小川モータース側の、従業員の雇用継続やブランド名を残すといった条件に合意し、M&Aは成約されました。

クナイホールディングスと宇部塗装工業のM&A

中小企業のM&A成功事例の最後に、クナイホールディングスと宇部塗装工業のM&Aを紹介します。譲受企業のクナイホールディングスは、山口県周南市で塗装工事、交通安全施設工事、法面保護工事などを行っているグループの持株会社です。設立90年の非上場企業で、売上高は15億円となっています。

譲渡企業の宇部塗装工業は、山口県宇部市で各種塗装工事を中心に防水工事や建設工事なども行う企業です。設立75年で売上高は5億円の中小企業となります。宇部塗装工業の代表者の年齢は70代で、会社のさらなる発展を目的にM&Aを決断しました。

一方、譲受側のクナイホールディングスのM&Aの目的は事業の成長です。同業種で所在地も近い両社は面識もあったことがあり、M&Aの目的も合致し成約に至っています。

中小企業のM&A失敗事例

中小企業のM&A失敗事例として以下の2件を取りあげます。なお、具体的な企業名は公表しません。

- 秘密保持契約違反で破談となったM&A失敗事例

- 売り手のM&A知識が不十分で破談したM&A失敗事例

M&Aが失敗した理由を含めて説明します。

秘密保持契約違反で破談となったM&A失敗事例

部品工場を経営する会社がM&Aの譲渡側として、譲受企業を探していました。譲渡側のM&Aの目的は、後継者不在による事業承継です。数カ月後、同業種も傘下に持つ大手企業が譲受企業候補となり交渉が進められました。

その結果、大筋で条件合意となり基本合意書の取り交わしまでこぎ着けます。ところが、譲渡企業の代表者が基本合意書を最終契約と勘違いでもしたのか、M&Aを実施することや、その内容を社内や取引先の一部に話してしまったのです。

結局、譲受側企業も情報漏えいを知ることになり、それを理由にM&Aは破談に至っています。

売り手のM&A知識が不十分で破談したM&A失敗事例

ペット用品の小売業を行っている会社が、別事業を立ち上げるために現在の事業の売却を決めました。近年、ペット向け商品の注目度は高く、譲受企業候補もすぐに見つかります。

しかし、譲渡側の代表者は初めてのM&Aだったせいか、譲受側から求められる資料の提出がルーズであったり、トップ面談で予定されていなかった条件の直接交渉を口走ったりなど、真剣味が疑われてしまいました。

このようにM&Aの各プロセスの意味合いや重要性などの理解が不十分であったため、結局、この交渉はまとまらない結果となっています。

M&Aのメリット・デメリットまとめ

M&Aのメリット・デメリットの両面をお伝えしましたが、そのうちのデメリットは注意点、懸念点のことです。したがって、M&A仲介会社などの専門家のサポートやアドバイスを受けながらM&Aを進めることで、多くのデメリットは回避できます。

M&Aのデメリットが回避できるということは、メリットだけを享受できるということです。M&Aの成功確率を上げるためにも、信頼のおける専門家選びが欠かせません。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。