M&Aの手順とは?買収・売却側の視点から進め方を徹底解説!

M&Aを検討・実施するにあたって、手順の把握は有意義なことといえます。ただし、買収側と売却側では立場が異なるため、進め方の違う部分を知っておくことも重要です。本コラムでは、M&Aの手順を買収側・売却側双方の観点を交え、一連の進め方を解説します。

目次

M&Aの全体的な手順

M&Aの各手順を大別すると、以下の4つの段階になります。

- M&Aの検討準備段階

- M&Aの交渉段階

- M&Aの契約段階

- M&Aの契約段階後の手続き

これらのM&Aの各段階に分けて手順・進め方を説明していきますので、それぞれの細かな内容を確認しましょう。

以下の動画では、M&A全体の大まかな進め方を解説しています。ご参考までご覧ください。

M&Aの検討準備段階の手順と進め方

M&Aの検討準備段階の進め方は、以下の手順となります。

- 手順1:M&Aの検討

- 手順2:M&A目的の明確化

- 手順3:M&A専門家への相談

- 手順4:M&A専門家との契約

- 手順5:M&A戦略の策定

- 手順6:企業価値評価(売却側)

- 手順7:企業概要書作成(売却側)

各手順の進め方を説明します。

手順1:M&Aの検討

M&Aの買収側・売却側それぞれの事情により、経営戦略の1つとしてM&Aの検討に入ります。買収側と売却側では、M&Aのスタンスは異なるものです。それぞれ、どのような事情でM&Aの検討に入るのか、確認しましょう。

買収側の検討点

買収側がM&Aの検討に入る理由のほとんどは、法人としての成長戦略の具現化です。強力な競合相手への対抗策が必要であったり、事業分野が成熟市場で今後の大きな業績向上は難しかったりといった状況では、個社単独で短期間に成果を上げるのは厳しいことがあります。

そのような際に、時間をかけずに事業規模や営業エリアの拡大、事業領域の拡張、新規事業への参入、海外市場への進出などを行う手段としてM&Aを検討するのです。

売却側の検討点

売却側がM&Aの検討に入る理由は、まず、中小法人における後継者不在問題です。近年は、M&Aの普及・浸透により、法人あるいは個人事業を存続させる、事業承継の手段としてM&Aが検討されるようになりました。

また、中小法人では、リスクヘッジのために多角化経営戦略を取ったものの、体力不足により全ての事業に経営資源が回りきらないことがあります。そのような際、事業の選択と集中の手段としてM&Aが検討されるでしょう。

以下の動画では、M&Aの検討準備段階におけるポイントを解説しています。ご参考までご覧ください。

手順2:M&A目的の明確化

M&Aを検討する理由に応じて、各法人ではM&Aの目的が決まるでしょう。M&Aの手順における検討準備段階で最も重要といえるのは、M&Aを実施しようとする目的の明確化です。

M&Aの目的が曖昧では、相手選びや条件決め、交渉などで妥協できること・できないこともあやふやとなり、成果あるM&Aの実現はおぼつかなくなります。また、M&Aの目的が複数ある場合には、それぞれに優先順位をつけておくことも必要です。

手順3:M&A専門家への相談

M&Aの目的が定まったら、情報収集も兼ねてM&A仲介会社のような専門家のところへ相談に赴きましょう。特に、M&Aに不慣れな法人の場合、専門家への相談は意義があります。現在、ほとんどのM&A専門家は無料相談を受け付けており、これを有効活用するとよいでしょう。

また、M&Aの実施にあたっては、専門家に業務委託するのが一般的です。どの専門家と契約するか、複数の専門家へ相談に行き、よく検討して選びます。

秘密保持契約書の締結

M&A専門家へ無料相談に行った際、一般的なM&Aへの質問程度にとどめず、自社の経営情報も伝えて、より現実的なM&Aの相談をする場合があります。その際に大切なのは、自社の決算書や財務諸表を見せる前に、M&A専門家と秘密保持契約を結ぶことです。

これには、自社の情報が流出するのを防ぐ目的があります。基本的にM&A専門家も心得ていますから、相談時に契約書が提示されるはずです。

手順4:M&A専門家との契約

M&A専門家との無料相談を通じて正式に依頼する相手を決めたら、業務委託契約を締結します。なお、現在、M&Aの仲介業務を行っている機関は以下のとおりです。

- M&A仲介会社

- 金融機関

- 士業事務所

- 経営コンサルタント

M&A専門家との契約方式には、「仲介契約」と「アドバイザリー契約」の2タイプがあります。

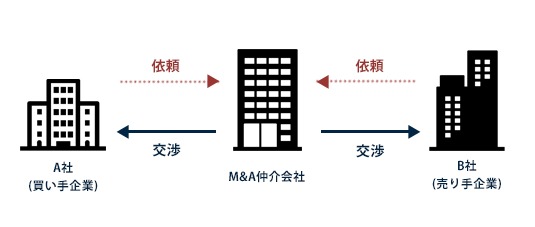

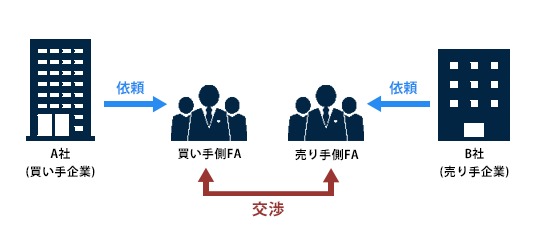

仲介契約

仲介契約は、買収側と売却側が同じM&A専門家と契約する方式です。M&A専門家は、買収側・売却側の間に入り、文字どおり交渉を仲介する立場で業務を行います。

仲介契約は、アドバイザリー契約よりも短期間で交渉が成立しやすい傾向が特徴です。その反面、交渉の成立に向けて妥協を求められやすい可能性があります。

アドバイザリー契約

アドバイザリー契約は、買収側と売却側がそれぞれ別のM&A専門家と契約する方式です。この場合、交渉はM&A専門家同士が代行します。

依頼を受けたM&A専門家は、依頼主に最大限の利益が得られる立場で交渉を行うため、M&Aが成約した場合は依頼主の希望どおり、またはそれに近い内容となるでしょう。ただし、基本的に妥協をしない交渉姿勢は、交渉の長期化や決裂を起こしやすい傾向があります。

以下の動画では、アドバイザリー契約の解説をしています。ご参考までご覧ください。

以下の動画では、仲介契約とFA契約(アドバイザリー契約)の違いを解説しています。ご参考までご覧ください。

以下の動画では、M&Aアドバイザーとの契約における注意点を解説しています。ご参考までご覧ください。

M&A専門家の委託手数料

M&A専門家と契約する際は、発生する手数料も含めて検討します。M&A専門家の手数料には、特に法的な決まりがありません。したがって、各M&A専門家によって手数料体系はさまざまです。M&A専門家の手数料は複数回、発生する場合があります。その種類は以下のとおりです。

- 着手金:業務委託契約締結時に発生

- リテイナーフィー:業務委託契約締結後からM&A成約まで毎月発生するアドバイス料

- 中間金:基本合意書取り交わし時に発生

- デューデリジェンス費用:依頼した士業に支払う手数料(支払者は買収側)

- 成功報酬:M&A成約時に発生

現在、完全成功報酬制のM&A専門家が増えています。完全成功報酬制の場合、M&Aが成約したときにしか手数料が発生しません。なお、デューデリジェンスの詳細は後述します。

以下の動画では、M&A手数料の解説をしています。ご参考までご覧ください。

手順5:M&A戦略の策定

M&A専門家との契約後、専門家が主導して今後のM&Aの方針や戦略を策定します。依頼側は、M&Aを実施しようとする目的やM&Aの希望条件などを、しっかりとM&A専門家に伝えることが肝要です。また、この策定の際には、今後の全体スケジュールについても想定します。

手順6:企業価値評価(売却側)

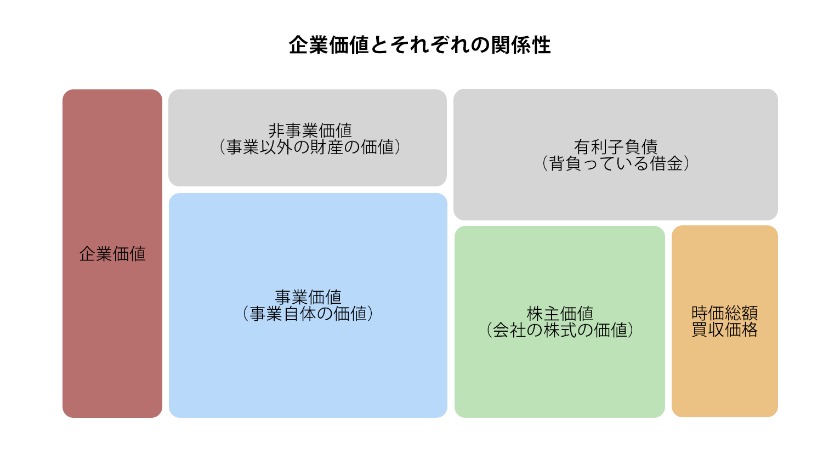

M&Aの売却側では、多くの場合、M&Aの戦略策定後、あるいはそれと並行して自社の企業価値評価を行います。企業価値評価とは、対象法人の価値を金額に換算したものです。算定した企業価値を参照し、交渉における希望売却額を決めます。

上図は企業価値の概念を示したものです。これを計算式で表すと以下のようになります。

- 事業価値+非事業用資産総額=企業価値=株式価値+有利子負債総額

上場法人の場合、株式価値は時価総額(発行済み株式数×株価)です。したがって上場法人の企業価値は簡単に算定できます。

しかし、市場株価を持たない非上場法人では、時価総額を算定できません。そのため、さまざまな専門的な算定方法を用いて事業価値や株式価値を算出し、最終的に企業価値の算定を行う必要があります。

以下の動画では、企業価値評価に関する解説をしています。ご参考までご覧ください。

手順7:企業概要書作成(売却側)

この時期、M&Aの売却側で2つのタイプの企業概要書を作成します。1つは買収側候補を探す際に用いるノンネームシートです。ノンネームシートは、正式交渉前に詳しい企業情報は明かせないため、法人名は伏せ、所在地や経営数値はアバウトな内容を記載します。

もう1つは、買収側との交渉開始時に渡す正規の企業概要書です。自社の情報を細かく正確に記載します。どちらの企業概要書も作成はM&A専門家の担当です。

以下の動画では、ノンネームシートと企業概要書について解説しています。ご参考までご覧ください。

M&Aの交渉段階の手順と進め方

M&Aの交渉段階の進め方は、以下の手順となります。

- 手順1:交渉相手の選定

- 手順2:秘密保持契約書の締結

- 手順3:情報開示

- 手順4:企業価値評価(買収側)

- 手順5:交渉

- 手順6:トップ面談

- 手順7:意向表明書の提示(買収側)

- 手順8:基本合意書の取り交わし

- 手順9:デューデリジェンス(買収側)

各手順の進め方を説明します。

手順1:交渉相手の選定

M&A手順の重要なポイントである交渉相手の選定は、買収側・売却側に分けて説明します。

買収側

買収側の交渉相手探しは、M&A専門家が行います。複数の候補が提示されることでしょう。ただし、この段階での相手の情報はノンネームシートです。法人名の特定はできません。ノンネームシートに記載されている限られた情報を基に選定を行います。記載情報は以下のようなものです。

- おおよその所在地(地域名や都道府県名)

- 業種

- おおよその売上高・利益額

- 売却希望額

- 希望するM&Aスキーム(手法)

また、売却側と契約しているM&A専門家から直接、交渉の打診を受けることもあります。

売却側

売却側の交渉相手探しも、M&A専門家が行います。専門家としてのネットワークを活用し、条件に合いそうな相手を多数、提示するでしょう。その中から、数社まで候補を絞り込み、優先順位を決めます。M&A専門家は、その優先順位どおりに相手方に交渉開始の打診を行います。

また、ノンネームシートを見た買収側が、契約しているM&A専門家を通じて売却側に交渉開始の打診をしてくることもあるでしょう。

手順2:秘密保持契約書の締結

買収側・売却側で交渉開始の合意が得られたら、まず、秘密保持契約を締結します。今後の交渉の過程ではお互いに重要な経営情報を開示するため、それが外部に漏れないように以下の取り決めをするのが目的です。

- 秘密情報に該当するものの特定

- 秘密情報の取り扱い方

- 秘密保持期間

- 違反した場合の罰則

秘密保持契約では、M&A交渉自体も秘密事項とするのが一般的です。

以下の動画では、秘密保持契約書の重要性を解説しています。ご参考までご覧ください。

手順3:情報開示

秘密保持契約締結後、買収側・売却側ともに情報を開示します。立場上、売却側の方が多くの情報・資料の提示を求められるでしょう。一般にM&Aの売却側は以下のような資料を開示します。

- 企業概要書

- 財務諸表

- 決算書

- 確定申告書

- 固定資産台帳

- 商業登記簿謄本

- 定款

- 株主名簿

- 取引先との契約書

- 各種規定

- 組織図

- 従業員名簿

- 雇用契約書

財務諸表、決算書、確定申告書などは3期分程度、必要です。また、これら以外にも開示が要求されることもあります。

以下の動画では、M&Aで相手方に開示する資料・書類の解説をしています。ご参考までご覧ください。

手順4:企業価値評価(買収側)

M&Aの買収側では、開示された経営情報を基にして売却側に対する企業価値評価を実施します。交渉を開始するには、買収側の希望条件も必要であるためです。

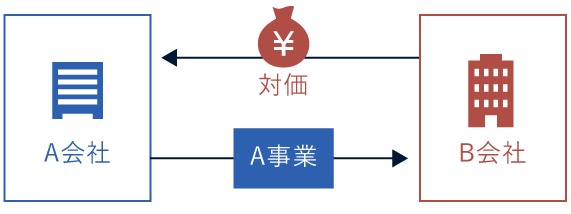

買収側では、企業価値評価の算定結果を基に買収希望額を決めるとともに、M&Aスキームの選定も行います。M&Aスキームにはさまざまな種類があり、どのスキームを選定するかはM&A専門家のアドバイスを受けて決めることになるでしょう。

以下の動画では、企業評価レポートについて解説しています。ご参考までご覧ください。

手順5:交渉

ここまでのプロセスが整って、M&Aの交渉が開始されます。買収側と売却側が同じM&A専門家と契約している仲介契約タイプであれば、交渉はそのM&A専門家を介して行われるのが常です。

買収側と売却側がそれぞれ別のM&A専門家と契約しているアドバイザリー契約タイプであれば、双方のM&A専門家が交渉を代行します。どちらの場合でも、買収側と売却側による直接交渉はありません。

手順6:トップ面談

M&Aの交渉中、買収側・売却側の経営トップが直接会うトップ面談が開かれます。条件交渉はM&A専門家が仲介または代行していますから、トップ面談の目的はそれではありません。M&Aを決断した背景、経営ビジョン、自社の特徴、M&A後の方針などを双方が表明し合います。

以下の動画では、トップ面談のポイントを解説しています。ご参考までご覧ください。

以下の動画では、トップ面談とその後のM&A交渉の進め方を解説しています。ご参考までご覧ください。

手順7:意向表明書の提示(買収側)

M&A交渉の過程で、買収側から売却側に意向表明書が提示されることがあります。意向表明書とは、買収側が希望するM&Aの条件を書面化したものです。希望条件を表明することで交渉を捗らせる趣旨を持ち、提示されます。

ただし、M&A交渉の中で、意向表明書は必須の手順ではありません。意向表明書は提示されずに交渉が進められることも多々あります。

以下の動画では、意向表明書に関する解説をしています。ご参考までご覧ください。

手順8:基本合意書の取り交わし

M&A交渉で、おおよその条件合意に至ると基本合意書を取り交わします。基本合意書は、合意した内容に解釈の違いはないか確認するために書面化するもので、M&Aの成約は意味しません。

また、交渉の合意内容とは別に、買収側の一定期間の独占交渉権と、売却側がこの後に行われるデューデリジェンスに協力する義務についても取り決めて記載します。

以下の動画では、M&Aの契約書に関して解説しています。ご参考までご覧ください。

手順9:デューデリジェンス(買収側)

基本合意後、買収側は売却側に対しデューデリジェンス(Due Diligence)を実施します。デューデリジェンスとは、士業に依頼して売却側の経営内容、事業状況などの情報を精査することです。

これまで売却側が開示した情報以外にも資料提供が求められたり、経営情報に関するインタビューを要望されたりしますが、売却側はそれらに協力する義務があります。M&Aの現場でDD(ディーディー)と耳にしたら、それはデューデリジェンスの略称のことです。

なお、デューデリジェンスの詳細は次章で解説します。

以下の動画では、デューデリジェンスの進め方を解説しています。ご参考までご覧ください。

M&Aのデューデリジェンスの手順と進め方

デューデリジェンスには以下のような種類があります。

- 法務デューデリジェンス

- 財務デューデリジェンス

- 税務デューデリジェンス

- ビジネスデューデリジェンス

- その他のデューデリジェンス

ここでは、各デューデリジェンスの概要および進め方を説明します。

法務デューデリジェンス

法務デューデリジェンスは、弁護士に依頼して実施するのが一般的です。以下のようなカテゴリーに関して総合的に調査を行います。

- 株式

- 許認可

- 契約

- 訴訟・紛争

- 知的財産

- 労務

ここでは、カテゴリーごとの調査内容を説明します。

株式

買収側が、株式譲渡や株式交換、株式交付などのM&Aスキーム(手法)実施を念頭に置いている場合、売却側の自社株式について以下のような点を調査します。

- 株主名簿

- 株式譲渡履歴

- 譲渡制限の有無

- 株式発行の有効性

- 株券発行法人の場合は株券発行状況

中小法人の場合、株主名簿の管理不行き届きで、名簿が更新されていないこともあります。その場合、現在の正式な株式所有者(株主)が誰であるかを調べなければなりません。

許認可

売却側が許認可を必要とする事業を行っている場合、買収側が念頭に置いているM&Aスキームによって調査内容が変わります。

- 買収側が株式譲渡・株式交換・株式交付などの実施を考えている場合は、許認可の取得・更新状況の調査

- 事業譲渡の実施を考えている場合は、許認可の申請方法の確認

- 会社分割や合併を考えている場合は、許認可を承継できるかどうかの調査をし、承継できない場合は許認可の申請方法の確認

事業譲渡では許認可を承継できないため、買収側の許認可取得手続きは必須です。会社分割と合併は多くの許認可を承継できますが、一部の業種では認められないため確認をしなければなりません。

契約

売却側が外部と結んでいる契約の中に、M&Aへ影響を及ぼすものの有無と、それがある場合には内容を調査します。契約書の各条項を1つずつ調べる必要があり、特に以下の条項に注意が必要です。

- チェンジ・オブ・コントロール条項

- 独占権付与条項

- 競合禁止条項

- 期限利益喪失条項

- 財務制限条項

チェンジ・オブ・コントロール条項とは、売却側の経営権が第三者に移動した場合、当該契約は自動的に解除されることです。

訴訟・紛争

係争中の訴訟がある場合、その内容とリスク(判決の予測)を調査します。合わせて、将来の訴訟リスクの有無も調べなければなりません。

また、売却側がコンプライアンス違反をしていないか、顧客や取引先からクレームを受けていないか、従業員や元従業員との労使紛争の可能性なども調べます。

知的財産

売却側が知的財産権を保有していれば、その内容とビジネス性を調査します。重要な事業に関するライセンス契約を第三者としている場合は、その内容、特に有効期限についてM&A後に影響が出ないか調べなければなりません。また、売却側が他社の知的財産権を侵害していないかも調べます。

労務

労務については、社会保険労務士が起用され、独立した労務(人事)デューデリジェンスとして行われるケースもあります。

ただし、労務には労働基準法、労働契約法、労働組合法、労働関係調整法などの法律が密接に関わるため、法律の専門家である弁護士の存在は欠かせません。そのため、法務デューデリジェンスの一環として、労務上の問題点がないか調査が行われます。

財務デューデリジェンス

財務デューデリジェンスでは、主に財務諸表(損益計算書、貸借対照表、キャッシュフロー計算書、株主資本等変動計算書、附属明細書)を精査し、最終的な企業価値評価に必要なデータの確認と収集を行います。

合わせて、資産や負債の時価評価、粉飾決算のような会計上の不正が行われていないか、簿外債務の有無と、簿外債務がある場合にはその規模の調査も必要です。一般的に、公認会計士を起用して行われます。

税務デューデリジェンス

確定申告書を中心に精査し、売却側が適正に税務処理をしているか、脱税行為のようなことをしていないか、税務手続きのミスで追徴課税を受ける可能性はないかなどを調べます。M&A実施後に課される税金の想定も調査対象です。一般的に、税理士を起用して調査が行われます。

ビジネスデューデリジェンス

ビジネス(事業)デューデリジェンスは、売却側の事業内容に関する調査です。今後の事業計画の正確性や市場動向、競合との力関係、M&A後のシナジー効果の予測などを行います。

ビジネスデューデリジェンスの結果は、場合によっては企業価値評価にも用いられるものです。調査の担当は経営コンサルタントに委託することもありますが、買収側が自ら担当するケースもあります。

その他のデューデリジェンス

実施するM&Aスキームが事業譲渡、会社分割、合併の場合、M&A後、組織の統合は明らかです。この場合、売却側のITシステムの内容を確認するITデューデリジェンスが、ITスペシャリストやITコンサルタントなどを起用して行われます。

売却側が工場を所有し事業を行っているケースでは、工場の稼働によって環境問題が生じたりしないかを調査する環境デューデリジェンスも必要です。

また、買収側がPMI(経営統合プロセス)計画を策定するために必要となる、売却側の各種情報の収集もデューデリジェンスの際に行われます。PMIの詳細は後述いたしますので、そちらをご覧ください。

以下の動画では、デューデリジェンスの種類を解説しています。ご参考までご覧ください。

M&Aの契約段階の手順と進め方

M&Aの契約段階の進め方は、以下の手順となります。

- 手順1:最終企業価値評価(買収側)

- 手順2:最終交渉

- 手順3:最終契約書の締結

- 手順4:最終契約書の主な条項

- 手順5:クロージングの準備

- 手順6:クロージング

各手順の進め方を説明します。

手順1:最終企業価値評価(買収側)

買収側では最終交渉で提示する条件を決めるため、デューデリジェンスの調査内容を踏まえて企業価値評価をもう1度、行います。デューデリジェンスで新たな良い情報が出ていれば、企業価値評価は上がるでしょう。逆に悪い情報が出た場合は、企業価値評価は下がります。

手順2:最終交渉

最終交渉では、最終企業価値評価の結果に比例して、買収側が提示する条件が基本合意と比べて「上がる・下がる・変わらない」のいずれかです。また、デューデリジェンスで致命的な問題が発覚した場合は、最終条件交渉は行われずM&Aは中止となってしまうでしょう。

手順3:最終契約書の締結

最終交渉で合意に至れば、最終契約書の締結です。多くの場合、M&Aでは買収側が契約書を作成します。売却側としては、契約書ドラフトのチェックを怠りなく行うのが肝要です。必ず弁護士を交えて確認を行います。

なお、最終契約書とは便宜上の呼称です。実際には、実施するM&Aスキーム名を冠した契約書タイトルになります。例としては株式譲渡契約書、事業譲渡契約書などです。

以下の動画では、M&A契約締結当日の進め方を解説しています。ご参考までご覧ください。

手順4:最終契約書の主な条項

M&Aの最終契約書に必ず記載される主な条項は以下のとおりです。

- 買収売却方法・買収価額・価額調整

- 表明保証

- 誓約事項

- クロージングの前提条件

- 補償

各条項の内容を説明します。

買収売却方法・買収価額・価額調整

買収売却方法とは、用いられるM&Aスキームを表します。買収価額はM&Aの対価のことです。ここでは、対価の支払方法も記載されます。

価額調整とは、最終契約書の締結日と対価の支払い日に間隔がある場合に、買収・売却対象である資産や株式の価値が大きく変動する可能性を想定し、価値の変動に合わせて対価の金額調整を行うことを記したものです。

表明保証

表明保証では、売却側は以下のことを表明し、その内容を保証します。

- 現在、明らかになっている情報に虚偽はない

- 隠している情報はない

買収側の表明保証は、責任を持って契約当事者となり、対価の支払いやM&A後の経営を継続していく能力・権限があることを記載します。表明保証に違反すると補償の対象となることを肝に銘じておきましょう。

誓約事項

最終契約書の締結日からクロージング(資産引渡しや対価支払い)日までの間、買収側・売却側それぞれが担う義務を誓約事項として記載します。例えば、売却側でいうと、クロージング日までの間に重要な資産を売却したり、新たな設備投資を行ったりしないといった内容です。

また、クロージング後でも買収側・売却側で負うべき義務がある場合は、それも誓約事項として記載します。

クロージングの前提条件

クロージングを実施する前提条件として、表明保証や誓約事項に違反がないこと・違反をしないことなどが記載されます。また、仮にこの前提条件に買収側・売却側のどちらかが違反した場合、もう一方の当事者はM&A契約の解除を行えるということも記載事項です。

補償

買収側・売却側のどちらかが表明保証や誓約事項に違反した場合、もう一方の当事者に対する補償内容が記されます。一般的に、被違反側は補償として違反側に損害賠償請求ができるといった内容となるでしょう。

手順5:クロージングの準備

クロージングによりM&Aの効力が発生しますが、クロージングを行うには法律で定められている手続きを済ませることが必要です。クロージングの準備については、以下の項目に分けて説明します。

- 公正取引委員会への届け出

- 株式譲渡の場合

- 事業譲渡の場合

- 株式交換・株式交付・株式移転・会社分割・合併の場合

それぞれの内容を確認しましょう。

公正取引委員会への届け出

独占禁止法の定めにより、M&Aによって買収側の国内売上高が一定額に到達する場合、M&Aを実施予定であることについて公正取引委員会へ届け出を行わなければなりません。買収側が法人グループの一員である場合は、法人グループ全体の合計売上高が対象です。

一定額の内容や条件については、M&Aスキームごとに細かく規定されています。また、公正取引委員会側の届け出受理後、30日間はM&Aを実施できません。

公正取引委員会から排除措置命令の事前通知を受けた場合は、何らかの解消・変更措置を行わなければM&Aの実施そのものが認められない決まりです。なお、法人グループ内のM&Aの場合は、届け出は要りません。

株式譲渡の場合

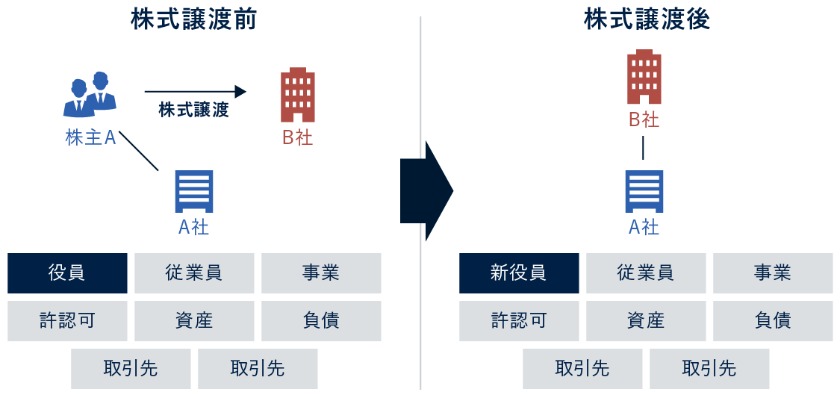

M&Aスキームの株式譲渡とは、買収側が対象法人の株主に現金を支払い、過半数の株式を取得して法人の経営権を手にすることです。株式譲渡は買収側と株主との株式売買取引であることから、特に法令による手続きの定めはありません

ただし、日本の中小法人のほとんどは株式に譲渡制限を付けています。譲渡制限株式を売却しようとする株主は、事前に法人側から株式譲渡の承認を得なければなりません。

その法人が取締役会設置法人であれば、取締役会の過半数の賛成で承認を得られます。取締役会非設置法人の場合は、株主総会での普通決議による承認が必要です。普通決議は、議決権を持つ株主の過半数が出席し、出席株主の過半数が賛成することで可決されます。

事業譲渡の場合

M&Aスキームの事業譲渡とは、売却側の行う事業の運営権および関連資産などを選別して現金で売買する取引のことです。売却側が全ての事業または主力事業を売却する場合と、売却側の全ての事業を取得する買収側の場合、株主総会で特別決議による承認を得なければなりません。

特別決議とは、議決権を持つ株主の過半数が出席し、出席株主の3分の2以上が賛成することです。事業譲渡に反対する株主がいる場合、その株主からの株式買取請求の対応も義務付けられています。

また、転籍する従業員については、転籍後の待遇も提示したうえで事前に転籍への同意を取りつけなければなりません。

以下の動画では、株式譲渡と事業譲渡を比較して解説しています。ご参考までご覧ください。

株式交換・株式交付・株式移転・会社分割・合併の場合

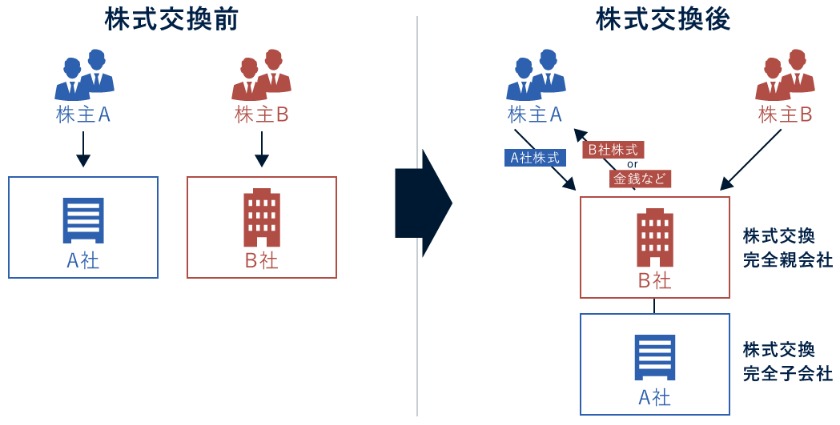

M&Aスキームの株式交換は、売却側を完全子会社にする前提で行われます。対価は自社株式、社債、新株予約権付き社債、新株予約権、現金などのどれでも可能です。

図はありませんが、株式交付は株式交換の条件を緩めたもので、買収側は売却側を単なる子会社化する際に、対価を株式交換と同様の選択肢から選べます。

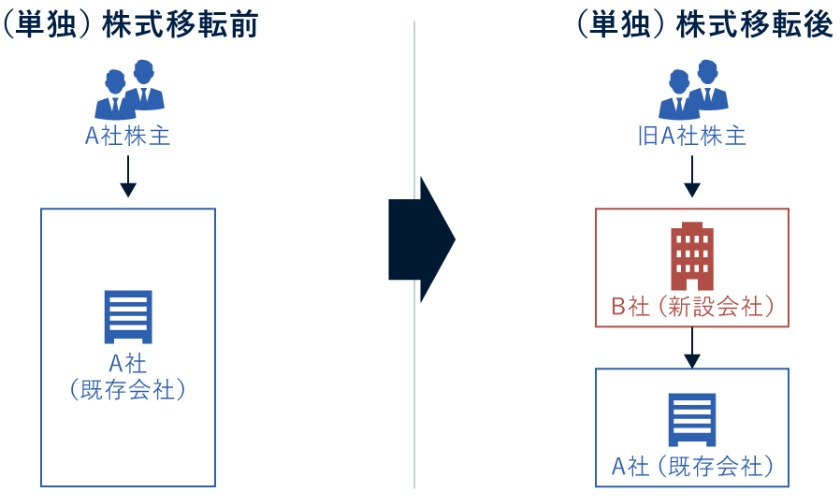

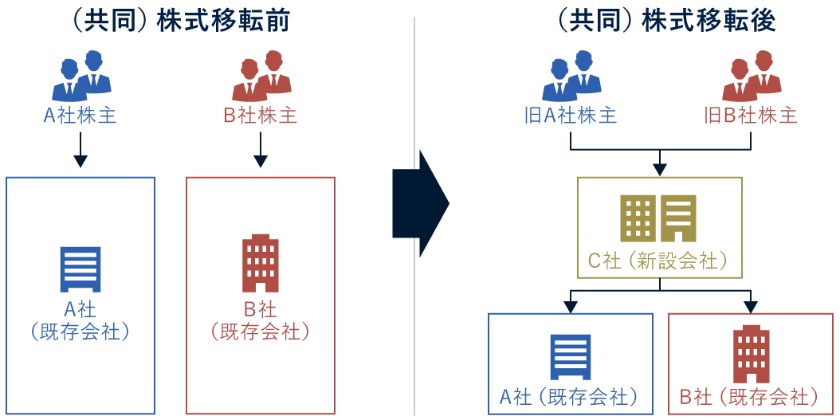

株式移転は、新設法人が買収側として行う株式交換のことです。売却側が1社の単独株式移転と、売却側が複数社の共同株式移転があります。共同株式移転は、法人グループが持株会社体制に移行する際によく用いられるものです。

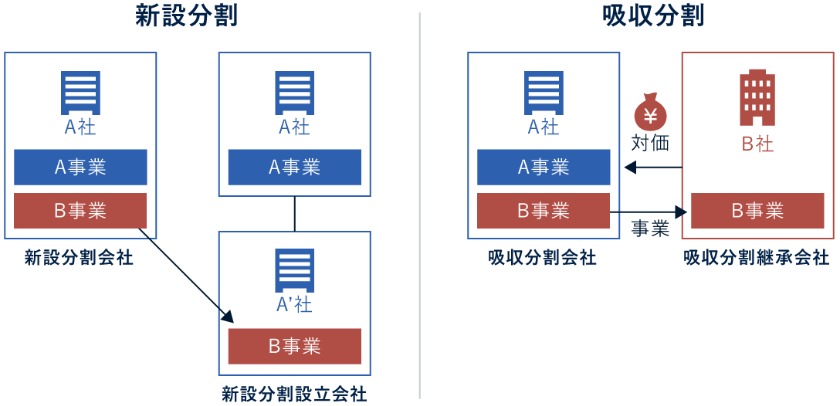

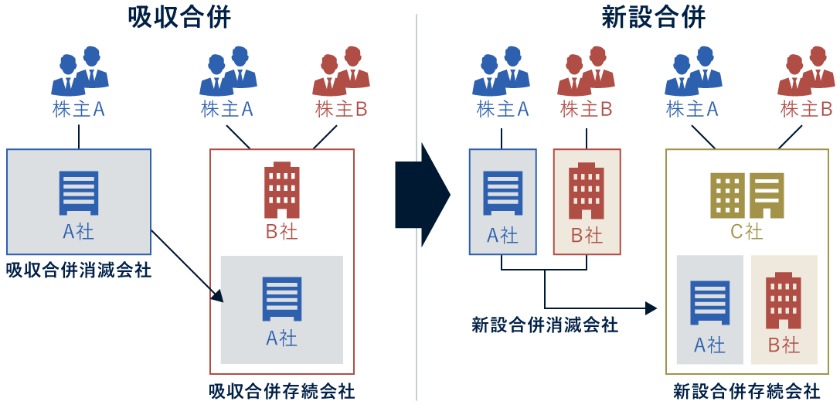

会社分割は、売却側の事業部門を丸ごと買収側が取得するM&Aスキームです。既存法人間で行う吸収分割と、新設法人が買収側となる新設分割があります。会社分割の対価は、自社株式、社債、新株予約権付き社債、新株予約権、現金などのどれでも可能です。

合併は複数の法人を1社に統合するM&Aスキームです。既存法人間で行う吸収合併と、新設法人が存続法人(買収側)となる新設合併があります。合併の対価も 自社株式、社債、新株予約権付き社債、新株予約権、現金などのどれでも可能です。

株式交換・株式交付・株式移転・会社分割・合併は、会社法で「組織再編」スキームと定められています。組織再編スキームの場合、それを実施するには、株主総会での特別決議による承認が必要です。反対株主の株式買取請求にも対応しなければなりません。

さらに、債権者保護手続きも必須です。また、会社分割では、売却事業に従事していないのに転籍予定となっている従業員、あるいは売却事業に従事していたのに転籍予定になっていない従業員のそれぞれに対し、異議申し立てを認め、その異議に対応する義務があります。

手順6:クロージング

クロージングとは、最終契約書に記載されている内容を履行し、M&Aの効力を発生させることです。具体的には、以下のような手続きがクロージングに該当します。

- 買収側:対価の支払い、資産や備品の受取りなど

- 売却側:株券発行、株主名簿の書換え、資産や備品の引渡し、従業員の転籍など

用いるM&Aスキームによって、クロージングの内容は異なります。契約書の確認が肝要です。

M&Aのクロージング後の手続きの手順と進め方

買収側では、M&Aのクロージング後も各種手続きがあります。それらの進め方の手順は以下のとおりです。

- 手順1:財務諸表の確定・対価調整

- 手順2:所有権・契約関係の移転(事業譲渡以外)

- 手順3:所有権・契約関係の移転(事業譲渡)

- 手順4:許認可申請

- 手順5:PMI(経営統合プロセス)

各手順の進め方を説明します。

手順1:財務諸表の確定・対価調整

M&Aを実施した場合、クロージングが済まないと財務諸表に計上するM&Aに関連した各数値が確定しません。したがって、経理ではクロージングを待って、各勘定科目の確定作業を行います。

対価調整は、最終契約書で記載される価額調整条項のことです。対価の支払い時、価額調整を行うことになっている契約内容であれば、クロージング日における売却側の貸借対照表の数値に合わせた対価調整の計算をします。

手順2:所有権・契約関係の移転(事業譲渡以外)

株式譲渡・株式交換・株式交付・株式移転は経営権が移転するだけです。資産の所有権や契約は移転しませんから特に手続きもありません。会社分割と合併の場合は、知的財産権の登録手続きや資産の名義変更手続きを行う必要があります。

手順3:所有権・契約関係の移転(事業譲渡)

事業譲渡は個別承継であるため、移転する資産や権利・義務の名義変更といった手続きを1つずつ処理しなければなりません。ここでは、以下の資産・権利・義務の移転手続きについて説明します。

- 売掛金

- 買掛金

- 動産

- 不動産

- 取引契約

- 知的財産権・ライセンス

各手続きの内容を確認しましょう。

売掛金

売却側の売掛金が買収側に移転する場合は、両者間で債権譲渡契約を締結します。そして、債権者となった買収側は、内容証明郵便や公証役場で確定日付を受けた証書を用いて債務者に通知を行う、または売掛金(債権)が移転したことを債務者に承諾させるかどちらかの手続きが必要です。

買掛金

売却側の買掛金が買収側に移転する場合、免責的債務引受として以下のどちらかの手続きが必要です。

- 債権者と買収側が支払い契約を締結し、その事実を売却側に通知する

- 売却側と買収側が債務譲渡契約を締結し、その事実について債権者から同意を得る

また、買掛金を売却側と買収側が連帯して支払い責任を負う、併存的債務引受という方法もあります。この場合、債権者と買収側が新たに支払い契約を締結するか、売却側と買収側が併存的債務引受契約を締結後、その事実を債権者に認めさせるか、どちらかの手続きが必要です。

動産

動産とは不動産(土地・建物)以外の資産のことです。法人の場合、機械、設備、装置、PC、備品、自動車、現金、棚卸資産などが該当します。

動産の所有権の移転は、事業譲渡契約書の別紙として添付する譲渡対象リストへの記載が手続き方法です。対象の動産は、クロージング時、またはクロージング後の引渡しが欠かせません。

不動産

不動産(土地・建物)には、所有権の他に地上権と抵当権も付随しています。不動産の各種権利は、動産と同じように事業譲渡契約書の譲渡対象リストに記載することで移転が可能です。また買収側では、クロージング後、速やかに不動産の移転登記手続きをしなければなりません。

取引契約

事業譲渡では、売却側と取引先との取引契約を、買収側が自動的には引継げません。複数の取引先があるのならば、その1つずつと個別に協議して同意を得て、新たな取引契約を締結する必要があります。同意の取り付け・新規契約締結には、売却側の協力も不可欠です。

知的財産権・ライセンス

知的財産権とは、特許権、実用新案権、意匠権、商標権、著作権、著作隣接権、回路配置利用権などのことです。知的財産権は、事業譲渡契約の譲渡対象リストに記載することで権利は移転します。ただし、対外的に移転を確立させるためには、権利ごとに移転登録手続きが必要です。

売却側が事業のために権利者(ライセンサー)とライセンス契約を結んでいた場合、買収側は、契約の自動的な承継はできません。権利者と新たなライセンス契約を結ぶ必要があります。

手順4:許認可申請

株式譲渡・株式交換・株式交付・株式移転では、事業の許認可はそのまま維持されるため、手続きは必要ありません。

会社分割・合併では、多くの業種の許認可を買収側は承継できますが、一部の業種では認められないため、該当業種の場合は事業開始日(M&Aの効力発生日=クロージング日)までに許認可を申請し取得しておかなければなりません。

事業譲渡では全面的に事業の許認可を承継できないため、許認可の取得手続きが必要です。

手順5:PMI(経営統合プロセス)

PMI(Post Merger Integrationの略称)とは、経営統合プロセスのことです。M&Aの買収側では必須のプロセスであり、PMIの成り行きがM&Aの成否を決めます。PMIを大別すると、統合するテーマは以下の3つです。

- マネジメントの統合

- 業務の統合

- 意識の統合

マネジメントの統合では、経営ビジョン、経営戦略、マネジメントシステム、定款や規定などの統合を図ります。業務の統合では、業務フロー、ITシステムや設備類などの統合とともに組織再編と人材再配置もテーマです。意識の統合では、全役員・従業員の社風や企業文化の統合を図ります。

規定・組織・管理システムなどの見直し

規定や定款、管理システム、組織再編や人材の再配置は、M&Aの効力が発生し新たな体制で事業を開始する日までに見直しが済んでいなければなりません。したがって、基本合意を取り交わしたタイミングから、それらの準備作業に着手し、クロージング日に間に合わせる必要があります。

あるいは、最終契約書の締結段階で、それらの見直しと決定に要する期間を算出し、十分に間に合う日程でクロージング日を決めるのも方法の1つです。

PMI計画の策定・実施・進捗管理

PMIの根幹は、業務に関する部分の統合です。テーマによっては3カ月程度の短期間ですむものもあれば、1年以上の期間を要するテーマもあります。いずれにしても、十分に練られたPMI計画が必要です。

一般にM&Aの買収側では、デューデリジェンスの期間と並行してPMI計画策定プロジェクトをスタートさせます。

PMI計画策定後、クロージングと同時に計画が実施されていきますが、重要なのは計画の進捗管理です。プロジェクトメンバーが進捗管理を担当し、進捗に問題がある際には計画の修正を行ってPMIに支障が出ないようにします。

M&Aの手順における重要点

ここでは、M&Aの手順における重要ポイントを確認しましょう。買収側と売却側ではポイントが異なるため、それぞれ分けて説明します。

買収側のポイント

買収側のポイントは以下のとおりです。

- デューデリジェンス

- 売却側選び

- M&Aの条件

- M&Aの専門家選び

- PMI

各ポイントの内容を説明します。

デューデリジェンス

事業譲渡以外のM&Aスキーム(手法)では、簿外債務を承継してしまう可能性があります。簿外債務とは、帳簿に計上されていない債務のことです。簿外債務は、売却側が意図的に隠すというよりも、売却側も気付かずに未計上のままになっていることがあります。

後日、簿外債務が発覚した際、その金額規模によっては財務に多大な悪影響を及ぼしかねません。したがって、デューデリジェンスにおいて簿外債務の有無を徹底的に洗い出すことが肝要です。

売却側選び

安易な気持ちで売却側選びを行うと、交渉が成立せず時間を無駄にしてしまう恐れがあります。また、なかなか良い交渉相手が見つからないケースでは、妥協して交渉相手を選んでしまうかもしれません。

いずれにしても、M&Aを実施しようとする目的からブレずに交渉相手を決めるという意識がポイントです。決める前にM&A専門家のアドバイスも受けるとよいでしょう。

M&Aの条件

M&Aの交渉において、買収側と売却側の利害は対立関係にあり、両者が希望条件を主張するだけでは話はまとまりません。M&Aの目的達成のために譲れない条件と妥協できる条件を区別し、売却側の心情も思いやることで交渉は成立しやすくなるでしょう。

M&Aの専門家選び

自社に適したM&A専門家を選ぶことが重要です。同じM&A専門家でも、以下のようなタイプに分かれます。

- 大企業のM&Aが専門

- 中堅企業・中小企業のM&Aが中心

- 中小企業・小規模事業者のM&Aが中心

- 特定の業種のM&Aに特化

- 全国のM&Aに対応

- 特定の地域のM&Aが専門

M&A専門家選びでは無料相談を活用し、複数の専門家と話をして比較検討するとよいでしょう。

PMI

PMI(経営統合プロセス)がうまくいかなければ、買収側にとってM&Aは失敗です。PMIを成功させるために万全の体制で臨みましょう。

例えば、売却側の経営者には、すぐ退任せずに一定期間、残留してPMIに協力してもらうのも1つの手段です。これをM&Aの現場ではロックアップといいますが、条件交渉の際にロックアップを含めた協議をするとよいでしょう。

売却側のポイント

売却側のポイントは以下のとおりです。

- 情報管理

- 買収側選び

- M&Aの条件

- M&Aの専門家選び

- M&Aの目的・戦略

各ポイントの内容を説明します。

情報管理

M&Aの交渉中という中途半端なタイミングで従業員や取引先に情報が漏れてしまうと、それぞれ動揺して現場が混乱する恐れがあります。動揺した従業員が退職したり取引先が離反したりすると、M&A交渉にとって悪影響です。

そもそも、M&A交渉中に情報が漏れたこと自体、買収側から信頼を失い破談になる可能性も高いでしょう。適切な公表時期が来るまで情報管理は徹底しなければなりません。

買収側選び

まず、交渉を開始する前の相手選びは、M&Aの目的に合致した相手が現れるまで慎重に待ちましょう。

交渉相手を選んだ後は、トップ面談がポイントです。売却側経営者としては、事業と従業員を買収側経営者に託すことになります。本当に安心して託せる相手かどうか、直接会って話をするトップ面談で買収側経営者の人物像と経営理念を見極めましょう。

以下の動画では、買収側法人の本音について解説しています。ご参考までご覧ください。

M&Aの条件

M&A交渉では、買収側は費用を抑えたく、売却側は高く売りたい立場です。それぞれ企業価値評価を行っていても同じ結果が出ているとも限らず、また、同様の結果であっても希望条件が簡単には一致しないでしょう。

そのようなM&A交渉をまとめるには、目的に合った条件決めと希望条件の優先順位付けを行っておくことです。買収側と相互に妥協点を見いだせれば、交渉の進展が望めます。

M&Aの専門家選び

M&A専門家には、それぞれタイプがあります。その中から自社に適した専門家を選ぶことがポイントです。また、M&A専門家との契約方式についても一考しましょう。M&A専門家が買収側・売却側の双方と契約する仲介契約は、成約しやすい反面、妥協を求められやすいことが特徴です。

買収側・売却側がそれぞれ別のM&A専門家と契約するアドバイザリー契約は、希望条件に沿った成約が望める反面、交渉は難航しやすいとされています。どちらの方式の契約がよいかよく検討しましょう。

以下の動画では、M&Aアドバイザーの見極め方を解説しています。ご参考までご覧ください。

M&Aの目的・戦略

売却側にとってのM&Aの成功は、希望どおりの条件で理想的な相手に事業や法人を託せることです。これを実現するには、当初の段階でM&Aの目的の明確化、複数の目的がある場合は優先順位付けをきちんと行っておくに限ります。

そして、その目的に合致した戦略を立てることです。M&Aの戦略策定は専門家に任せられますから、その根本となる目的の明確化が重要な意味を持ちます。

M&Aの手順まとめ

M&Aの手順を細かく知ると煩雑に感じてしまうかもしれません。しかし、M&A専門家と業務委託契約を結べば、M&Aの戦略策定からクロージングまで、全ての手順を安心して任せることが可能です。

また、買収側にとって最重要であるPMI(経営統合プロセス)についても、その計画策定へのアドバイス業務を行う専門家もいます。M&Aは、専門家をうまく活用することで、成功確度を高められるでしょう。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。