M&Aにおける株式譲渡と事業譲渡の違いとは?メリットや税金について解説!

株式譲渡は中小企業のM&Aで広く用いられているM&Aスキーム(手法)です。本コラムでは、その株式譲渡の理解を深められるように内容をまとめました。具体的には、株式譲渡のメリット・デメリット、事業譲渡との違い、手続き方法や課される税金の内容などを解説しています。

目次

M&Aの株式譲渡とは

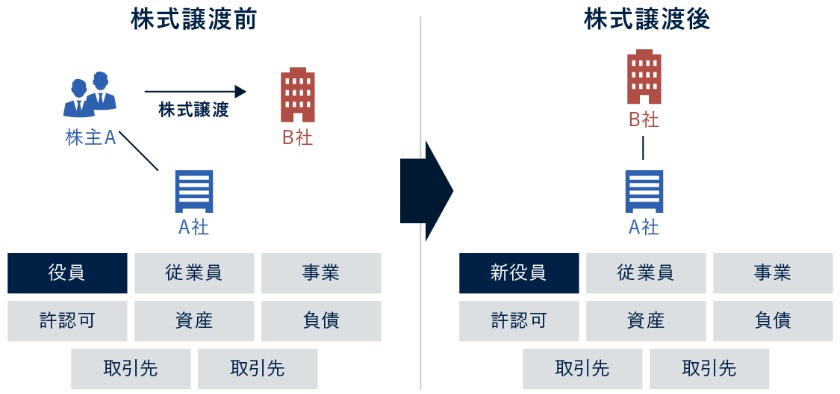

M&Aスキーム(手法)の株式譲渡とは、対象企業の株主が所有する株式の過半数の譲渡を受けた譲受側が、その企業の経営権を取得することです。株式譲渡の対価は、現金に限定されています。

M&Aでは、最も多く活用されているのが株式譲渡です。特に、中小企業を対象とするM&Aで、株式譲渡はよく用いられています。ここでは、株式譲渡によるM&Aに関し以下の内容を確認することで、より理解を深めましょう。

- 株式譲渡側のポイント

- 株式譲受側のポイント

- 株式譲渡と事業譲渡の違い

- 株式譲渡と株式交換の違い

- 株式譲渡と第三者割当増資の違い

- 株式譲渡と合併の違い

まずは、株式譲渡側・譲受側のポイントを確認しましょう。

株式譲渡側のポイント

M&Aにおける株式譲渡では、株主・経営者が代わります。しかし、法人格、会社組織などは従来どおりに維持されるため、従業員や取引先、顧客といったステークホルダーに影響を与えません。

したがって、株式譲渡の場合、M&Aを実施したことによる混乱や、事業の一時的な停止などといった事態は起こらないという特徴があります。

また、後継者候補がいない中小企業の場合、株式譲渡によるM&Aを行うことで、オーナー経営者が引退しても会社を維持できるため、事業承継の手段として有効です。

株式譲受側のポイント

株式譲渡によるM&Aは、株式を取得することで対象企業をそのまま丸ごと手に入れたことになります。注意したいのは取得株式数です。過半数の株式を取得すれば、株主総会の普通決議は単独可決できます。

ただし、株主総会の特別決議を単独可決するためには、3分の2以上の株式が必要です。安定した経営を行うためには、株式譲渡によるM&Aの際に3分の2以上の株式を取得しましょう。できるなら、少数株主への配慮を必要としない、全株式の取得が理想的です。

株式譲渡と事業譲渡の違い

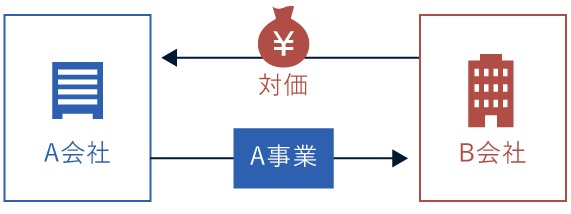

ここからは、株式譲渡と他のM&Aスキームとの違いを説明します。まずは、株式譲渡によるM&Aと事業譲渡によるM&Aの違いを確認しましょう。事業譲渡によるM&Aは、対象企業が行う事業の運営権を売買する取引です。

一度に売買取引する事業の数に制限はありませんが、たとえ全事業が譲渡されたとしても、会社の経営権はそのまま譲渡側に残ります。株式譲渡によるM&Aは対象企業の経営権を取得するものですから、この点が違いです。

また、事業譲渡によるM&Aの対価は現金に限定されており、この点は株式譲渡によるM&Aと同じになります。

以下の動画では、M&Aにおける株式譲渡と事業譲渡の比較解説をしています。ご参考までご覧ください。

株式譲渡と株式交換の違い

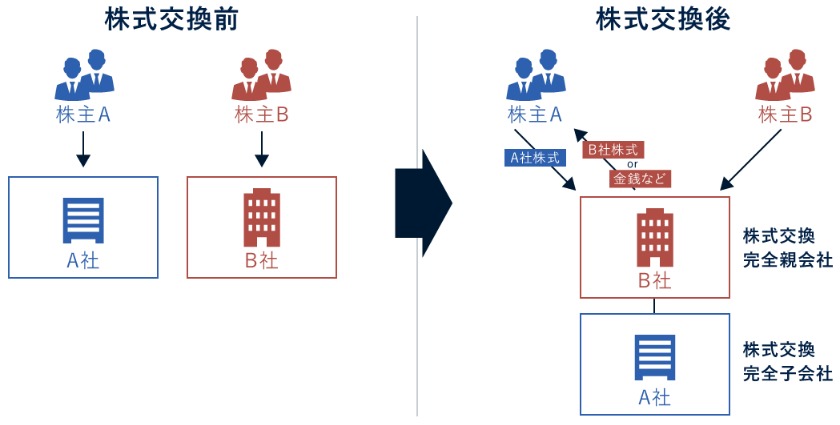

次に、株式譲渡によるM&Aと株式交換によるM&Aの違いです。株式交換は、完全親子会社関係になる前提で行われるM&Aであるという特徴があります。株式譲渡によるM&Aでは取得する株式数に限定はないため、ここが違いの1つです。

また、株式交換によるM&Aの対価は、現金以外にも自社株式、社債、新株予約権付社債、新株予約権などの選択肢があります。この点も、対価が現金のみである株式譲渡によるM&Aとの違いです。

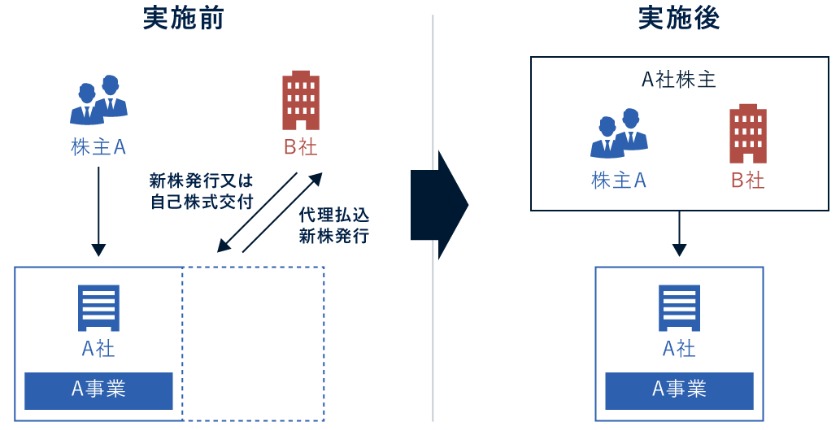

株式譲渡と第三者割当増資の違い

続いて、株式譲渡によるM&Aと第三者割当増資によるM&Aとの違いです。第三者割当増資は、対象企業が特定の第三者に新株または自己株式を交付し資金調達(増資)します。

出資した第三者が取得した株式数が全体の過半数であれば、その企業の経営権を手にしたことになり、この点は株式譲渡によるM&Aと類似性があるともいえるでしょう。ただし、第三者割当増資の場合、従来からの株主が持つ株式はそのままなので、全株式の取得はできません。

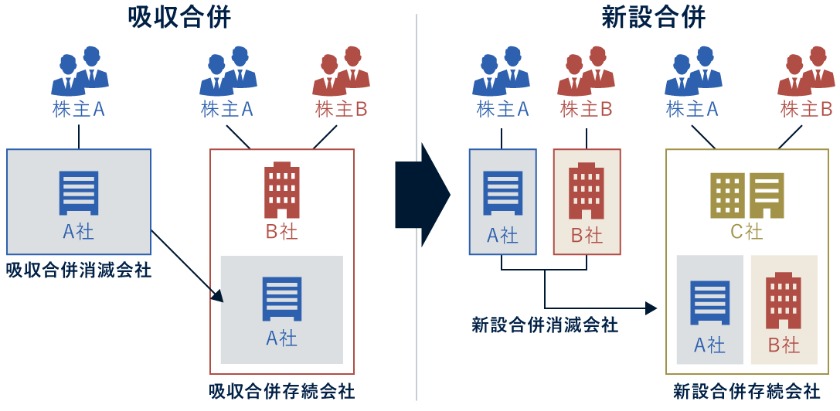

株式譲渡と合併の違い

最後に、株式譲渡によるM&Aと合併によるM&Aとの違いを説明します。合併は、複数の企業を1社に統合するM&Aです。存続する企業以外は、法人格を失い消滅します。株式譲渡によるM&Aでは譲渡側企業の消滅はありませんから、この点が合併によるM&Aとの大きな違いです。

また、合併によるM&Aでは、対価を自社株式、社債、新株予約権付社債、新株予約権、現金などから選択できます。対価が現金のみである株式譲渡によるM&Aとは、この点も違いの1つです。

株式譲渡の手続き方法

M&Aのための株式譲渡手続き方法には以下の3種類があります。

- 相対取引

- 市場買付け

- TOB

それぞれの株式譲渡手続き内容を説明します。

相対取引

株式譲渡によるM&Aの相対取引とは、株式譲渡側(株主)と譲受側が直接会って交渉し、対象株式を売買することです。非上場企業の場合、この方法しか手続きできません。

非上場企業の多くは、オーナー経営者が過半数~全株式を保有しており、その場合、オーナー経営者との相対取引だけで株式譲渡によるM&Aが成立します。ただし、少数株主が多く存在するケースでは交渉相手が増えるため、手続きが煩雑になるでしょう。

市場買付け

株式譲渡によるM&Aの市場買付けとは、株式市場(証券取引所)で対象企業の株式を買いそろえることを意味します。対象企業が上場企業の場合のみ行える手続きです。ただし、5%超の株式を取得した場合は、大量保有報告書を財務局に提出しなければなりません。

大量保有報告書は公表されるため、株式の買いそろえは一般投資家に露見します。それをきっかけに株価が高騰化する可能性があり、市場買付けでM&Aをするのは現実的ではありません。

TOB

株式譲渡によるM&AのTOB(Take Over Bit)とは、株式公開買付けのことです。対象企業の株主に対して株式買取り条件を公告し、株式譲渡者を募ります。TOBでは、株式市場よりも割増の金額に設定し、株主が株式譲渡に応じるよう仕向けるのが常です。

対象企業の経営陣の賛同を得て実施する友好的TOBと、経営陣が反対する、あるいは何の前触れもなく経営陣の賛同を得ずに手続きをする敵対的TOBの2種類があります。

M&Aを株式譲渡で行うメリット

ここでは、M&Aを株式譲渡で行うメリットを確認しましょう。株式譲渡のM&Aメリットは、株式譲渡側・譲受側共通のM&Aメリットと、株式譲渡側のM&Aメリット、譲受側のM&Aメリットに分かれます。まずは、株式譲渡側・譲受側共通のM&Aメリットです。

株式譲渡側・譲受側共通のメリット

株式譲渡によるM&Aにおいて、株式譲渡側と譲受側共通のメリットは「手続きが簡易的であり短期で成立しやすい」ことです。このメリットの内容を説明します。

手続きが簡易的であり短期で成立しやすい

株式譲渡のメリットである手続きの簡易さの1つとして、株式の売買条件のみで交渉が成立することが挙げられます。中小企業でオーナー経営者が全株式を所有していれば、交渉相手は1人だけです。

また、取締役会設置会社であれば、株式譲渡の承認は取締役会で決議できます。他のM&Aスキームのように、株主総会を開く手続きは必要ありません。このように他のM&Aスキームに比べて手続きが簡易的であるため、株式譲渡によるM&Aはスピーディーに短期間で成立する傾向があります。

株式譲渡側のメリット

株式譲渡側の主なM&Aのメリットは以下の3点です。

- 会社存続・事業承継の実現

- 経営安定化と業績向上期待

- 個人株主は法人よりも税金が安い

各メリットの内容を説明します。

会社存続・事業承継の実現

後継者のいない中小企業の場合、株式譲渡によるM&Aを実施することによって、事業承継が実現し会社が存続できるメリットがあります。

過去には、後継者のいない中小企業は廃業を選択するしかありませんでした。しかし、現在では、M&Aによる事業承継という考え方が浸透しつつあり、M&Aによって廃業を免れる企業が増えている状況です。

株式譲渡によるM&Aを実施することで、その譲受側が新たな経営者となります。そうなれば、従業員の雇用は守られ、取引先の仕事も維持され、さらに顧客は商品購入やサービス利用を継続できるのです。

経営安定化と業績向上期待

株式譲渡によるM&A後、株式譲渡側は経営が安定化し、さらに業績向上が望めるというメリットがあります。一般に、株式譲渡側よりも譲受側は企業規模が大きく、資金力も豊富であることが多いでしょう。

株式譲渡によるM&A後は、そのような親会社からの資金面のバックアップが得られるため、経営は安定化します。また、グループ企業との協業や経営リソースの相互活用などが見込まれるため、単独で事業を行っていたときとは比べ物にならない業績向上の期待が持てるでしょう。

個人株主は法人よりも税金が安い

中小企業のオーナー経営者の場合、株式譲渡によるM&Aでは、法人よりも税率が低いというメリットがあります。株式譲渡によるM&Aの税金について詳細は後述しますが、個人株主と法人株主の株式譲渡益に対する税金の税率は、2024(令和6)年2月現在、以下のとおりです。

- 個人株主:20.315%

- 法人株主:約31~34%

個人と法人では課せられる税金の仕組みが異なるため単純な比較はできないのですが、税率が10%程度の差があるのは純然たる事実です。

譲受側のメリット

株式譲渡の譲受側の主なM&Aメリットは以下の3点です。

- 事業規模拡大

- 新規事業進出

- 中小企業事業再編投資損失準備金が活用可能

各メリットの内容を説明します。

事業規模拡大

株式譲渡によるM&Aにおいて、株式譲渡側と譲受側が同じ業種の場合、譲受側は企業グループとして事業規模拡大を瞬時に実現できるメリットがあります。事業規模拡大の具体内容は複数あり、主なものは以下のとおりです。

- 売上高の増加・市場シェアの拡大

- 人員の増員

- 施設・設備・事業所などの増加

- 営業エリアの拡張

- 新たな知的財産権の獲得

通常、これらを単独で行うには時間や手間を要します。株式譲渡によるM&Aでは、M&A成立と同時にこれらを獲得できるのです。

新規事業進出

株式譲渡によるM&Aにおいて、株式譲渡側と譲受側が違う業種の場合、譲受側は企業グループとして新規事業進出が実現できるメリットがあります。また、株式譲渡側が国外の企業であれば、海外市場への進出も同時に実現可能です。

新規事業への進出は、時間と手間と費用がかかるだけでなく、進出後の成功が確実ではありません。失敗するリスクもあります。ところが、株式譲渡によるM&Aでは、すでに事業が軌道に乗っている企業を買収することで、リスクなく新規事業への進出が実現できるのです。

中小企業事業再編投資損失準備金が活用可能

株式譲渡によるM&Aでは、譲受側は中小企業事業再編投資損失準備金制度の活用が可能になるメリットがあります。中小企業事業再編投資損失準備金とは、簡単にいうと、M&A実施後から5年間、税金の優遇措置を得られる(対価の損金算入)制度です。ただし、以下の条件があります。

- 所轄省庁の大臣から経営力向上計画の認定を受ける

- 計画どおりの株式譲渡を実施する

- 株式譲渡の対価が10億円以下のM&Aに限定

- M&Aの6年後から5年間で損金算入した同額を益金算入する

損金算入額と同額を益金算入するということは、法人税の繰り延べ措置ということです。減税措置ではありませんが、M&Aで出費がかさんだ時期に税金用の資金を低く抑えられるメリットがあります。

M&Aを株式譲渡で行うデメリット

ここでは、株式譲渡におけるM&Aのデメリットを確認しましょう。株式譲渡のM&Aデメリットも、株式譲渡側・譲受側共通のM&Aデメリット、株式譲渡側のM&Aデメリット、譲受側のM&Aデメリットに分かれます。まずは、株式譲渡側・譲受側共通のM&Aデメリットからです。

株式譲渡側・譲受側共通のデメリット

株式譲渡によるM&Aにおいて、株式譲渡側・譲受側共通のデメリットは「株式譲渡側の少数株主が反対すると手続きが面倒」であることです。株式譲渡側のオーナー経営者が全株式を所有していれば、このデメリットは発生しません。

しかし、中小企業では元役員、取引先、経営者の知人などが少数株主になっているケースもあり、注意が必要です。

株式譲渡側の少数株主が反対すると手続きが面倒

株式譲渡側に少数株主がいて、何らかの理由で株式譲渡に同意しない場合、譲受側はその所有株式を取得できません。譲受側が全株式取得を目的としている場合、問題です。

このケースでは、譲受側が3分の2以上の株式を取得していれば、株主総会の特別決議でスクイーズアウト(少数株主の持つ株式の強制買取り)手続きを可決できます。

また、連絡が取れなくなった少数株主がいる場合、その株式を買取れる法律が用意されていますが、そのための手続きを行わなくてはいけません。これらのように少数株主の存在により、手続きが増えて煩雑となってしまう場合があります。

株式譲渡側のデメリット

株式譲渡によるM&Aにおいて、株式譲渡側のデメリットは「負債や赤字部門の存在は譲渡額に悪影響を及ぼす」ことです。もちろん、株式譲渡側に負債や赤字部門がなければ、このデメリットは生じません。しかし、該当する中小企業は少なくないでしょう。

負債や赤字部門の存在は譲渡額に悪影響

株式譲渡によるM&Aは包括承継であり、譲受側は株式譲渡側が持つ全てを引継がなくてはなりません。負債や赤字部門も例外ではありませんから、譲受側としては負債額や赤字額分を、株式譲渡の対価から差し引く措置を行います。譲受側としてはやむを得ない措置です。

株式譲渡側としては、大きな負債を作らないようにすることと、できるだけ赤字額を減らしておきましょう。

譲受側のデメリット

株式譲渡の譲受側のM&Aデメリットは以下の2点です。

- 不要な資産・負債も引継ぐ

- 簿外債務の引継ぎリスク

それぞれのデメリットの内容を説明します。

不要な資産・負債も引継ぐ

株式譲渡によるM&Aは包括承継であるため、譲受側は承継内容をより好みできません。したがって、譲受側にとっては不要な負債や資産なども引継がなければならないデメリットがあります。

中小企業の場合、オーナー経営者が私用で使うものも会社の資産となっている場合があり、そのような資産は譲受側には不要です。株式譲渡の成立前に、オーナー経営者に買取ってもらうとよいでしょう。

簿外債務の引継ぎリスク

包括承継である株式譲渡によるM&Aでは、譲受側は簿外債務を引継ぐリスクがあることもデメリットです。偶発債務のような簿外債務が後日、発覚した場合、その金額規模によっては譲受側の経営にとってダメージを与えるものとなるでしょう。

簿外債務は、故意ではなく株式譲渡側も認識していないことが多くあります。このリスクを極力抑えるためには、デューデリジェンス(株式譲渡側に対する経営状況の調査)を徹底するしかありません。

株式譲渡の手続きの流れ(譲渡制限株式の場合)

ほとんどの中小企業では、自社株式に譲渡制限をしています。これは、経営陣の知らないところで、友好的ではない第三者に自社株式が渡るのを防ぐためのものです。そのような譲渡制限株式の場合、特有の手続きを経ないと株式譲渡によるM&Aを行えません。

譲渡制限株式の株式譲渡によるM&A手続きは、以下のような流れで進められます。

- 株式譲渡承認請求

- 承認機関による承認決議

- 株式譲渡承認通知

- 株式譲渡契約書の締結

- クロージング

- 株主名簿書換請求・株主名簿書換

- 株主名簿記載事項証明書発行請求・株主名簿記載事項証明書発行

各手続きの内容を説明します。

株式譲渡承認請求

譲渡制限株式を譲渡しようとする株主は、会社から承認を得なければなりません。たとえそれがオーナー経営者であったとしても、この手続きは省略できません。

手続き内容としては、M&Aの譲受側との株式譲渡交渉で合意に達した株主が、会社に対し株式譲渡承認請求書を提出します。株式譲渡承認請求書には、譲渡する株式数と譲渡先を明記しなければなりません。

承認機関による承認決議

株主から株式譲渡承認請求を受けた会社側は、承認機関で審査をします。取締役会設置会社であれば、取締役会が承認機関です。取締役会非設置会社の場合は、臨時株主総会を開催し審議しなければなりません。

取締役会の場合、過半数の賛成で株式譲渡承認請求が認められます。株主総会の場合は普通決議で可決可能です。株主総会の普通決議とは、議決権を持つ株主が過半数出席し、その過半数が賛成する決議を意味します。

株式譲渡承認通知

株式譲渡承認請求の審査を行った会社側は、その審査結果を株主に通知します。仮に株式譲渡承認請求を不承認とする場合は、会社または会社が指定する買取人が、株主から株式を買取るといった手続きが発生するため、注意が必要です。

なお、株式譲渡承認請求から2週間を過ぎても会社側から何の通知もなかった場合、自動的に株式譲渡承認請求が認められたことになります。

株式譲渡契約書の締結

株式譲渡承認請求が認められた株主は、その旨を譲受側に連絡し最終交渉の場を持ちます。細部の条件に至るまで合意・取り決めがすめば、株式譲渡契約書を締結する流れです。

株式譲渡契約書には、株式譲渡の条件内容以外にも、クロージングの前提条件、クロージング内容、表明保証、誓約事項などの重要条項があります。契約書の内容については、弁護士を交えた確認・チェックが肝要です。

以下の動画では、M&A契約書の締結日当日の流れを解説しています。ご参考までご覧ください。

クロージング

クロージングとは、株式譲渡契約書の内容を履行することです。クロージングにはいくつかの前提条件が設定されることもあります。その場合、株式譲渡契約書締結日から日を空けて、クロージング日(株式譲渡の効力発生日)を設定するのが一般的です。

クロージングの具体例としては、株式譲渡側であれば株券の引渡しや株主名簿の書換えなど、譲受側であれば対価の支払いが該当します。

株主名簿書換請求・株主名簿書換

2004(平成16)年の法改正により、株式会社設立時の株券発行は不要となりました。つまり、2004年以降に設立された企業では、株券が物理的に存在しません。そのため、株式譲渡の譲受側が法的に新たな株主になったとするためには、会社に対し株主名簿書換請求を行う必要があります。

株主名簿書換請求書は、旧株主と新株主が連名で提出しなければなりません。株主名簿書換請求を受けた会社側は、請求に従い株主名簿を書換えます。

株主名簿記載事項証明書発行請求・株主名簿記載事項証明書発行

新株主(株式譲渡の譲受側)は、請求どおり株主名簿が書換えられたかどうか確認するため、株主名簿記載事項証明書発行請求を行う必要があります。

株主名簿記載事項証明書発行請求を受けた会社側は、速やかに株主名簿記載事項証明書を発行しなければなりません。新株主は、株主名簿記載事項証明書を受け取ることで正式に株主になった証明となります。

株式譲渡における企業価値評価

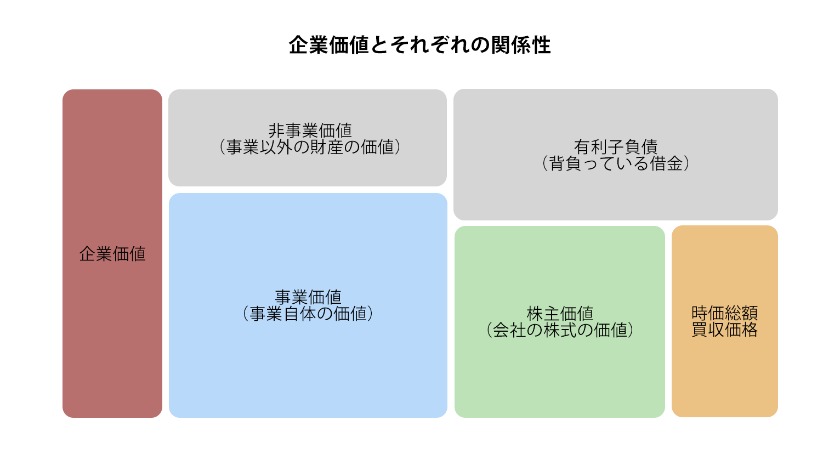

M&Aの株式譲渡では対価を交渉するにあたり、株式譲渡側の企業価値評価を株式譲渡側、譲受側それぞれで行うのが一般的です。両者は、その結果を基に売買希望額を決め交渉に臨みます。上図は、企業価値とそれに関連する用語の関係性を示したものです。

それらを計算式で表すと以下のようになります。

- 非事業用資産総額+事業価値=企業価値=有利子負債総額+株式価値(株主価値ともいう)

- 株式価値=時価総額=発行済み株式数×株式市場の株価(上場企業の場合)

以上のように、上場企業であれば簡単に企業価値を算定できます。しかし、非上場企業では、そうはいきません。そのためM&Aでは、金融経済学の理論に基づいた専門的な算定方法を用いて、企業価値評価を行う必要があります。

企業価値評価の算定方法は数多くありますが、それらは3種類に分類されており、分類名は以下のとおりです。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

企業価値評価の各分類の概要を説明します。

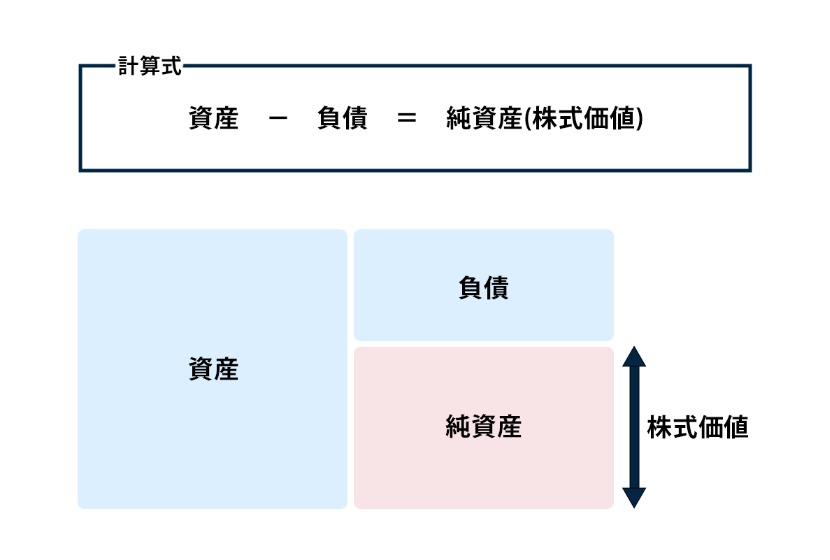

コストアプローチ

コストアプローチによる企業価値評価は、純資産額を株式価値として企業価値を算定します。純資産額は、上図のとおり、資産総額から負債総額を引算した金額です。具体的な方法としては、簿価のまま計算を行う簿価純資産法や時価で計算を行う時価純資産法などがあります。

コストアプローチは計算が簡単で数値に客観性があるのが特徴です。しかし、対象企業の収益力に着目していないため、M&Aの企業価値評価方法としては、あまり適していないといえるでしょう。

マーケットアプローチ

マーケットアプローチによる企業価値評価は、株式譲渡側企業とビジネスモデルが類似する上場企業を探し、その上場企業の財務情報を参照して株式譲渡側企業の事業価値を割り出します。

公表された情報を基にするため客観性が高いことが特徴です。しかし、中小企業と類似する上場企業探しは難易度が高く、見つからなければ評価を実施できません。

インカムアプローチ

インカムアプローチによる企業価値評価は、対象企業の中期事業計画を基にした将来の収益力の予測によって事業価値を割り出します。収益性を評価する方法は、M&Aに適しているといえるでしょう。

ただし、事業計画策定者の恣意性も含め、事業計画の予測数値が正しいかどうかの検証が必要です。検証を行うためには、単なる会計の専門家ではなく、対象企業の業種に精通した専門家が求められます。

以下の動画は、企業価値評価と3種類のアプローチについて解説しています。ご参考までご覧ください。

以下の動画では、企業評価レポートの解説をしています。ご参考までご覧ください。

株式譲渡の税金

株式譲渡でM&Aが成立した場合、株式譲渡側に譲渡益が生じれば税金を課されるのは避けられません。株式譲渡でM&Aを行うのは個人株主と法人株主のケースがあり、両者の税金の内容には違いがあります。M&Aの株式譲渡側の税金を、個人株主と法人株主に分けて確認しましょう。

なお、税率や税金の内容は2024(令和6)年2月現在のものです。

個人株主の税金

まず、株式譲渡所得(税法上の個人の株式譲渡益のこと)は以下のように計算します。

- 株式譲渡所得=株式譲渡対価-株式取得費-M&Aアドバイザー手数料

株式譲渡所得は分離課税です。以下の税率で税金が課されます。

- 所得税15%

- 復興特別所得税0.315%

- 住民税5%

合計税率は20.315%ですが、復興特別所得税は2037(令和19)年までの期間限定の税金です。

役員退職金による税金節約

役員退職金は、税法上、退職所得に分類されます。退職所得には特別な控除額設定があるため、オーナー経営者が株式譲渡の対価の一部を役員退職金として受け取ることで、株式譲渡所得よりも税額を低く抑えることが可能です。

具体例としては、株式譲渡の本来の対価が5千万円だったとして、それを4千万円に減額し、代わりに会社を退任する際の役員退職金に1千万円加算します。実際の金額は正確にシミュレーションする必要があるため、税理士に相談しましょう。

以下の動画では、役員退職慰労金による節税の解説をしています。ご参考までご覧ください。

法人株主の税金

法人が株式を譲渡して利益が出た場合、それは法人税の対象です。ただし、法人税は年度内の全損益を通算した利益額に課されるもので、株式譲渡益単体に課されるわけではありません。通算結果が赤字であれば法人税の課税を免れます。

また、一般にいう法人税とは、法人住民税、法人事業税、特別法人事業税、地方法人税、法人税を合わせた総称です。それらの各税率を累算した実効税率は約31~34%になります。

以下の動画では、M&A時の税金の解説をしています。ご参考までご覧ください。

株式譲渡の会計処理

株式譲渡によるM&Aにおいて、会計処理の必要が生じるのは法人だけです。ここでは法人を対象に、株式譲渡によるM&A実施時の会計処理の仕訳例を紹介します。会計処理・仕訳のための前提条件は、以下のとおりです。

- 株式譲渡の対価:2億円

- 株式譲渡側の株式簿価:1億円

- 株式譲渡側の資産:2億円

- 株式譲渡側の負債:1億円

- M&Aアドバイザー手数料:1千万円

- デューデリジェンス費用:400万円

M&Aアドバイザー手数料は、株式譲渡側、譲受側双方に発生しますが、デューデリジェンス費用を負担するのは譲受側のみです。

株式譲渡側(法人)の仕訳

法人株主が子会社の全株式を譲渡するM&Aを、上記の前提条件で行った場合、その仕訳は以下のとおりです。

貸方 | 借方 | ||

|---|---|---|---|

現預金 | 2億円 | 子会社株式 | 1億円 |

株式売却益 | 1億円 |

また、M&Aアドバイザー手数料の仕訳は、勘定科目の業務委託費を用いて以下のように仕訳します。

貸方 | 借方 | ||

|---|---|---|---|

業務委託費 | 1千万円 | 現預金 | 1千万円 |

譲受側(法人)の仕訳

株式譲渡の譲受側が法人の場合、株式譲渡によるM&Aで子会社を取得したことになります。その場合、譲受側は通常どおり単体での個別財務諸表と、親会社という立場での連結財務諸表の2種類の会計処理を行わなくてはなりません。

そして、個別財務諸表と連結財務諸表では、仕訳の仕方に違いあるため注意が必要です。

個別財務諸表

株式譲渡によるM&Aで生じたM&Aアドバイザーの手数料とデューデリジェンス費用は、譲受側の個別財務諸表において、株式取得費用に加えます。したがって、上述の前提条件に基づいた譲受側単体の個別財務諸表の仕訳は以下のとおりです。

貸方 | 借方 | ||

|---|---|---|---|

子会社株式 | 2億1,400万円 | 現預金 | 2億1,400万円 |

連結財務諸表

株式譲渡の譲受側の連結財務諸表では、子会社の純資産額と株式譲渡の対価の差額をのれんとして認識します。この点が個別財務諸表との最大の違いです。上述の前提条件に基づいた譲受側の連結財務諸表の仕訳は以下のようになります。

貸方 | 借方 | ||

|---|---|---|---|

資産 | 2億円 | 負債 | 1億円 |

のれん | 1億1,400万円 | 子会社株式 | 2億1,400万円 |

のれんは、最大20年間で定額法により減価償却します。定額法とは毎年、同額を償却することです。一般にM&Aでののれんは、5~10年で減価償却されることが多いでしょう。今回の前提条件で、のれんを10年で減価償却する場合、1年度ごとにのれんの償却は以下のように仕訳をします。

貸方 | 借方 | ||

|---|---|---|---|

のれん償却 | 1,140万円 | のれん | 1,140万円 |

以下の動画では、M&Aで現出するのれんの解説をしています。ご参考までご覧ください。

M&A・株式譲渡の事例3選

ここでは、実際に株式譲渡でM&Aを行った事例を確認しましょう。紹介する株式譲渡のM&A事例は以下の3例です。

- ジャパンエレベーターサービス ホールディングスとエレドック沖縄との株式譲渡

- KRIとエス・イー・アイとの株式譲渡

- クロス・マーケティンググループ とトラフィックスとの株式譲渡

それぞれ、どのような株式譲渡によるM&Aであったかを説明します。

ジャパンエレベーターサービス ホールディングスとエレドック沖縄との株式譲渡

株式譲渡側 | 譲受側 | |

|---|---|---|

法人名 | エレドック沖縄 | ジャパンエレベーターサービスホールディングス |

所在地 | 沖縄県那覇市 | 東京都中央区 |

事業内容 | エレベーターのメンテナンス事業 | エレベーター・エスカレーター メンテナンス事業を行う 企業グループの持株会社 |

売上高 | 非公表 | 349億700万円(連結) |

2024年2月、ジャパンエレベーターサービスホールディングスは、エレドック沖縄の株式52.5%を取得して子会社化しました。取得価額は非公表です。

ジャパンエレベーターサービスホールディングスとしては、企業グループとしてエレベーター・エスカレーターのメンテナンス事業を全国展開しているなか、沖縄県における事業基盤をより強化するため、エレドック沖縄を子会社化しました。

KRIとエス・イー・アイとの株式譲渡

株式譲渡側 | 譲受側 | |

|---|---|---|

法人名 | エス・イー・アイ | KRI |

所在地 | 三重県津市 | 京都府京都市 |

事業内容 | 蓄電池の試作実証、開発の受託 | 材料分野、エネルギー・環境分野などの 研究開発の受託 分析・試験評価 上記に関わる調査・業務支援など |

売上高 | 非公表 | 非公表 |

2024年2月、KRIは、エス・イー・アイの株式を取得し子会社化しました。株式取得数、取得価額は非公表です。KRIは大阪ガスの100%子会社です。KRIが行う蓄電池の受託研究開発事業のバリューチェーン強化をもくろみ、エス・イー・アイの子会社化を決めました。

クロス・マーケティンググループ とトラフィックスとの株式譲渡

株式譲渡側 | 譲受側 | |

|---|---|---|

法人名 | トラフィックス | クロス・マーケティンググループ |

所在地 | 大阪府大阪市 | 東京都新宿区 |

事業内容 | BPO、Web制作などの クリエイティブ事業 | デジタルマーケティング事業 データマーケティング事業 インサイト事業などを行う 企業グループの持株会社 |

売上高 | 非公表 | 250億9,400万円(連結) |

2024年1月、クロス・マーケティンググループは、トラフィックスの全株式を取得し完全子会社化しました。取得価額は非公表です。

クロス・マーケティンググループとしては、グループで行っている事業のうちの1つであるデジタルマーケティング事業において、トラフィックスとはシナジー効果が見込めると判断し、子会社化しました。

以下の動画は、実際にM&Aを株式譲渡で行った譲渡側経営者のインタビューです。ご参考までご覧ください。

以下の動画は、M&Aを行った譲受側役員のインタビューです。ご参考までご覧ください。

M&Aの株式譲渡まとめ

M&Aを検討する場合、短期間で成立しやすい傾向のある株式譲渡は、有力な選択肢です。ただし、株式譲渡をはじめとするM&Aを進める際は、専門的な経験や知識が欠かせません。

株式譲渡と事業譲渡の違いなどM&Aスキームの比較や各メリット・デメリットを把握し、円滑にM&Aを行うには、専門家であるM&Aアドバイザーのサポートを受けるのが得策です。各M&A仲介会社では無料相談を実施しています。それを活用し自社に適するM&Aアドバイザーを選びましょう。

M&A・事業承継のご相談ならM&Aプライムグループ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aプライムグループにご相談ください。

M&Aプライムグループが選ばれる4つの理由

②業界特化の高い専門性

③最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

④マッチング専門部署による高いマッチング力

>>M&Aプライムグループの強みの詳細はこちら

M&Aプライムグループは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。